11月4日,阿里发布了今年三季度财报。

一、制约交易金额增速的两个因素

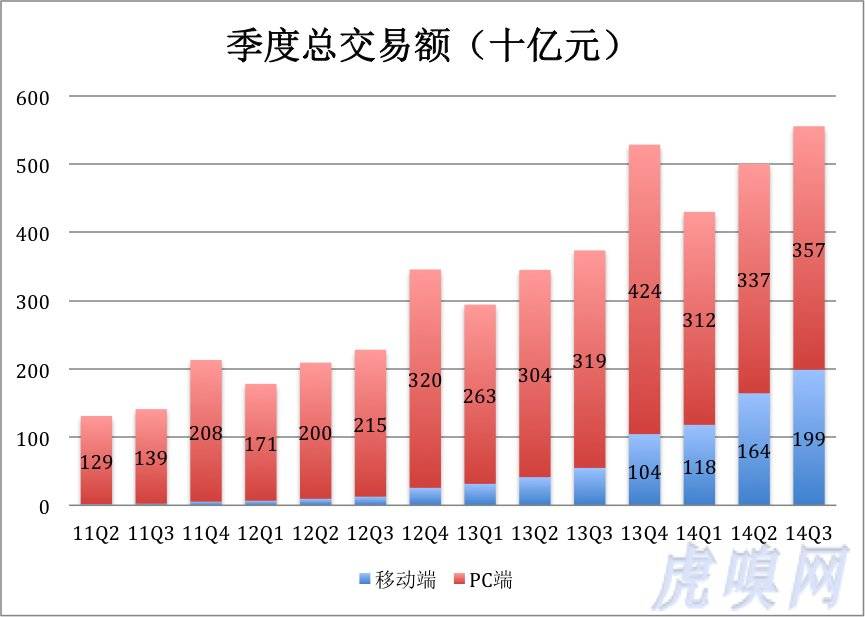

财报显示,总交易金额(GMV)持续增长,移动端占比逐步扩大。三季度GMV达到5556.7亿,同比、环比分别增长48.7%和10.9%。其中,移动端占比从上季度的32.8%升至本季度的35.8%,交易金额接近2000亿。

阿里交易金额的季节波动比较明显,2013年Q4较Q3增长了41.5%。照此速度2014年Q4交易金额将超过7000亿元,恐怕阿里生态圈目前无法承载,这是制约交易金额增长的第一个因素。

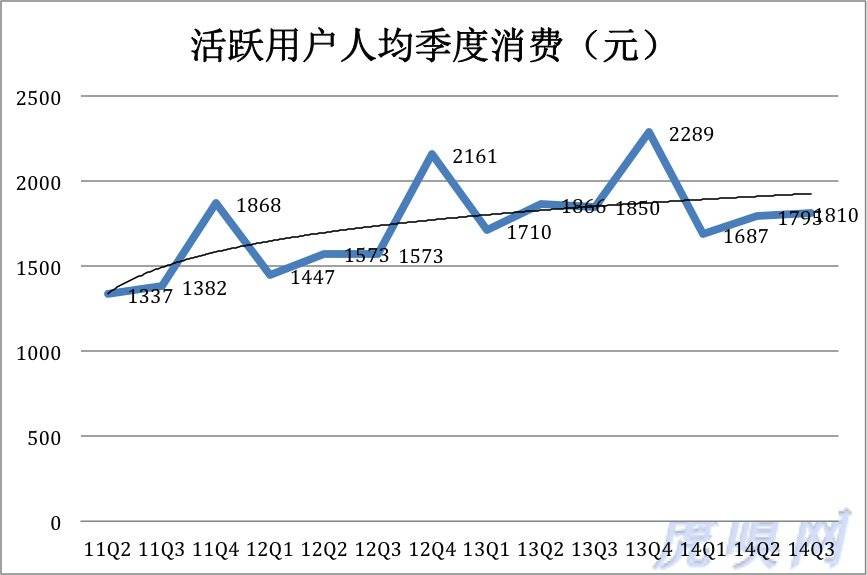

截止2014年Q3,阿里活跃买家达到3.07亿,同比、环比增速分别为52%和10%。但每位买家的季度平均消费金额早已显现高位徘徊。2013年Q4人均消费达到2289元(剁手、剁手),但同比增幅不到6%。做到阿里的地步,这个人均消费数金额绝对是与GDP挂钩的,这是制约交易金额增长的第二个因素。所以,引入汽车、房产、境外旅游等“大件”成为当务之急。

二、移动端增长喜人

阿里2014Q3营收168.29亿元,同比增53.7%。可喜的是移动端从“拖后腿”变为“辕马”。

2014年三季度移动端用活用户(MAUs)达到2.17亿,同比增长138%,而移动端交易金额增长了263%。人均季度消费从602元增至917元,仍有一倍以上的增长空间。

但这移动端的交易金额不少是从PC端分流过来的,阿里的总交易金额仍要受GDP增速制约。而移动端交易的货币化程度远远低于PC端。以2013年Q3为例,总变现率和移动端变现率分别为2.31%和0.61%。移动端变现能也所有互联网公司共同面临的问题(如FB、Twitter),如果这个死结不解开,移动端流量或交易额占总体的比重越大,营收反而会越小。看来阿里初步找到了解决问题的方法,2014年Q3通过移动端取得的营民达37.19亿元,同比增长1020%。变现率更是增至1.87%。

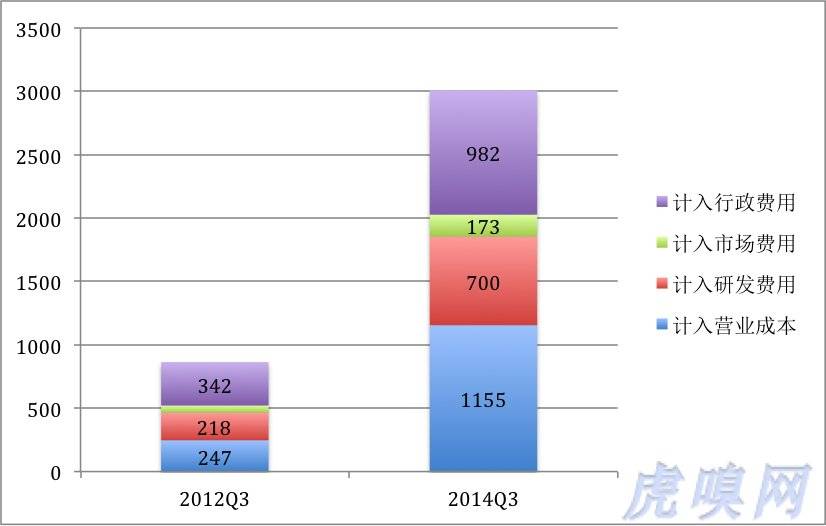

三、大手笔股权激励

2014年Q3,阿里毛利润为112亿元,毛利润率为66.7%,同比、环比都有明显下降。Q3净利润30.3亿元,净利润率为18%,大幅低于去年同期的45%。主要原因是今年第三季度计入了大笔股权激励成本,具体分布如下:11.55亿计入运营成本(在毛利润之前扣除),占营收的6.9%;9.82亿计入行政费用,占营收的5.8%;7亿元计入研发费用,占营收的4.2%;1.73亿计入市场费用,占营收的1%。

剔除股权激励费用,毛利润率为73.4%,高于上一季度的70.9%,也高于去年同期的72.6%;净利润率为35.9%,与去年同期有近10个百分点的差距,主要原因是无形资产摊销及利息支出大幅增长所至。