2011年,刚刚上线一年的窝窝团IPO遭遇失败。三年后,2015年1月9日(美国时间,下同),窝窝团再次向SEC提交招股文件。尽管任性地烧掉不少钱,窝窝团的规模与行业前三名的差距还是越拉越大,赶超的希望渺茫。但窝窝团还是要上市,而且创始人徐茂栋不套现,上市前投入的资金比IPO募集还多。

如此任性,就是要敲纳斯达克的钟!

“无底线”上市

2011年4月,大众点评网和拉手网分别获得1亿和1.1亿美元融资。5月,窝窝团高调宣布获得高盛2亿美元融资,并自称将很快成为第一家在纳斯达克上市的中国团购网站。如今,看了招股文件才知道2011年窝窝团A轮只拿到5500万美元,融资额被放大近4倍!

奇怪的是,窝窝团一年后的B轮融到1250万美元,每股均价0.41美元,而A轮融资每股均价是0.97美元。窝窝团只得在B轮融资的同时,白送A轮投资者一定数量的股票,使他们每股的成本降至0.41美元。B轮比A轮金额少、价格低,公司估值降的不是一点半点。

窝窝团的IPO颇为与众不同:只说ADS的定价区间是9美元至11美元,没有说每份ADS代表多少股票;只说最多融4000万美元,没有为融资金额设定下限,还用一个表格列出完成25%、50%、75%、100%等情况下的募集金额及用途。这一切的措辞,明摆着是为上市而上市,而且是来碰运气的!

2015年1月28日,窝窝团创始人兼CEO徐茂栋为公司提供6390万美元免息贷款,这笔债权将在IPO时转为1.15亿普通股。

1月30日,2月4日,窝窝团两度修订招股文件,将融资上限提高到6000万美元。IPO发行新股相当于原有股票的35.5%,上市后市值不到4亿美元。每份ADS代表18股普通股,每股0.56美元——这,2011年、2012年的投资者满意否?

据海外网站IPO Calendar显示,窝窝团将于美国时间2月23日在纳斯达克上市。(注:2014年,该网站曾连续准确披露中概公司的上市日期)

结果2月23日没上成,其后,窝窝又被认为将于2月25日上市。但这一天并没传来上市的消息,窝窝团对媒体表示“还在走流程,最终上市时间仍不能确认”。

融资有上限无下限,上市时老板不套现反而投钱,投的钱比IPO募集还多。为上市保驾护航做到极致……如此种种,窝窝团几乎是“买了个IPO”。

业绩也是“买来的”

2010年3月,窝窝团横空出世,通过旋风式并购、成建制挖角从80人迅速膨胀到5500人,交易额在数千家团购网站中脱颖而出,杀入前5名。

但近三年来,窝窝团交易规模增长缓慢。招股文件披露,2012年窝窝团总交易额约25亿,2013年27亿元、2014年前三季度22亿元。而2013年、2014年,美团交易额分别为160亿和460亿。由于团购网站已所剩无几,窝窝团交易额仍能保住前5的位置,但与美团、大点、糯米构成的第一阵营(三家市场份额合计超过80%)差距过大,翻盘的希望十分渺茫。

窝窝团营收增长同样缓慢,甚至在2014年出现下滑。2013年前三季营收2800万美元,2014年为2100万美元,同比下滑25.3%。

营收下滑,净亏损却增加了。2013年前三季度净亏损2100万美元,2014年前三季度净亏损3200万美元,亏损额同比增加53.8%。

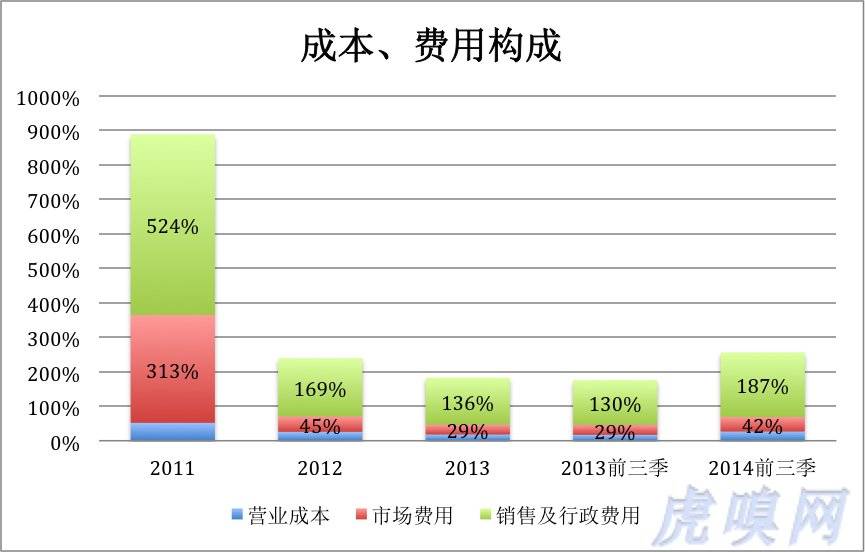

窝窝团将销售费用(selling)从市场费用(Marketing)中拆分出来与行政费用合并成“销售及行政费用”(Selling, general and administrative )。

拆分后的“市场费用”用于线上流量购买,主要投向百度、好123及360;而数千线下销售人员的成本则包括于“销售及行政费用”之中。

从上图看到,2014年前三季度市场费用占营收的42%,销售及行政费用占营收的187%,合计为营收的229%!假如行政费用是营收的29%(比例已经不低了),则驱动营收增长的市场费用加销售费用合计为营收的2倍。好比卖一个5元的肉夹馍,不算肉、面、房租、水电及人力成本,仅为促销就花掉10元钱。由此可见,窝窝团这点业绩也是“买”来的。

增长潜力何在

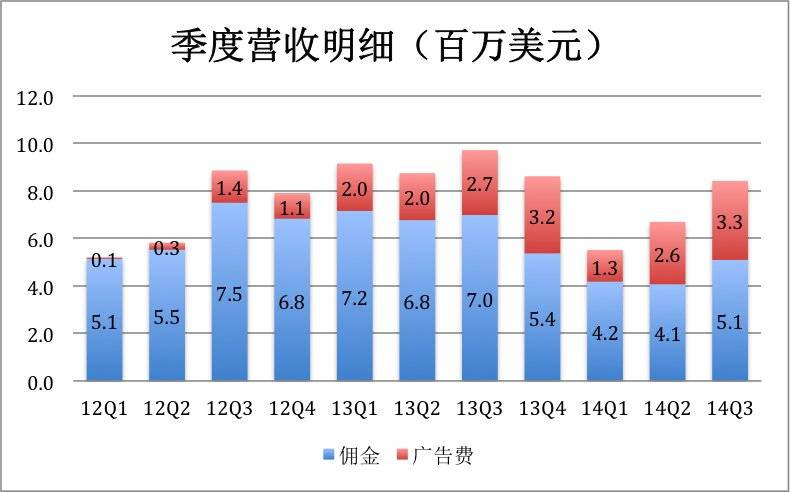

经过“千团大战”的洗礼,窝窝团放弃厮杀,转向“生活服务平台”,并以“优化业务结构”的旗号裁员撤站。今天窝窝团的营收由佣金与广告费两个部分构成,前者仍由销售团购产品而得,后者是在“本地生活服务电子商务平台”上为商家展示产品而获取收入。从窝窝团11个季度的营收明细(2012年Q1到2014年Q3)可以看到,转型成效明显,但进度已大幅放缓。2012年Q1,平台广告收入仅占营收的1%;2014年Q3,广告收入已占到营收的40%(较上季度增加1个百分点)。从营收结构来看,窝窝团仍是一家团购网站。

下面分别针对两部分收入,分析窝窝团的营收增长潜力。

佣金部分:交易额增长放缓,2014年前三季同比增幅仅为5.4%;佣金率从6.2%大幅降至3.8%;佣金收入下降35.9%。看来窝窝团佣金收入维持现状都成问题。(注:佣金=交易额*佣金率)

平台广告方面:2014年前三季收入同比增长9%;相应市场费用(即流量成本)与广告收入的比值从30%以下增至47.8%(假设广告业务分摊流量成本的比例与广告在营收中的占比相同)。上市后,窝窝团购买流量的支出必然大幅加,广告收入当然会上一个新台阶。但这种增长没什么技术含量,不值得期待。

网传徐茂栋曾投资多家公司,身家数十亿,在北京有2000平米的豪宅(想必是窝窝团自己放的风)。但即使老板真的有钱不等于窝窝团有钱,徐茂栋真能从别的生意挣钱不一定能从团购赚钱,不知有多少投资人愿意参与这个任性的游戏。

如窝窝团真能IPO成功,则中概股着实又多了一家奇葩公司。