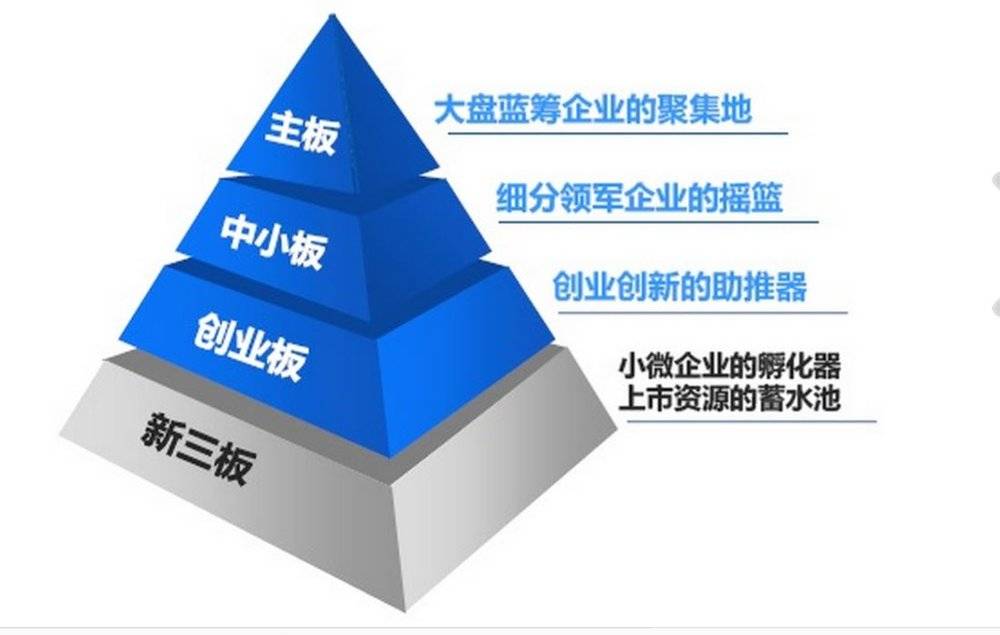

2006年,中关村科技园区非上市股份有限公司代办股份系统开始试点,称为“新三板”(注:旧三板主要承接退市企业)。2012年,试点扩大到天津滨海、武汉东湖以及上海张江等科技园区的非上市股份有限公司。2013年底,扩容至全国所有符合上市条件的企业。不久的将来,“新三板”将与主板、创业板、场外柜台交易网络和产权市场共同构成我国多层次资本市场体系。

与纳斯达克何其相似

国人信奉“唯名与器不可以假人”,讲究“名以出信”。所以永远不要小看新生事物的官方名称。美国纳斯达克(NASDAQ)全称为“National Association of Securities Dealers Automated Quotation”(全美证券交易自动报价系统)。“新三板”的大名是“全国中小企业股份转让系统”。2012年9月诞生的新三板,性质与法律定位与上交所、深交所相同的。新三板的法律定位及其命名方式,不难看出设计者打造“中国的纳斯达克”之用心。

新三板与纳斯达克有两个非常显著的相似之处。

首先,新三板的服务对象与纳斯达克相似,都是创新型、创业型、成长型企业。在准入条件上,两个市场均不设财务门槛,股权结构清晰、存续满两年、主营业务突出并履行信息披露义务即可。因达不到盈利要求纷纷远赴纳斯达克上市的创新型科技公司,在中国资本市场终于有了一席之地。

其次,新三板引入做市商制度,“代办”二字就此而来。做市商(我们叫主办券商)是具备实力和信誉的证券机构,它们义务是报出目标证券的买、卖价格(即双向报价)。投资者之间没有直接交易,想买、要卖统统与做市商交易。

做市商可以起到活跃交易的作用,更重要的是研究并对公司的价值负责。多家做市商对同一股票连续的、竞争性的报价使成交价向标的真实价值靠拢,起到价值发发现的作用。成熟资本市场普遍采用做市商制度,此前没有做市商的A股市场,没有人对估值负责!只有操纵着大众贪婪和恐惧的庄家。(对做市商制的更多讨论见虎嗅2014年3月25日文)

截至2015年2月,获主办券商资格的证券公司已超过80家。排名第一的申银万国,2014年代理交易金额总计达29.5亿。

新三板公司概况

截至2015年2月,新三板挂牌企业共1994家,其中1570家于2014年挂牌。2014年新三板挂牌企业总融资额132亿元,2015年1-2月总融资额28亿元。

近2000家公司主要分布在北京、江苏、上海和广东,来自中、西部地区的创新型公司为数极少。甘肃、内蒙、青海三省总共只有7家公司在新三板挂牌。值得注意的是四川、云南两省的优秀企业正在崛起,借助新三板打通融资渠道已蔚然成风。

比较令人意外的是,来自制造业的公司占新三板的六成,IT企业占比仅有两成。

更令人意外的是,已挂牌公司近九成在2013年度实现了盈利,近40家达到主板上市要求。

业绩好、转板预期强,新三板获得资金热炒。2015年以来,三板成指上涨52.61%。其中,采用做市方式交易的公司上涨79.10%。同期上证综指和深证成指的涨幅则分别为14.01%和16.03%。

新三板成不了纳斯达克

美国市场上换手的股票中有超过半数的交易在纳斯达克上进行的,将近有5400家公司的证券在这个市场上挂牌,包括苹果、微软、谷歌、思科等众多世界级巨星。它们从来不会有转到“纽约主板”光荣的念头。

相反,港交所在“顶层设计”上犯了根本性的错误,导致创业板极度衰败。2000年是香港创业板的元年,TOM等重量级公司的上市引发认购狂潮、47家新上市公司共募集资金148亿港元,日均成交3.4亿港元。而到了2014年,创业板200多家上市总市值约为1800亿港元,每月交易金额才1000多亿港元。造成这种现象的根本原因是允许优秀公司“转板”。随着TOM、凤凰、奥燃气、金蝶等陆续转入主板,创业板犹如没有了明星的电影,越来越缺乏吸引力。而日见凋零的创业板,对上市公司再融资及市值提升构成极大阻碍,香港联交所被迫于2003年、2004年、2008年三次放宽转板条件,客观上加速了优秀公司的流失,形成恶性循环。

新三板的顶层设计与香港创业板相同,是跳板而不是归宿。企业发展壮大后会“升”至上交所、深交所挂牌。

目前,新三板公司转到中小板或创业板上市,视同新股上市,流程很复杂,“允许在没有融资的情况下直接转板”的呼声已经出现。

新三板或许会培育出伟大的公司,但它们会另“寻高枝儿”。我们有自己的国情,且新三板该不该成为跳板也不在本文讨论的范畴之内。

既然是跳板,就别拿中国的“纳斯达克”忽悠了。