汉能薄膜发电集团(00566.HK)的暴涨引人瞩目,5.20暴跌后各方的关注和好奇愈加强烈。虎嗅2015年2月11日文对李河君“致首富之路”表示“看不明白”。本文则回顾了汉能成长中的几个疑点,相当于《前传》。

好公司为什么要买壳

1.红发集团

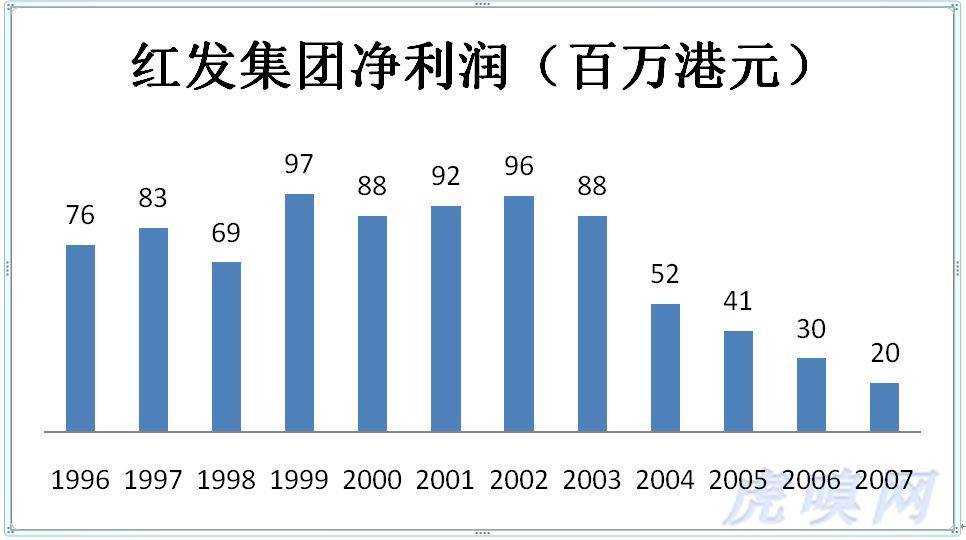

叶润权创办的红发集团(00566.HK)是一间稳健经营的香港玩具公司。叶还是香港玩具厂商会的会长。但从1996年到2007年,红发集团营收徘徊5亿港元,有些过于稳健了。

更糟的是,净利润从2002年开始逐年下滑。2002年净利润9600万港元,2007年已只有区区2000万港元。到了这种境地,香港上市公司多半会考虑卖壳。况且叶润权已经60岁,到了退休的年纪。

2.壳贩及看守内阁

想卖壳不见得能找到买主,于是“壳贩”应运而生。它们先以相对低廉的价格把上市公司控制权拿到手,再慢慢物色最终的买家。

2007年5月,徐明以2.4亿港元为代价获得红发集团52.47%股权,对市值仅为4.6亿港元。

交易完成后,徐明、周啟文进入红发集团董事会。资料显示,50岁的徐明曾在一间玩具公司当过八年生产部门负责人。同为50岁的周啟文则有担任销售总监及董秘的工作经历。

从经历上看,没当过老板的徐明不像拿得出2.4亿港元的人,此人多半是名义上的买家。他与周啟文的任务就是领军“看守内阁”,等待“明君”现身。而真正的壳贩深藏幕后,从未现身。

等待买家期间,红发集团在一年中多次倒腾那点股票:2008年6月以单价0.53港元增发6600万股、2009年5月以0.1股港元向现有股东配售6.35亿新股;2008年6月把1股拆2股、2009年4月将5股合1、2009年10月把1股拆成4股。#没别的本事#

3.红发易帜

2009年10月,红发集团终于宣布以总代价41.82亿港元,全资收购薄膜太阳能组件设备供应商Apollo集团。

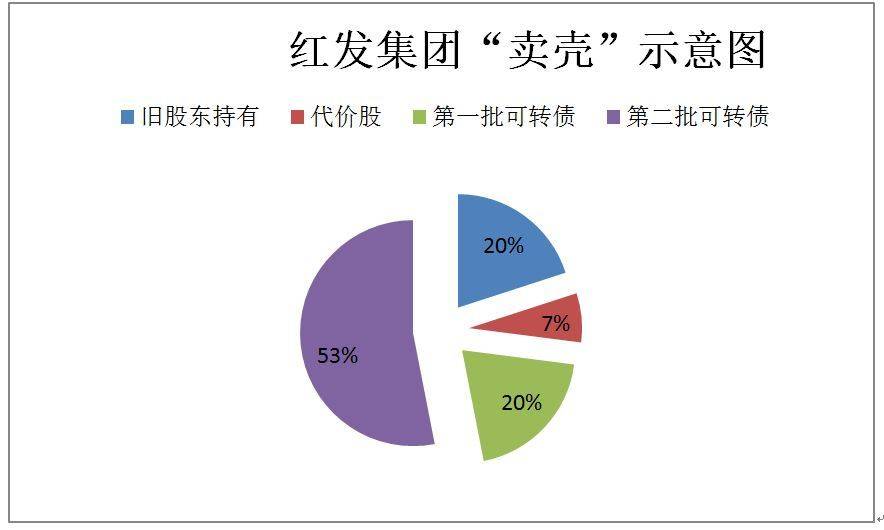

对价以发行新股及可换股债券支付:

1)3.67亿港元以代价股支付(2.79亿股,占现有股本的35.14%);

2)10.4亿港元用第一批可换股债券支付;

3)最后27.75亿港元用第二批可换股债券支付。

有媒体称“红发斥42亿购太阳能业务”,把买主和卖主搞反了。收购前,红发集团总股本为7.94亿股。41.82亿港元对价以1.316港元/股(1拆4后单价为0.329港元),转换为31.8亿股,相当于原有股本的4倍。

Apollo的股东把公司卖给红发集团,反过来却成为后者的新主人,上市公司就此更名为铂阳太阳能技术控股(简称铂阳太阳能)。这就是所谓的借壳上市。

4.好公司为什么买壳

买壳上市有两大弊端:

一是没有经过IPO的洗礼,给人来路不正的感觉。特别是在普遍采取备案制的海外资本场,优秀公司更没有理由弃IPO选择借壳上市。

二是上市代价过大,特别是从壳贩手中买。假如一家优秀的公司,让股东用100%的所有权换取上市公司80%股权(卖壳者由此获利)。为了上市,五分之一的肉被“狼吃了”,代价惨重。除此之外,还支付了价值过亿的7950万“佣金股价”。

因此,除非有难言之隐或者根本不优秀!

Apollo是什么神

众所周知,国美电器是通过买壳在香港上市的,这在某种程度上体现了黄光裕的个性。但Apollo怎么看都不是一个有资格买壳的主。

首先是没有经营历史。根据公告,Apollo是一家薄膜电池生产设备制造商(与汉能一样)。在北京及福建泉州各有一个“研发小组”,生产基地亦在北京,员工总数为116名(其中研发18名、产品设计生产58名)。Apollo旗下位于香港、福建北京的三家附属公司名号中有“铂阳”二字,它们分别成立于2008年11月,12月和2009年7月12日。

其次是没有成熟的员工队伍。自2008年11月至2009年7月,8个月的薪酬总额为165万港元,其中5名薪酬最高者得63.9万。假如其余111名员工平均月薪为4000港元,则人均服役时长为2.3个月,试用期都没过!

第三是没有像样的的生产设备。到2009年7月,Apollo手中厂房、设备的账面值为86.1万港元。脑补一下80万能在北京能置办什么厂房、设备。

第四是没有令人信服和业绩。2009年7月未,Apollo尚未取得营收。只披露手里有10.2亿元的合同,而且有8亿多来自非独立第三方“中锦阳”。被收购时,Apollo帐上4.17亿元预收款算是流动负债,占总资产的83.4%。

2008年成形、半年后就买壳,厂房、设务、人员要啥没啥。但凭80万的设备、接10亿元订单,花42亿反向收购上市公司。不知Apollo是何方神圣,竟谱写出了如此励志的故事。

非典型买壳

2009年收购Apollo的交易条款就有些诡异:41.82亿港元对价中,3.67亿港元以代价股支付,其余38.15港元以可换股债券支付,这很不同寻常。它给了Apollo股东一个对赌的机会,可低价取得大量股票、亦可从上市公司拿走38亿港元现金。

2010年铂阳太阳能从汉能获得25.5亿美元定单,同时向出售49.1亿股,数量相当于当时已发行股本的106.49%,占扩大后股本的51.57%,相当又卖了一次壳。至此,汉能实际控制人李河君才从幕后走到台前。

不妨合理地猜测:铂阳就是汉能的马前卒。

向汉能发行的第一批股票单价仅为0.239港元,较二级市场五日均价折让了67%,比一年前卖壳时的0.329港元/股还低。第二批更低,0.12港元;第三批0.1港元。

而此时,收购Apollo的对价中还有高达37.6亿港元可换股债券没有兑换。

2011年,上市公司又与汉能订立180亿股的认购协议,及30亿股“奖励”协议,单价均为0.1港元!

以为汉能买壳的故事结束了?还有你们想不到的精彩结局:2011年12月31日,汉能认购协议失效,上市公司向汉能发售6亿股,单价1港元,5年内行使!

2012年11月,铂阳太阳能提出更名为汉能太阳能;2013年1月14日正式更名;2013年2月27日,汉能获得82.65亿股,正式控股上市公司。#先更名,后控股#

2014年10月,更名为汉能薄膜发电集团。

经过二级市场的多次增持,到2014年3月,汉能控股持有上市公司175亿股,占比61.32%。

纵观汉能买壳全过程,有三个方面令人印象深刻:

一是过程区折——买了两次壳、无数次认购协议和二级市场增持;

二是数额有震撼效果(42亿进军太阳能,25.5亿美元定单),但分多个批次执行,资金压力小,让有限的资金可以“循环流转”、以小搏大。

三是剧烈的股本扩张。别人买壳后忙着注入资产,李河君却以各种名目增持股票,同时用大额定单、新能源概念推高股价。整个2012年,0566的股价基本在0.3港元下方运行;2013年上了一个台阶到1港元以上;2014年稳定在3港元一线;进入2015年,速迅拉升,一度站上9港元。

2014年报显示,李河君持有上市公司336.2亿股(合共权益),占上市公司已发行股本的80.75%。3026亿港元家价(折合390亿美元)就是这么算出来的。

戒不掉的关联交易

2009年,铂阳太阳能来自太阳能业务的收入为3.16亿港元(其余来自玩具业务),其中八成以上属于关联交易(2009年财报披露,买家中锦阳50%股权由Apollo前股东持有)。

2010年2月,宣布从中国保绿旗下的“河南中绿获”得100MW光伏生产系统订单,总值5.9亿。而中国保绿持有铂阳5%以上股权。

2010年5月,公告称下属公司福建铂阳与与汉能控股签订总金额为25.5亿美元(折合198.4亿港元)的销售协议。该订单包含了420台PECVD设备及90台PVD设备(分为三批交付,每批生产周期为6个月),金额相当于2009财年太阳能设备销售收入的62.8倍。

2011年8月,从大股东汉能获得59.5亿美元(折合464亿港元)定单。

到2011年末,应收汉能款累计达28.1亿港元,而该财年“持续营业务”的营收及净利润分别为25.6亿港元和7.2亿港元!(原因是汉能未及时拿到政府补贴)

后来,上市公司又对2010年、2011年与汉能的两份合同进行了修改,总金额增加至111.6亿美元(折合870.5亿港元)

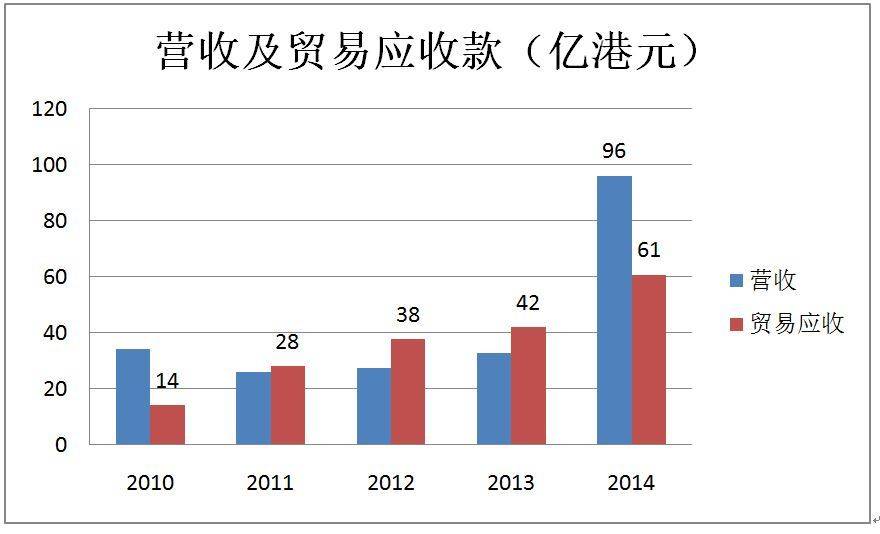

上市公司的营收保持增长,但贸易应收却在同步增加。

上市公司的营收保持增长,但贸易应收却在同步增加。

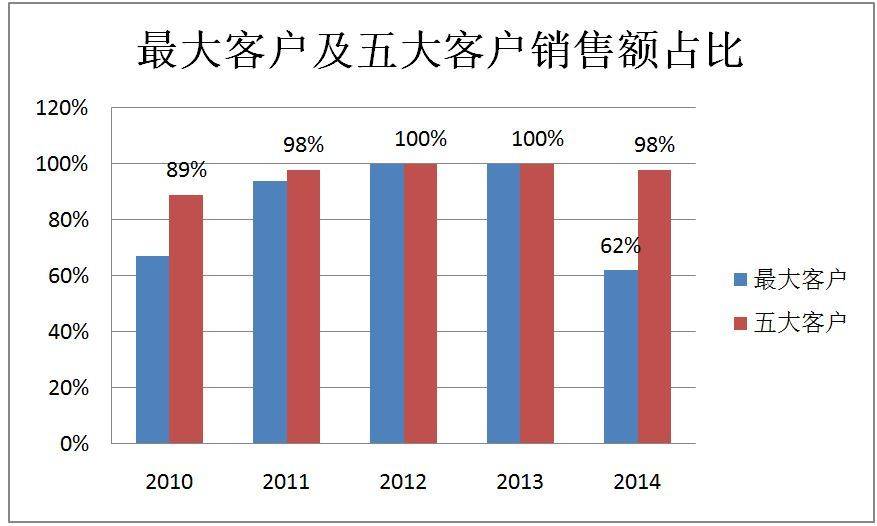

2014年,汉能与山东新华联新能源集团签定了600MW生产线销售合同,总价达6.6亿美。这就是汉能对外宣传的“向第三方”销售占营收的38%。

上市公司对汉能的依赖看似有所下降。但山东新华联却以3.64港元/股认购了15亿股汉能股票,在5.20大跌前浮盈56亿港元(折合7.2亿美元)。把“好好的第三方”变成股东,让人怀疑新华联是投资新能源还是炒汉能来了。