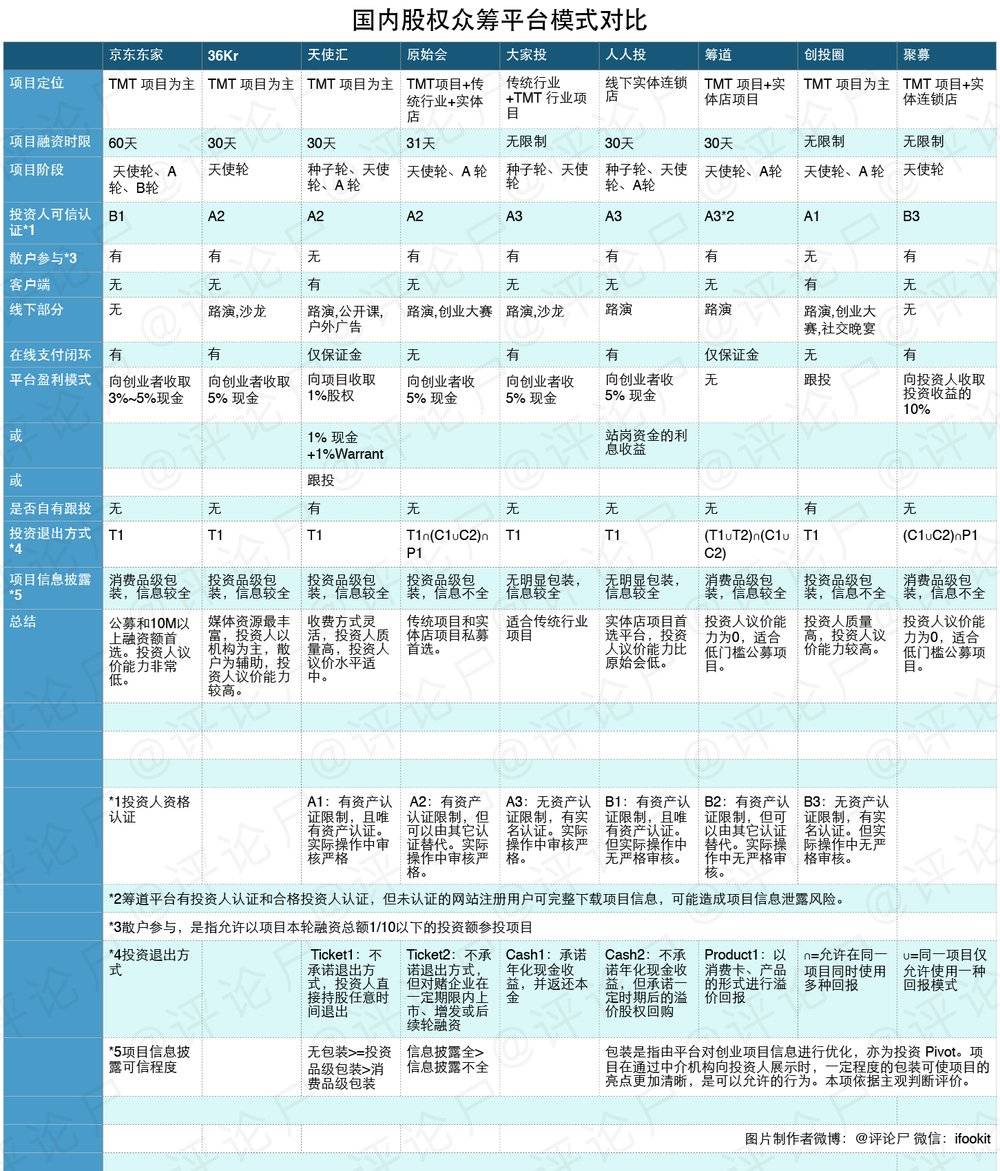

2013 年的时候,丁辰灵老师写过一篇和本文前半句标题相同的文章,其中丁辰灵老师将天使汇、大家投、创投圈三家老牌股权众筹平台的模式做了一张对比表。

2 年过去了,现在创业这么热,政策也在明显的对股权众筹进行鼓励,除了股权众筹平台数量的增加之外,股权众筹平台的模式也发生了变化,最起码丁辰灵那张表里的三个平台的模式,都已经和现在的实际情况对不上了。

但是前两天看到 6 月份还有财经记者写稿的时候引用那张表里的内容,本着帮大家做 Homework 的态度,选了几个我比较知道内幕或有投资人身份的平台做了这张表,顺便给打算做股权众筹的创业者、想要参与股权众筹的投资人和散户做下科普和解释,总之先上表:

(图大,缓存慢多等会儿,看不清可以保存到本地)

下面是针对这个表格的一些解释。

什么是股权众筹?

不说废话和空话,股权众筹其实是把原本的私募投资放到了线上来做的一种形式。就像你在淘宝购物,你买到的是一家公司的股权,而不是这家公司的商品。

股权可以分红,可以转卖,上市后可以直接在二级市场上抛售,当然这些退出方式在每一单购买时都会有协议约定,不是每一笔投资都能用同样的方式退出。

因为目前国家还没有放开公司法针对股东的限制,所以不可能实现真正意义上像你买个智能硬件一样几万个人购买一家公司股权的情况。虽然有些平台放开了公众认购,但最终落实到股东层面还是有数量限制的。

一个基本的股权众筹流程是:

上传项目信息到平台;

配合平台对项目进行包装,在指定的圈子(专业投资人或公众)里对信息进行宣传,吸引投资人来认购;

根据自己的喜好和下一步的发展战略反选投资人,拒绝掉超额认购的部分,与最终确定的投资人进行进一步的沟通;

股权变更(将股权交付给投资人),现金交割(将投资人的钱拿到手里),融资完成;

进行投后管理,维系与投资人之间的关系,持续向股东披露信息。

股权众筹对于创业者来说最大的好处在于:能够提升融资过程中的地位,能反选投资人而不是被投资人像挑白菜一样的扒拉。而股权众筹对于投资人来说最大的好处是:能够更充分的分散风险,参投到好项目。

投资人资格认证意味着什么?

首先就是关于投资人认证的这部分,我将投资人认证分为了 6 个类,1、2、3 三个策略等级和 A、B 两个执行等级。关于每一个等级意味着什么,我已经在表里说的很清楚了。总体投资人质量从高到低是 A>B,1>2>3。在这里稍稍解释一下这么分级的原因和对创业者的理解。

按照去年和今年公布的两版《私募股权众筹融资管理办法(试行)(征求意见稿)》中的规定,参与股权众筹是必须要有资产门槛的:参与股权众筹的投资人(个人)金融资产方面不低于 100 万元,或最近 3 年个人年均收入不低于 30 万元。

然并卵的是目前这只是个征求意见稿,在正式实施之前没有真正的法律效力,可以说有的平台做资产认证是一种自律行为,那么为什么要自律呢?

原因有三点:

天使投资是一种风险非常高的投资行为,投资的失败率在 95% 以上,如果没有庞大的资金进行充分的风险分散,对于普通人来说就是稳赔不赚的投资行为,所以投资人认证门槛是一种对投资人的保护。

为了防止没有天使投资经验的人,在参与天使投资后因为无法退出而干扰经营,所以这也是一种对创业者的保护。

防止在股权众筹的过程中将项目的商业信息暴露给更多不相关的人,避免项目信息泄露。

关于第三点我们可以看到最奇葩的是筹道的平台,虽然该平台有投资人的实名认证,但是在认证之前就允许注册用户下载项目的 BP,基本上没有对项目产生任何保护作用。

除了信息泄露之外,选择有过往创业经历和投资经历的投资人,也能够在投资之外给你一些资源帮助,主要是人脉方面的。投资人质量越高,这部分带来的资源就越丰富。

举个简单的例子来说:如果你是一个做互联网金融的,在出让同样股权的基础上,你是愿意让你的一个与创投不相关的朋友投资你 100 万,还是愿意让马云投你 100 万。

你是否应该选择公募?

和投资人认证门槛相关的就是,是否允许散户参与,或者说是否是公募了,其实由于我国证券法的限制,现在没有任何平台能够实际意义上的做公募股权众筹。这里判断公募的标准有两个:

是否对项目进行非常细致的包装,并在公开渠道进行大范围宣传;

是否将项目的单轮融资总额切成过于细的小块(比如天使轮项目切成 1/15 甚至 1/20)。

从表格来看坚守私募规则的只有老牌股权众筹平台天使汇和创投圈,但是实际执行过程中,原始会也并没有让过多股东参与到单一项目的融资中。

目前主推公募的是在公众中影响力较大的京东,和此前成功操作 WIFI 万能钥匙 72 亿认购额的筹道,从创业者的角度上来说,选择公募会有更大的议价能力,对于与终端消费者更加贴近的项目,也能更快的完成融资。但正如上面所说的,公募所带来的是双向的未知风险,大多数公募平台并没有给散户(跟投人)线下约谈创业者留下空间,不方便创业者反选投资人,容易被竞品、不理性投资人投资,给后续的投后管理和经营带来麻烦。

再简单一点来说,公募获得的投资人就像是公开发行股票带来的散户,正如现在有很多不知道股票运行逻辑的投资者,在遭受股票损失后要求政府或经营者赔偿一样,引入散户跟投人也有可能带来这样的麻烦。

当然,不允许散户进入的私募也有缺点,对于创业者来说,私募面向的主要为专业投资人或投资机构,如项目素质一般很难促成羊群效应迅速完成融资。

你的项目比较早期、门槛较低或团队并不忠诚,容易被人抄袭或竞争对手瓦解团度;

你的项目距离公众比较远,比如一个亚文化社区、一个垂直领域 O2O、一个光学识别算法等;

本轮融资除现金之外还希望引入投资人的其它资源;

不想被复杂的投后管理困扰。

当然,也有比较适合做公募的项目:

已经有大量用户,并且预计用户可有效转化为投资人(WIFI 万能钥匙是个典型的例子);

你的项目从专业风险投资人的眼光来看是“烫手山芋”——这一般指实体店这种经营风险高,成长性低但有稳定回报,或豆瓣社区这种人气高但以 10 年计无法变现的项目。

虽然京东在公募上是做的比较好的一个,但是真正让我感到惊讶的是聚募这个平台,对投资人的门槛低的像淘宝购物一样,打款和合同签署也在线上完成,风险大的惊人。

平台盈利模式对创业者和投资人有什么影响?

这个影响很直观了,从表里看大多数股权众筹平台是以收取佣金的形式进行盈利的,这也是几乎所有人第一反应能够想到的模式。但这种模式其实弊病很大,所以老牌的原始会和天使汇都不用这种模式了。

先说收佣金:业界惯例 5% 的佣金听起来不多,但是你算下你要融 500 万就是要拿出 25 万,这个融资成本并不低。而且对于大多数天使轮的初创公司来说,发展最缺的就是钱。无论平台是对创业者还是对投资人收取佣金,投资人作为买方都会把这个成本转移到创业者身上,所以收佣金并不是一个最好的模式,只是一个最简单、最无脑的模式。而且在实际操作中,收取佣金的模式很容易被投资人和创业者私下达成交易后跳单,这也是起步较早的平台都不用这种模式的原因。

然后是跟投模式:跟投模式主要是创投圈和天使汇在做,京东那一栏虽然没有写,是因为我在所有公开的资料中没有看到京东说会跟投,但是其实京东应该是会跟投一些好项目的。跟投模式其实就是把平台自身的盈利模式和创业者、投资人的立场绑在一起——因为平台本身也成为了项目的投资人之一,只有项目好好继续发展下去,最终上市或变现,平台才有可能在后续中盈利。天使汇那个收 1% 股权的盈利模式和跟投模式是一样的,也是以股权代佣金的形式,对于早期项目是非常实惠的。

再之后就是奇葩的:

人人投的资金站岗模式我真是惊呆了,生生的造出了一个投资界的支付宝盈利模式。简单来说,就是散户在投了一家人人投的实体店铺之后,现金不会直接交割到店铺的手里,而是按照事前的约定,由人人投代为监管资金,分批次划拨给创业者。这意味着整个人人投平台上有多少成功项目,人人投平台就会手握多少站岗资金,然后人人投会拿这些站岗资金来做一些稳健型货币理财用于支撑平台。

表面看上去这种模式对投资人和创业者都不错,其实对创业者非常不公平。因为有些创业项目会在很短的时间内估值上涨很快,有些项目天使轮后 3 个月就启动 Pre-A 轮融资,所以分期给款什么的根本是耍流氓。不过,人人投主要以实体店铺众筹为主,这样高速增长的可能性不大,所以这种模式也不太可能被复制到其他平台。

嗯,再然后就是自己融了特别多钱的筹道,在新闻稿里宣称自己从 2015 年到 2016 年一年时间不收任何费用和股权,这个可以视为正在打市场不暴露盈利模式。

投资退出方式意味着什么?

虽然大多数人看起来,T1 不承诺任何收益的股权投资是最不靠谱的,但这是最传统、最成熟,也是目前最没有法律争议的退出方式。

既不会导致投资人因为没有获得预期收益而过分干扰企业经营,投资人也可以在没有直观现金兑现承诺的情况下,理性的判断项目本身,而不是简单的将任何创业项目理解成自己买了一款理财产品。

T2 承诺企业在 x 年内 IPO 的模式会有两种问题:

企业通过协议代持方式,将众筹股东的股权放在一个自然人手里,在上市后按照当年的协议价格将上市后股份割让给股东。但,实际情况是我国证监会有明确规定,这种协议在 IPO 过程中是无效的,企业方可随意撕毁代持协议无需承担法律责任。

企业通过成立有限合伙公司的形式,让所有众筹股东成为一个独立有限合伙企业股东,然后再用这个有限合伙企业的钱收购自己实际公司的股份,让实际公司的股东中仅出现一个企业法人,也就是一般股权众筹的模式。但,在我国 A 股上市的过程中,会对企业股东进行穿透审查,即统计上市企业的每一个企业法人的自然人股东之和来计算其是否违反 200 人股东限制。

WIFI 万能钥匙走的是第二种,其 IPO 承诺很可能无法如实兑现,所以在 WIFI 万能钥匙的案例中众筹方给出的另一条路是:若交割 5 年届满项目未能上市,投资人可按实际投资额年复利 5% 的回报方式退出——也就是 C1 的退出方式。

但是其实 C1、C2 和 P1 的回报方式都涉嫌非法集资,只不过现在股权众筹正式的法律法规还没有下来,有关部门对这些方式都睁一只眼闭一只眼。

风险自辩吧,但只有一点是可以确定的:不论创业企业在众筹过程中承诺投资人什么,只要企业倒闭了是没有人为这个承诺买单的,股权众筹平台是绝对不会负责的。

而创业企业的倒闭成本真的特别低,千万别以为投了 C1、C2 型回报的股权众筹就像买了货币基金一样稳定。

总结

股权众筹是一种全新的融资方式和融资渠道,它很大程度上降低了创业企业的融资成本,提高了融资效率。尤其是私募股权众筹、公募股权众筹、新五板和二级市场之间会形成一个完整的融资链条,未来股权众筹可能会是早期初创企业融资的主要渠道。

但是在国家还没有正式规范这个市场之前,很多平台的玩法都是在一步一步的摸着走,所以并没有一个定性的结论哪家平台好哪家平台不好。

你要问什么项目不适合股权众筹,或者什么人不适合参投股权众筹的话,我觉得只能这么说:看不懂这篇文章的,不要众筹,也不要参投。

本文作者@评论尸 首发于新媒体:@赤潮AKASHIO(微信号:AKASHIO)-此言此思若潮水,不沾红粉自风流。转载请保留本信息,未包含本信息的微信公众号转载将受到侵权投诉。