据路透社援引知情人消息称,Uber中国刚刚完成10亿美元融资,投资方包括高瓴资本、百度、中信银行、中国人寿、中国平安等。不过高瓴资本与中国平安在今天(8月28日)下午已向媒体辟谣,并未投资Uber中国。但据中信信诚资产管理公司投资Uber的《卓盈六号专项资产管理计划》曝光(规模为7亿人民币),系统地透露了Uber和Uber中国的信息,许多数据首次见诸正式文件,特别是估值模型!

一、Uber中国计划于2020年之前在中国上市

卓盈六号计划将募集资金的80%投向Uber全球F轮(投资前估值500亿美元),20%投入Uber中国B轮(投资前估值70亿美元)。退出方式为境外或境内IPO及转让退出。

Uber全球计划18~24个月后在美国上市,Uber中国计划2020年底前在香港或中国大陆上市。假如Uber中国2020年底仍未上市,则要向投资者回购股权。回购价为本金加按年息8%计算的利息。

二、Uber全球业绩

过去两年总订单数量保持月复合16%的增长(意味着季度、年度复合增长率分别达到34.56%和412%)。从2013年初的每月80万增到2015年5月的每月6200万单。与定单数相对应,用户数、司机数亦保持了每月13%~16%的复合增长。

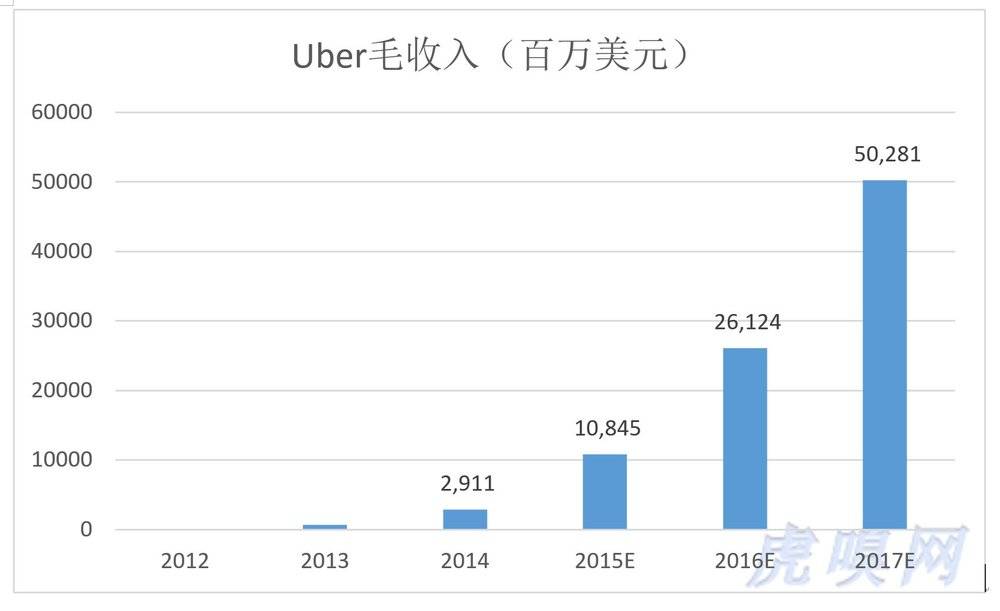

目前Uber的扩张速度是每两天进入一个新城市,订单金额每6个月翻倍。截至2015年7月,Uber业务已扩张至58个国家的323个城市。预计:2015年底将扩至500个城市,订单金额98亿美元;2016年不低于200亿美元;2017年不低于500亿美元。

三、Uber中国业绩

截至2015年7月,Uber中国业务已扩张至14个城市,预计年底扩到40个城市,2016年底扩至100个城市。

一般情况下,Uber进入新市场需经18~24个月培养后订单量才会呈现指数上升,但在中国培养期只要6个月。

Uber中国还搞了许多营销噱头,如“一键叫来一个亿”、“一键叫来英雄”“一键叫来高管”、“一键叫来舞狮”等等。

四、规模经济?

Uber目前呈现的是规模不经济:营收规模越大亏得越多。以上海为例,100元收入中司机拿90元、Uber还要补贴司机139元。此外,Uber还要为取得这100元收入支付15元营销费用。

但文件称:订单规模在司机补贴逐步减少的情况下持续上升。规模化后毛利润可达8%~10%。文件以伦敦和成都数据为佐证,不过这两点至少在中国还有待证实。

五、定位及业务范围

Uber将其基础服务概括为“按下手机按键就会出现一辆汽车”。包括:经济车型拼车、出租车叫车、豪华车用车等。

但Uber不满足于仅仅解决用车,其业务范围正在不断扩大,已涉猎到生活服务、金融服务,如配送、贷款等。

六、交易金额(GMV)预测及估值

Uber预测2015年将取得108亿美元毛收入(相当于电商的总交易金额GMV),2017年将突破500亿美元。

于是,投资人按PS(市销率)最低2倍、最高5倍计算出Uber在2018年的市值在1000亿美元到2500亿美元之间。

类似地,Uber中国预计2017年收入(GMV)将达176亿美元,PS取1.15倍到3.75,2018年估值202亿美元到660亿美元。

原先不知道Uber那500亿美元的估值是用什么无比高深、神鬼莫测的数学模型算出来的,原来就是过手钱乘市销率呀!#狗扯羊皮#

Uber的商业模式创新值得大赞特赞,投资人蜂拥而至亦不为怪。但这些投资机构用的不是自己家的钱,许多情况下是象中信卓盈那样向中小投资募集来的。将“过手钱”全部确认为营收,全不管能留下几毛钱,直接乘个市销系数就算出估值。更何况Uber为了能“摸”一下这1美元还得倒帖了1.4美元。为人理财不应如此草率!

2014年阿里GMV达1.68万亿,而且还有234亿利润。如果按2倍至5倍市销率,估值岂不是要达到3.36万亿到8.4万亿!?