文|杨歌

融资时估值是非常重要的问题,常常决定了一笔融资能否成功。估值不是拍脑袋的决定,也不是简单的同类产品参考,需要以专业、科学的方法作为依据。

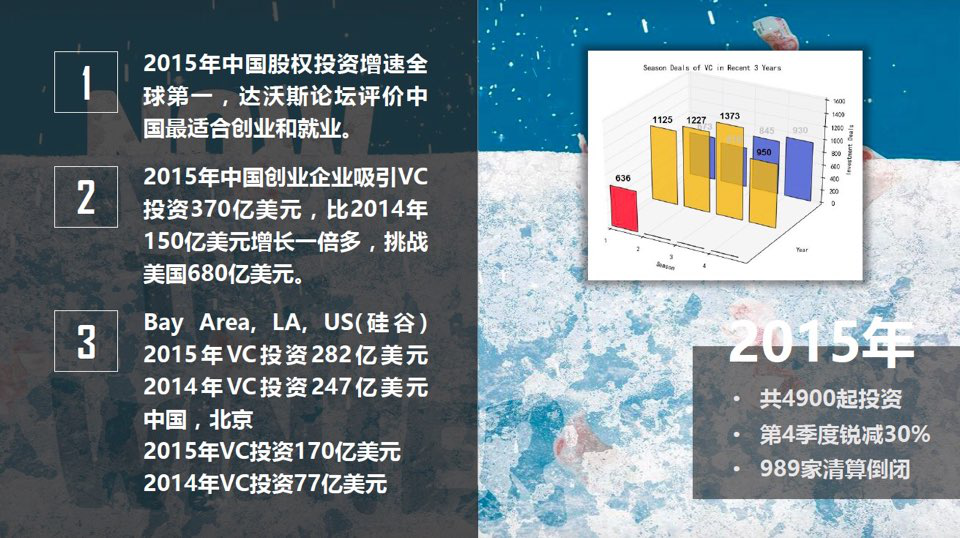

2015年中国经历了资本热潮,而后又进入寒冬。根据星瀚IT数据分析系统,2016年Q1的VC市场融资项目共计700余个,继2015年Q4之后继续下滑,象征着资本寒冬仍在继续。2016年春节后,中国VC资本市场刚刚开始复苏,但势头仍然不够强劲。

纵观2015年全年,中国VC市场吸引VC投资从前年的150亿美元增长到370亿美元,其中北京从77亿美元到170亿美元,继续稳固2014年以来全球第二大VC投资地区的地位,并且与硅谷的差距在进一步缩小。但是,在经历了2015年资本寒冬之后,这个趋势还能保持多久?我们今年需要拭目以待。

目前大家对于今年(VC资本市场)的预期是稳步上升,但不会有去年那么大的上升幅度。2015年记录在案的VC投资一共不到5000起,有将近1000家企业清算倒闭,剩下的也并不代表都做得很好。去年“双创”环境十分火热,但其效率与结果还是有待进一步讨论。

2015年底为什么会产生资本寒冬和创业泡沫,背景其实十分复杂。从大政策环境来讲,政府希望能够把原来的固定收益投资,就是传统的债券投资,逐渐健康地转向股权投资、浮动收益率投资,去拉动第三产业的发展。但在这个过程中,由于并非所有人都真正理解创新创业对中国经济发展的意义,导致很多投机者出现,催生了很多市场泡沫,例如像e租宝或泛亚等事件,给中国的整个创业和资本市场带来了非常不良的影响。

2015年中之后发生了二级市场和一级市场的相继崩盘,进一步从市场的角度验证了这个问题,无论是资本还是企业,都在呼吁价值回归理性,创业要围绕真实创新进行。今年国家严肃地提出了这个问题,提出围绕“创新、绿色、协调、开放、共享”口号,市场要远离泡沫、远离投机,要和创新紧密的结合起来。这就当前的局势。为什么讲这些?因为大趋势和环境是决定估值的非常重要的因素。

投融资常见的估值方法

首先我们把行业梳理一下,2015年最受关注的行业我们将其分为三段,这就是我们所提出著名的互联网“三段论”。互联网第一段是传统互联网。什么是传统互联网?就是在2014年之前已经比较成熟的一些互联网行业,包括社区、门户、即时通信、移动互联网、电子商务等等。这里面成熟的企业非常多,比如BAT、新浪、网易、搜狐,分属在传统互联网里的各个板块。还有很多垂直领域,比如游戏领域的盛大、完美,视频领域的优酷、爱奇艺等,这些公司已经发展得比较完整,行业赛道已经比较拥挤,大的格局已经定下来。

对于传统互联网行业的估值方法大家一直在讨论。传统互联网的主要特点是在早期收集用户,可能需要很长一段时间历经用户增长,从最开始的基础业务,到后面的应用转型。当互联网行业收集到海量用户后,突然出现拐点,然后往上走。我举几个例子。

首先举腾讯的例子,腾讯在最开始2001年时,犯过一个很严重的错误,就是当QQ号升到9位数1字开头的时候,它开启了一个收入模式:每注册一个新的QQ号要1块钱。这个收入模式当时在腾讯一度被认为是一个很合理的方法,1块钱不可能影响我的主营业务,并且从一定程度上可以缓解当时后台服务器的压力。但事实证明这个决策是致命错误的。在2001年实施这个决策后,腾讯注册用户增长的速度马上就降下来,同期的竞品公司新浪UC在看到了腾讯的这个错误后立刻扬言说:“我们用半年的时间就可以超过腾讯。”无论从市场规模,还是估值都会超过它。原因就是UC使用互联网标准的免费模式,而腾讯采用错误的收费模式。

UC通过对这个刚暴露出来的错误的敏感性,半年之内迅速追赶腾讯,的确获得了很多用户。腾讯在半年之内突然发现自己的决定是错误的,于是又免除了收费模式,继续在(互联网)行业里苦苦挣扎,继续通过免费模式收集用户,然后再去寻找一种合理的收费模式。这个过程其实正是互联网所有企业都非常常见的一种经历,腾讯是可以说是羊毛出在猪身上的真正探索者。

互联网圈经常在说羊毛出在猪身上,到底是什么意思?答案就是互联网的基础业务是不宜收费的。如果对互联网基础业务进行收费,那么从供需平衡出清的经济学原理中就会迅速找到一个平衡点,阻碍用户的继续收集和扩张,那么你就很难做到一个包揽全国或是全球用户的平台。所以为了能够继续扩大腾讯的注册用户,腾讯选择回到免费模式。无论是腾讯的即时通讯,还是百度的搜索,360的杀毒,大家都无一例外采用了免费模式。

如果互联网的主营业务是免费的,那么它用什么去确定它的估值?用什么达到收入?事实证明,大多数互联网行业都是在用户量积累到很大规模后,找到一种主营业务之外的业务模式,再开始变现。比如腾讯在创立四年之后逐渐走上正轨,现在的第一大收入是游戏。360的收入来自于基于导流的游戏、电商和搜索业务。百度更是典型的“羊毛出在猪身上”,羊即是广大民众搜索用户,猪则是真正带来收入的竞价和广告商户。

这揭示了互联网行业的特性:早期没有稳定的收入作为支撑,而需要用户等KPI快速增长。然而快速增长需要资本来支撑,这之中的Gap就是投资者风险。

互联网的第二段是去年炒得最火的互联网+行业,原因是互联网发展到中期,作为工具普及到所有行业。这里面包括产业升级和O2O,产业升级包括消费升级、企业升级、制造业升级、工业升级等,其中最重要的就是消费升级,这也是去年总理提出的最重要的,发展最好的一个板块。

对于互联网+行业来讲,估值模式和传统互联网非常相似。稍有不同的是,它获取用户的成本要比传统互联网高,因为它的业务更落地更具体,需要线下推广,比如互联网餐饮、车联网、互联网金融、互联网美容行业等等,所有垂直行业都有这个特点。

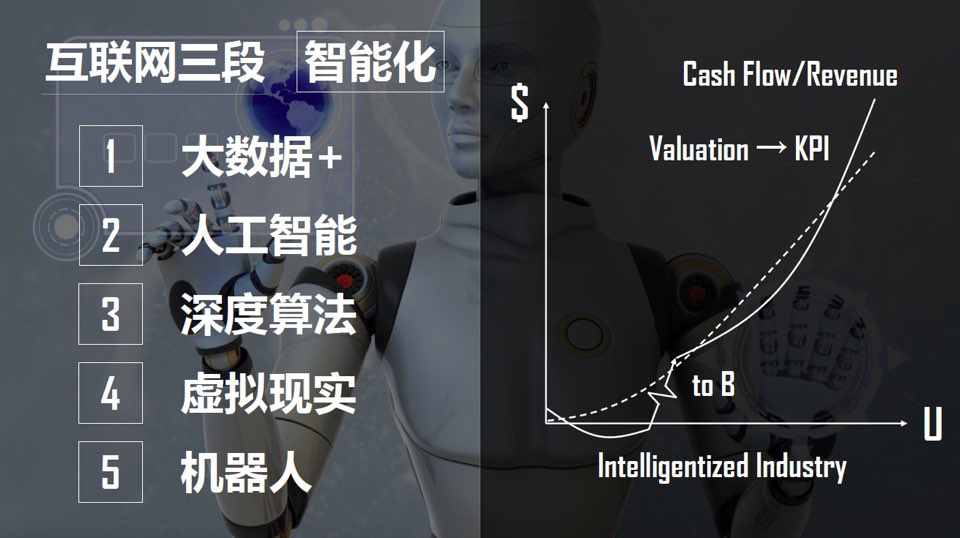

互联网第三段是智能化行业,包括大数据、人工智能、算法、虚拟现实、机器人等方向。在这个行业大家想模拟互联网行业的商业模式,先收集用户,把估值撑上去,之后找到适合的主营业务模式,再进行收费。但不幸的是,通过几年摸索,市场发现智能化行业并不满足这个规律。原因是什么?咱们拿两个行业来举例:智能硬件和大数据行业。

智能硬件和传统互联网行业有本质区别,因为它以硬件为基础,所以它的出货量和用户数远远不能跟传统互联网行业进行比较。大部分发展起来的互联网行业,用户量基本都在千万级、亿级规模。但是对于智能化企业,特别像智能硬件行业,在网上最多的出货量百万级。智能插座、智能手环、智能体秤、空气净化器、扫地机器人这类市场接受度较高的产品企业,也只能够达几万到十几万的出货量,最出色的也不过百万出货量。这样的出货量是远远不能和互联网行业的用户量相比较的。

这些企业无法收集到足够多的用户,也无法收集到足够多的数据,在这样的情况下很难转型做其他盈利,比如说企业都错误地希望能够通过硬件本身来获取增值,which is非常困难的事情。因为实际上咱们说了很长时间智能硬件,并不是我们看到的这些手环,真正的智能硬件是集中所有的前沿技术然后做出的一个精致综合体,就像这个手机一样。其他的这些智能硬件只是利用了比较浅层的技术、单一功能去做,那么这些实际上是不支持一个比较昂贵的作价的,用户粘性也因为体验有限而始终提不上来。这就是智能硬件无法直接模仿互联网行业,并使用传统互联网估值方法的主要原因。

和智能硬件相对应的还有大数据和人工智能,包括算法行业,这个行业的特点是早期无法进行2C业务,因为C端不能够深入使用这些算法的功能,只有2B业务才能在早期顺利发展起来。而做2B业务,明显和互联网行业的估值方法完全不一样。针对于此,过去几年中大家都在摸索——智能化行业应该怎样进行估值?这比较困难。

智能化行业早期大都处于研发阶段,一方面要把基础业务实践出来,另外收集早期用户,把品牌建立到一定程度。但是这个过程中很难实现大量用户进入,更很难实现现金收入,它就不得不在中间的一段时间寻求2B的转型,转向与大企业合作,通过和大公司的资源嫁接,包括营销渠道、商业模式、销售宣传等方面,完成2B转型或合作之后才能走上正轨发展,降低运营成本,也才会有比较良好的收入,随着KPI数据的良性上升,这时它的估值才能走上去。

互联网行业如何进行估值?

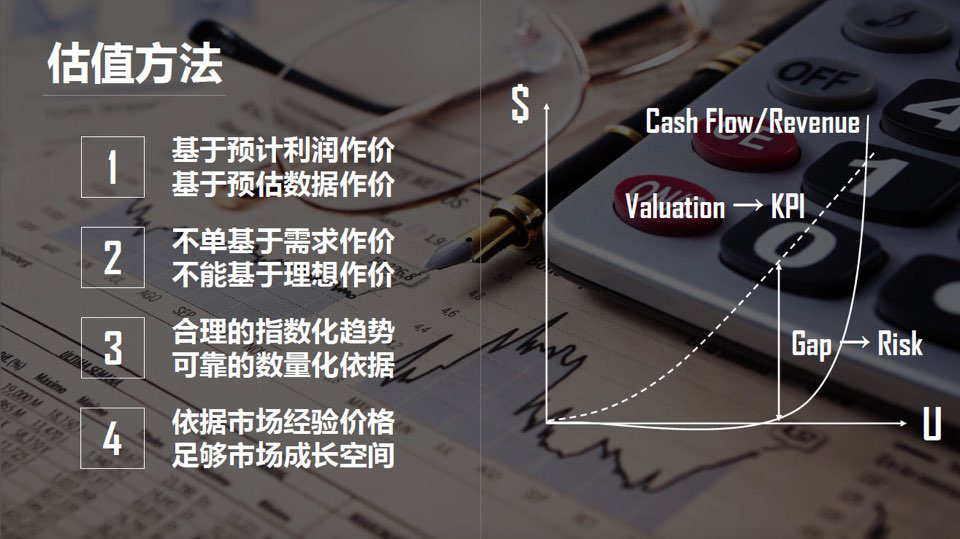

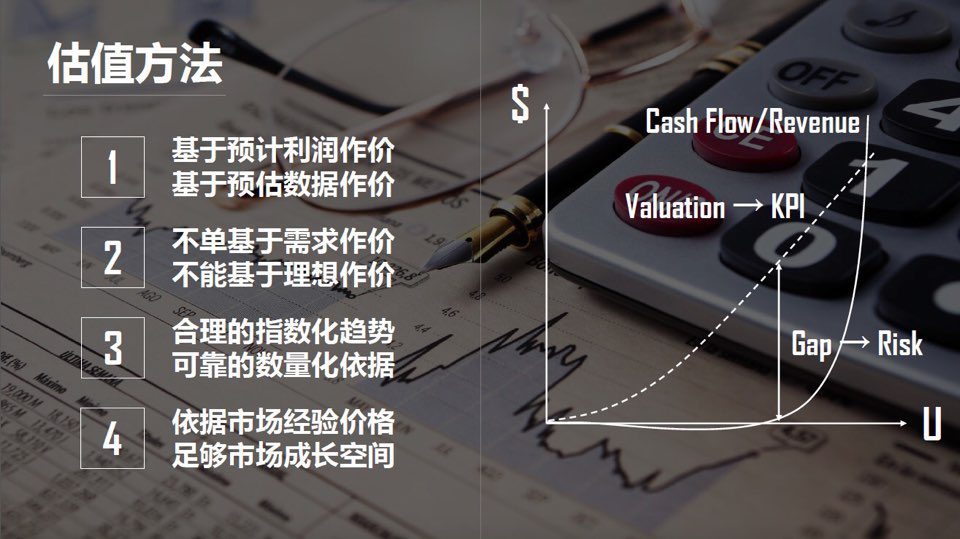

1、互联网行业要基于预估的数据作价,或是已经出现的数据和预估数据配合进行作价。

对于大多数互联网公司来讲,在早期、中早期是很难实现销售收入的,这时估值最重要的指标肯定不是现金流和收入,而是KPI——最重要的指标。这些KPI包括注册用户、使用用户、复购用户等等,这些数据非常非常重要。

2、基于预计的利润进行作价

对于中后期企业、准上市Pre IPO企业,这些企业大多是基于财务数据进行作价,例如P/E,DCF等方式。以P/E(Price to Earning)市盈率进行作价,是一种常见的简易作价形式。对于互联网行业来讲,如果它暂时没有利润,我们就预计利润。比如一个公司基于现在各项数据体现出的发展速度,我们预期它在两年后会有一些利润,那么这个利润增长是什么情况?两三年之后是什么情况?基于这个利润给出一个PE值或者是PB值,然后对公司进行估值。

3、不能基于什么作价

不能基于理想作价。理想是需要有的,很多企业都说我以后能成为什么什么,但是基于理想作价是很荒谬的一种方式。

不单基于需求作价,基于支撑要达到的目标的需求作价。我见到很多企业给出的融资方式和估值,以及需要的现金是基于目前运营成本,这实际是不科学的。每个企业从规模不经济向规模经济的发展过程中,都需要很多成本,但是成本只是估值的一部分,不能单单以成本进行估值。我见过的一个比较典型的企业,整个创始团队很高大上,雇了很多专业技术人员和市场、销售人员,这些员工平均工资是两到三万元,基于这个成本,这家公司进行了一个估值。融资五百万,基本全花费在人工上了,对于投资者来讲这是一种非常不科学的方法,风险是非常大的。

那么是不是不能基于需求作价呢?也不是。因为企业在发展过程中融资是一步一个脚印,一个台阶一个台阶往上涨,在估值时首先要有一定的预期利润,有一定的KPI预期指标,同时再表明我们需要多少成本,来支撑扩大市场规模,支撑我们所需要的KPI。在这个数据基础上提出我们有这样的需求,这个逻辑就说得通。

合理的指数化趋势。对于整个第三产业,比如TMT、生物医药、生物技术、节能环保、高端制造这些行业,特点都是基于技术、服务的轻资产行业。轻资产行业起步比较简单,爆发性比较快,风险相对比较大,需要用浮动收益率去投资。对于这些行业,投资者和资本都期望高回报,因此合理的指数化趋势非常必要。如果一个互联网的第三产业相关企业没有比较大的升值空间,那么在早期融资也会比较困难。指数化趋势是一个数字,必须要基于可靠的数量化依据,就是刚才提到的KPI。

当然指数化的趋势预期一定要合乎情理,不能脱离实际。向陈欧和雷军的案例是非常特别的,他们拥有资本支持和自身长期积累的特异性资源,并且踩在了良好的历史时机,四年做到准上市规模的指数化发展并非常是人可以模仿的。大多数企业,需要规划一个中长期发展方案,切勿非理性激进、拔苗助长。

估值要考虑合理的市场成长空间,并参照合适的市场经验价格。曾经我们看过一个智能硬件项目,它已经融过天使轮,估值两千万个左右;然而在Pre A轮,没有做出成品时,就给出了3亿的高估值;这10余倍的溢价实际上是企业对自己发展的预估。这个智能硬件公司单品售价是500元左右,毛利润不到50块,那么我就问他,你看所有这些在卖场上出售的智能硬件,你是否能做到一百万件的出售量?是否能做到10万件的出售?仔细算一下,就算做到全市场最优秀的产品,拥有百万级出货量×单品毛利润50元,毛利润也只有不到1亿元,净利润还要再打一个折。这时在没有出成品时如果就给到3亿作价,那B轮C轮就无法具备成长空间了。

市场会依据可靠的市场成长空间给出比较通常的一个市场经验价格,你要同行业内其他公司进行比对。在二级市场上,很多企业初始PE值大多参照已上市公司的PE值,所以市场经验价格十分重要。如果你是智能硬件公司,或是O2O消费相关的公司,你应该首先找到市场上比较成熟的大企业,看看他们的议价空间。基于他们的KPI,做一个相应的比较,给出比较合适的估值方法。如果你是早期企业,可以给的倍数稍微高一些。

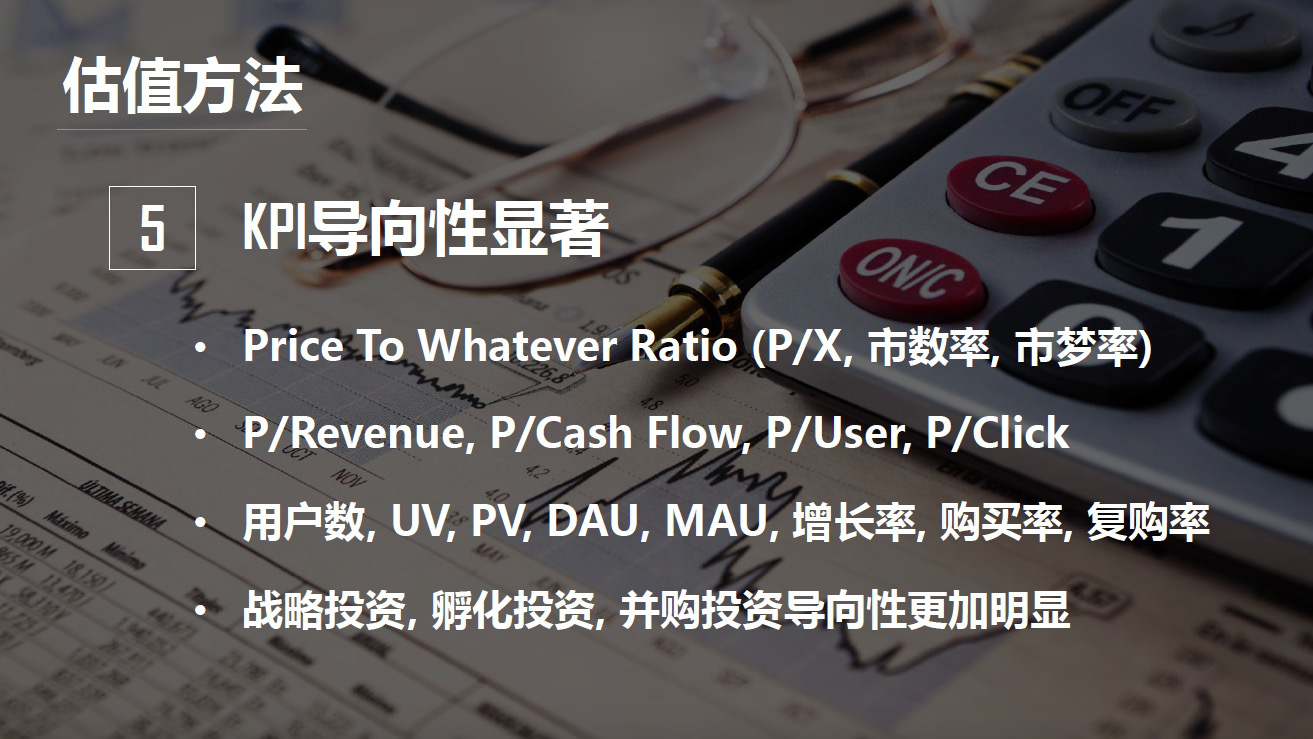

说了这么多KPI?KPI具体是什么呢?它是一个导向性指标,全称是Key Performance Indicator,重要业绩指标。

估值中最重要的KPI是以下几个:

Price to Whatever Ratio

这是去年美国发出的一篇文章中提到的,说看不懂中国这些企业的估值。因为传统的金融、财务估值方法(可以)以P/E,就是Price to Earning这种方式去估值,但是很多的互联网企业,尤其在整个行业比较火热的情况下,没有Earning就有了很高的估值,于是就给出了P/X的估值方法。所有的企业都有一个增长的趋势,一定要基于可以量化的增长趋势来给你公司估值。

但是如果这个数据不够真实,或者不够落地,比较虚,比如以Click——访问的人数或点击量去做估值的话,这个价格就会有很大的的泡沫。我们也管这个东西叫做市负率和市梦率,其实是一种比较讽刺的说法。由于还没有利润,很多人都给出了不太理性的估值。

那么哪些KPI是比较常用的还算相对比较理性的呢?

1、P/Revenue,价格比收入

如果你的企业在跑到A轮之前已经产生了一些收入,那么我们觉得这个企业是值得投资的,有很大增长空间,收入是一个很好的指标。

2、P/Cash Flow,价格比现金流

有人会问现金流和收入有什么区别?现金流是在你的平台上的现金流,并不是你公司财务表内的收入。比如你是一个电商企业,如果你的平台上成交量很大,并且这个成交量在不断的增长,有一个加速度,那么这个公司有比较好的发展趋势,你可以拿现金流作为一个KPI估值依据。如果很不幸,你的企业在早期没有跟现金相关的指标,还处于冷启动过程,这个时候可以选择其他的参数和指标,比如说我们我们给出的P/User,就是如果你的平台注册用户和使用用户在不断增大的话,那么它也是一个很好的方式。

最不济,现金流没有,注册用户还不是很明显,如果你是一个网站或者是论坛社区的话,那么就是以它的点击量为基础。还有哪些数据可以作为KPI去跟价格进行比对呢?首先用户数,用户数包括注册用户数、使用用户数、活跃用户数和复购用户数,这些都可以作为KPI来去给企业进行估值。运用这些技术指标,也是一个很重要的估值方法。

除此之外,其他的一些比率,比如用户增长率,UV增长率,也可作为估值KPI。如果你的平台已经实现了现金购买,那么购买率也很重要,复购用户数据就更加重要。因为复购用户反映出了你产品或服务的质量。其他还有UV和PV,DAU和MAU,隔月留存、隔周留存、隔日留存,这些数据都是很好的KPI,如果你的这些数据处于上升趋势,那么它可以作为估值的基础。

如果你经营一个技术类企业,早期没有这些KPI,那么你要提供一些技术的基础参数,比如bug比例是多少,单位计算效率是多少,或是一些硬件基础参数等等。这些KPI也可以纳入估值的参考指标。

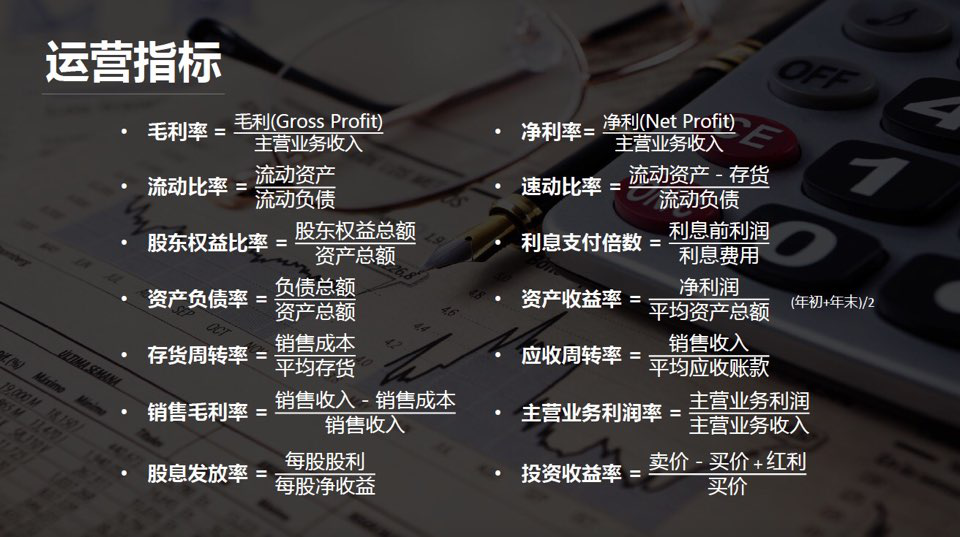

以上就是讲了一些关于互联网行业的特殊性,如果没有比较明确的财务指标,建议用KPI这种方式来进行估值。如果企业发展的比较不错,进到一个中后期的情况,有一定的财务数据,那么就应该用财务指标进行分析。目前在整个资本寒冬影响市场的情况下,更多VC公司实际上更希望回归财务指标估值的方式对企业进行进行估值。

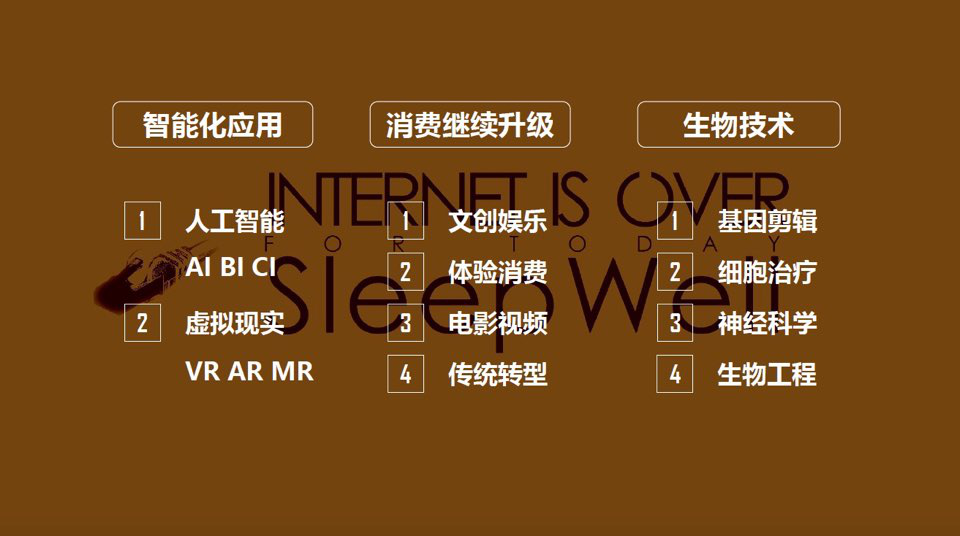

最后跟大家分享一下我们公司所关注的2016年投资的方向,第一个是智能化应用方向,第二个是消费升级、消费继续升级,第三个是生物技术。

对于智能化应用这块我们又分为两个大的方向,一是人工智能,我们认为对于C端应用还有待于讨论,但是对于B端应用,今年肯定是重点方向。基于过往的发展方向,比如说ERP、CRM,很多企业都普及了这些智能化的工具,数量化的工具,企业收集了更多的数据之后,最重要的就是发展SaaS,在这个基础上进行一些智能化的应用是一个很重要的板块。

第二个板块消费继续升级,所谓继续升级就是因为2015年实际上中国在购买力驱动的经济方面已经做得很不错,消费升级已经整体拉动起来。从2016年机遇来讲,消费要在原有基础上进行进一步继续升级,这个有几个板块,包括文娱、体验式消费、城市本地生活、电影这些都是我们关注的方向。

第三个板块生物技术,生物技术是一个很独立的有别于其他TMT和IT板块的这么一个方向,它主要的方向包括基因、细胞和神经治疗,这个也是我们今年很重视的一个方向。

作者:杨歌,星瀚资本创始合伙人,科技部人才中心科技创新创业导师团、北京市海淀区中关村创业大街特聘导师。