*本文头图由视觉中国授权,未经许可,不得转载。

国内外多数IT公司还在创始人掌控之下,但也有例外,比如新浪、艺龙和智联招聘。幸运的是,出任这三家公司CEO的职业经理人都取得了骄人的战绩。

曹国伟于新浪上市前夕加盟,历任CFO、COO、CEO和董事长,多次率领这艘“旧船”修正航道驶向成功。仅凭2009年推出微博,曹国伟就是新浪当之无愧的“中兴功臣”。

崔广福2007年临危受命执掌艺龙,与强大的携程、凶悍的去哪儿周旋八年,保住酒店预订间夜第二的位置,最终迫使携程高溢价收购。

郭盛在智联招聘即将分崩离析之际空降,带领公司走过最黑暗的岁月并扭亏为盈,最终获得资本市场认可。2014年,创立17年的智联招聘终于了却上市的心愿。

在加盟新浪前,曹国伟曾在安达信、普华永道任审计师,熟谙各种资本运作套路,所以论财技,崔、郭两位CEO远远不及。不过以曹国伟财技之高,一试再试仍然难以越过从职业经理人到老板的“龙门”。

本文通过新浪披露的公开信息,还原曹国伟这一路如何率领新浪团队MBO、却又为何半途放弃这一诉求,以至于将MBO做成“炒股”的过程。

十年功臣,曹国伟带领新浪走到MBO时点上

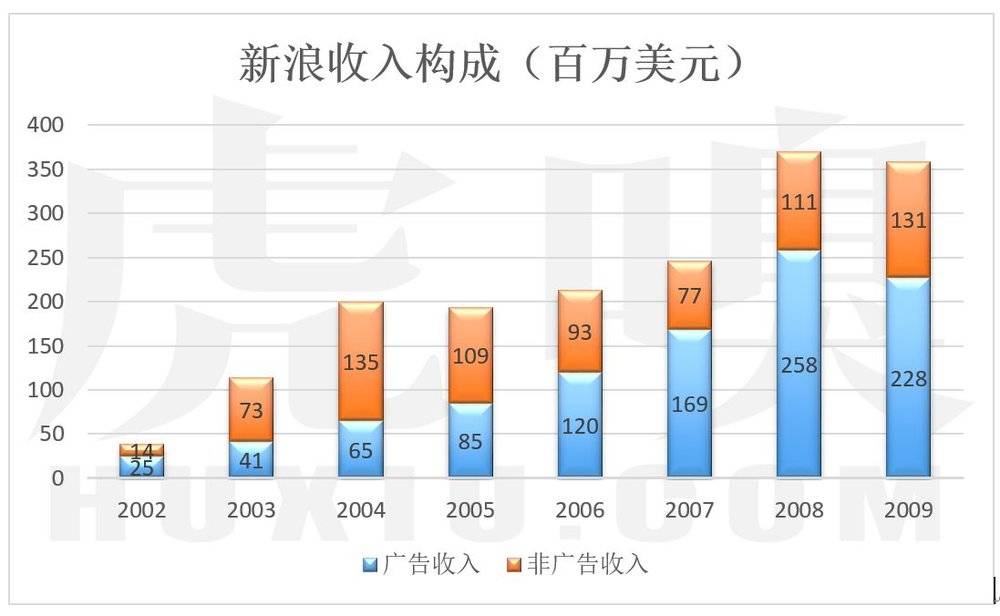

2003年1月,时任CFO的曹国伟主导了新浪对广州讯龙的并购,2004年3月又将深圳网兴收入囊中。2004年,新浪营收同比大增75%,其中非广告收入(主要是移动增值服务)占比达67.3%。而在2002财年,非广告收入占比仅为36.5%。

两项收购奠定新浪“无线增值服务霸主”的地位,其间还以“毒丸计划”成功破解盛大的“突然袭击”,曹国伟从此在新浪成为炙手可热的人物,2004年6月兼任联席COO,负责广告销售和网站运营,2006年5月升任CEO,开始全面掌控新浪(曹国伟是新浪第五任CEO,前任有沙正治、王志东、茅道临、汪延)。

但直到2008年4月段永基卸任董事长,曹国伟才真正获得大展宏图的机会。

此时新浪广告业务开始下滑,移动增值“乱象丛生”注定无法支撑“受人尊敬的公司。”

2009年5月,新浪高管齐聚成都。曹国伟提出向Twitter学习、围绕核心竞争力、全力以赴做微博,向新媒体进军的战略。

2009年9月28日,曹国伟加盟新浪10周年。新浪宣布曹国伟为首的管理层以1.8亿美元收购入560万普通股,成为第一大股东。困扰新浪的股权分散、管理层与董事会脱节等问题得到了解决,被外界视为重大、长期利好。

在致新浪员工的信中,曹国伟说,“十年新浪,我们每个人都付出了很多,也收获了很多。从今天开始,我们将实现自己角色的转换,以一个创业者的心态来面对我们的未来。新浪的继续腾飞需要创业精神,让我们一起共同开始新浪历史上的第二次创业,期待我们的共同奋斗能创造更加辉煌的明天!”

彼时,新浪微博“是立于高山之巅,远看东方已见光芒四射喷薄欲出的一轮红日。”从择时的角度来看,新浪MBO来得正好。

总之,新浪MBO称得起是中国互联网的一个“里程碑”。

新浪MBO架构设计:少见的以股权融资方式进行MBO

根据2009年9月28日发布的公告,曹国伟及新浪高管通过“新浪投资控股(BVI)”以1.8亿美元认购560万普通股,占扩大后股本的9.3%,禁售期为6个月。2009年11月25日,新浪MBO宣告正式完成。

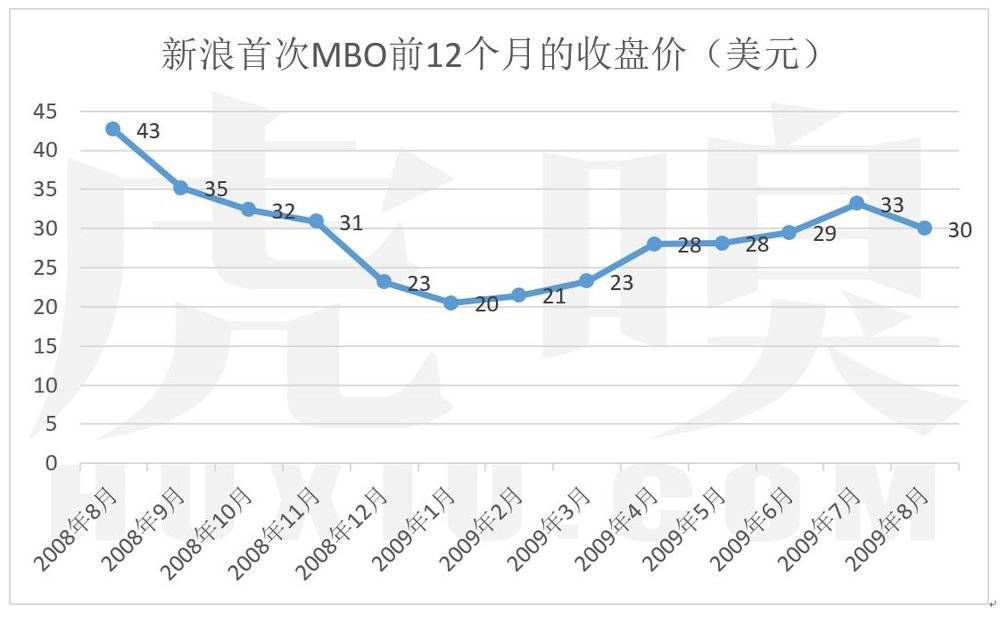

新浪MBO的认股价为32.14元美元/股。尽管与2008年8月43美元、2007年10月57美元的收盘价不能同日而语,但鉴于当时业绩增长乏力、股价持续疲软,这个出价还算公平。

除了推出的时点,新浪MBO还有许多耐人寻味之处。根据陆续披露的信息,可大致还原新浪MBO的轮廓:

1)新浪投资控股已知的自然人股东有四位(包括但不限于),这是一年多以后在2010年报披露的。他们依次是曹国伟、余正钧(CFO)、杜红(COO)、陈彤(总编辑)、汪延(董事长)。其它资料显示,参与MBO的还有副总裁兼无线业务总经理王高飞、产品事业部总经理彭少彬。看来进“六人组”的主要依据是对微博的贡献, 董事长汪延排名靠后是因参与最少。

2) 1.8亿美元的出资。新浪投资控股已知的三家机构投资者(包括但不限于)是中信资本、红杉中国以及方源资本(据说三家合共出资7500万美元)。此外,美林为新浪控股提供了5800万美元贷款。以此算来,曹国伟等参与MBO的新浪高管出资不高于4700万美元。

3)新浪控股的董事会席位。三家投资机构拥有三个董事会席位,新浪方有四个席位的投票权(可派出一位董事投四票)。曹国伟是新浪控股唯一的执行董事,看样子无意将同僚拉进董事会。

MBO的标的是股权,主流筹款方式自然是债权融资。曹国伟拿7500万美元股权融资,有利有弊。有利的方面是不用承担沉重的利息负担,弊病是股权融资“更贵”,这一点下面将会看到。

新浪MBO怎么又成了“炒股”?

新浪第一次MBO有些牵强。微博即将爆发,再不下手就晚了,因此准备不够充分。

首先,管理层的第一大股东地位非常脆弱。截至2010年4月26日,新浪已发行股本为6094.2万股,管理层持有(包括新浪控股及11名员工)631.8万股,占比略高于10%。而富达(FMR LLC)等四家投资机构持股在7.89%到8.68%之间,随便结个盟就可以碾压新浪管理层。对此,曹国伟当然是心知肚明。

其次,1.8亿美元怎么还?当年信海光提出过这个问题,并认为还钱对曹国伟有一定压力,“对于新浪的发展可能也会有一定的影响。”

“当家作主”之说原本就有些牵强,结合后续的作为,有理由怀疑新浪MBO在一开始就是幌子。

第一阶段:失去第一大股东地位

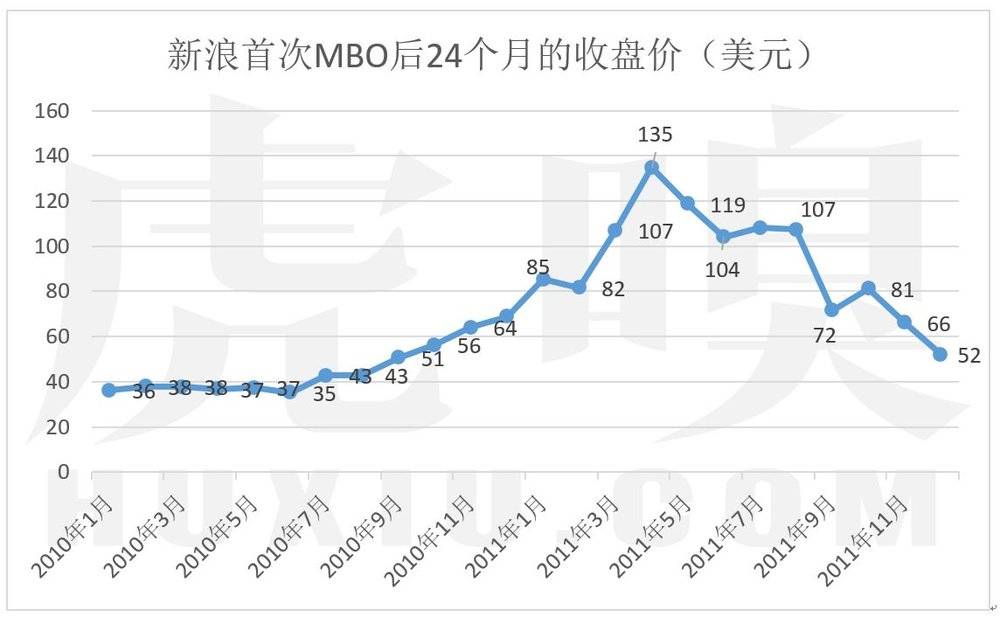

截至2011年5月25日,新浪已发行股本达6596.7万股,管理层持605.2万股,占比9.14%,已低于富达的9.24%。对于这种局面,新浪管理层没有预防,而是通过减持加速它的到来。

1)MBO“尚未完成”,曹国伟就在二级市场减持了50万股,套现2251.244万美元,均价45.02美元(2009年11月18日到11月25日期间)。

During the period from November18 to November25, 2009, Charles Chao sold 500,000 Shares in the open market for aggregate proceeds of $22,512,440.

2)2009年、2010年财报数据显示,新浪管理层持股净减少26.6万股。由于期间新浪已发行股票净增492.5万股,相当一部分由股权激励而产生,所以,管理层及员工减持数量肯定高于26.6万股。

曹国伟善使“毒丸”,想维持第一大股东地位有何难哉?#非不能也,是不为也!#

第二阶段:主力部队撤退

1)2010年9月16日提交的文件披露,新浪控股2010年9月13日与美洲银行(简称BANA)签署涉及160万股的远期出售协议(Forward Sales Plan)及抵押协议。就是将160万股抵给BANA,先把钱拿回来。BANA赌的是未来出售这些股票的收入超过新浪控股拿走那笔钱的本息。对新浪控制而言,好比徐铮将《港囧》的分账收入(净票房的47.5%)以1.5亿元卖给21控股。最终《港囧》取得15亿票房,21控股赚得盆满钵满,徐铮则提前锁定了收益。

2)2011年1月6日提交的文件披露,新浪控股2010年12月31日再次与BANA签署涉及100万股的远期出售协议。

3)2011年6月8日提交的文件披露,新浪控股于6月3日与高盛签署了涉及125万股的远期出售协议及抵押协议。

4)与BANA的两份远期销售协议分别于2012年9月26日、2012年12月24日执行完毕,新浪控股交付并由BANA分批出售的股票为272.2万股。

5)2012年报显示,管理层(包括新浪控股及10名员工)持有227.2万股,占比3.38%。其中新浪控股持有172万股,占比2.5%,MBO大戏落幕。

可以看到,新浪股价与微博业务息息相关。2011年第三季度末,微博注册用户达2.27亿。但Alexa监测数据显示,微博流量趋于平稳,单用户页面浏览量从9月开始持续下滑,说明爆发增长已近尾声。股票的表现则领先一个季度,147.12美元峰值出现在二季度,三季度收于72美元,四季度收于52美元。

新浪MBO的进程与新浪微博的发展“遥相呼应”:2009年5月确定推出微博业务,9月份启动MBO;2010年微博逐渐火爆,股价小幅上涨,新浪控股按兵不动,曹国伟及员工小规模减持;微博上线两周年,股价走入上升通道,新浪控股百万级减持协议相继签署……

新浪控股通过几家机构累计减持388万股,假如均价为62美元,理论上可获约1.2亿美元收益。至于新浪控股以什么价格把股票给BANA、高盛,所获收益在内部怎么分,每个人得多少外人不得而知。

回过头来看,拿7500万美元股权融资,与美洲银行、高盛签署远期出售协议锁定收益,都属于财技。如果坚定看好新浪、看好微博,新浪管理层便应更多地使用债权融资,在100美元以上抛售部分股票还债,到最后手里剩下的股票能多一些。

回顾曹国伟团队从2009-2011年这两年的“MBO”过程,可以判定的是,曹国伟并无坚定的信心与决心来一次“真的MBO",一见有可以退出盈利的机会就抽身跑了。不过,精心设计架构、绕了天大的弯子,到头来只有几千万美元可分,不论从MBO角度还是炒股角度来说,结果都不令人满意,好在后面还有机会。

大金主阿里巴巴此时对新浪微博产生了兴趣。

“新浪员工”从阿里获得再次MBO的资本

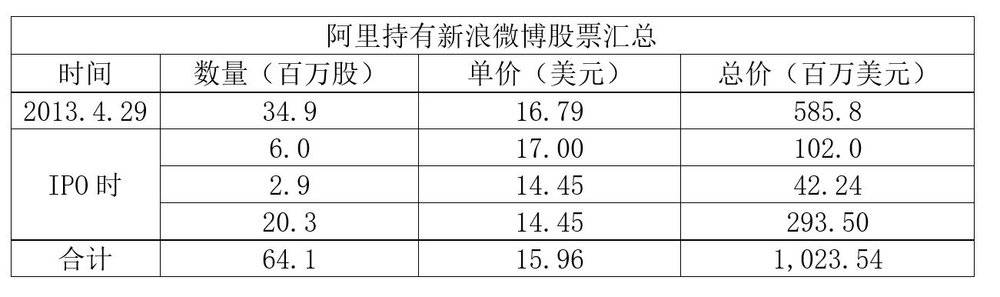

2013年4月29日,阿里投入5.858亿美元认购480万普通股和3000万股优先股,占新浪微博扩大后股本的18%。

阿里所购480万普通股分为两部分:130万股向“新浪员工”购买;350万股由新浪发行,但需向员工回购相应数量的“已到手期权”(vested options)。回购总价比公允值高出的2710万美元被计为“股权激励成本”。

假如普通股、优先股认购价相同,则阿里换取新浪微博18%股权的资金中约有8000万美元流向“新浪员工”。

根据2013年4月时的约定,阿里可在新浪微博IPO时按发行价的85%增持到30%以上。2014年新浪微博上市,阿里应增持的股票数量为2923.5万股,其中69%即2031.13万股新浪向员工回购后卖给阿里(这部分的2.93亿美元流向“新浪员工”),21%即600万股成为IPO的一部分(这部分没有享受折价),10%即由新浪向阿里折价增发。

上市前,新浪微博已授出期权3422万股。向阿里折价增发292.3万股,说明满足条件而且有资格行使的期权达不到与阿里约定的数量。根据招股文件,2011年以前,新浪微博共授出期权2679.32万股,执行价在0.36美元至0.41美元之间。估计回购主要面向的是这部分股票,每股获益约14美元。

紧随新浪微博IPO,阿里共计获得6400多万股,总代价约10.23亿美元,其中大约3.7亿美元流向“新浪员工”。粗略估算,曹国伟等人收益在3亿美元以上,MBO终于有了资本!

曹国伟不张扬的“二次MBO”?是什么让他比2009年更看好新浪?

2015年,11月16日,新浪(NASDAQ:SINA)宣布向CEO曹国伟定增1100万股已经完成,对价4.6亿美元。交易完成后,曹国伟以持有1245万股、占比17.8%成为第一大股东(其中38.25万股由曹国伟在60天内决定是否认购)。4.6亿美元的一半通过抵押股票贷款获得,抵押率为50%。

2009年9月,管理层持股10%就高调宣称MBO了,如今曹国伟持股达17.8%。而且,曹国伟利用杠杆认购公司股票更接近MBO的标准操作模式。但新浪似乎有意回避MBO的提法,想来是因为上次的名声不佳?

2009年的模式不仅复杂,而且大部分收益都“流失”掉了,今昔局面有何不同?

首先,当时拿不出那么多钱。如果手里有9000万美元,再借9000万美元,买来1.8亿美元新浪股票抵给债权人,何必向三家投资机构进行股权融资。现在曹国伟已经拿得出2.3亿美元了。

其次,当时新浪微博刚刚上线,前途未卜,债权融资风险大,不如进行股权融资。

有意思的是,从增持股份数量到融资方式来看,今天的曹国伟,对新浪这个门户网站表现出更强的信心。但究竟是什么让曹国伟对新浪股价的信心比2009年还高,外人只能“瞎猜”。(坊间传闻及媒体报道称,阿里有意收购或战略投资新浪。腾讯科技的报道称:曹国伟砸钱成新浪大股东,加剧阿里入股猜测)

2.3亿美元贷款,50%质押率,方案相当激进。利息负担重、风险高——曹国伟是要横心越过从经理人向大股东这道“龙门”,或者还是老调重弹,只想“炒一把”,择机退出?

曹国伟要当老板还是卖新浪,根据以往的做所做为自行判断吧!#让历史告诉未来#