虎嗅注:最近两年来,随着创业大潮的掀起,一级市场如火如荼,创业公司的估值也随之水涨船高,动辄估值百亿的公司已不罕见。而另一面的二级市场却早已低迷不振,资本市场呈现出冰火两重天的现象。二级市场的低迷,除了最近证监会收紧借壳和并购重组的原因之外,还有注册制无法推行导致的堰塞湖和严重的泡沫等问题。但与二级市场相比,轰轰烈烈的一级市场显然更让vc担忧。在畸形的资本市场中,这些被资本追捧的公司能否穿越资本周期,最终带给投资人丰厚的回报还是一个个问号。以下内容节选自微信公众号:基石合伙人。

最近发生的一些事情对比起来蛮有意思:一级市场一直走牛,而二级早已哀鸿遍野。

一级市场主要有三大表现:高估值、高盈利预测、企业家信用被过度质押。

先来看看下面三个案例:淘宝电影、万达影业、乐视影业。

淘宝电影:估值137亿,凭什么?

2016年5月15日,阿里巴巴影业集团宣布,旗下互联网售票业务平台(以下称“淘宝电影”)获得17亿元人民币的A轮融资,融资后淘宝电影整体估值达到137亿元。

淘宝电影估值如此之高,原因不外乎是对标微影此前的20亿美金融资金额。但是淘宝电影目前的市场份额远远低于微影,甚至连猫眼和糯米都比不上,又凭什么获得这么高的估值?就因为“淘宝”二字吗?

这背后还有没有什么隐性担保我们不得而知......

万达影视、乐视影视:估值一路飙高,盈利预测诡异

万达院线曾正式公告称,将把万达影视装入上市公司当中,万达影视的最终估值为372亿元。由于在这项交易实施前,传奇影业已成为万达影视的全资子公司。即:万达影视+传奇影视=372亿元。

此外,万达院线还将募集配套资金不超过80亿元,用于影院建设项目和补充流动资金。

来看看两者的业绩:

2015年,传奇影业营业总收入30.2亿元,净利润-42.38亿元;

2014年,传奇影业营业总收入26.3亿元,净利润-28.87亿元。

毫无疑问,传奇影业已经连续2年巨亏。

2015年,万达影视营收5.69亿元,净利润1.3亿元;

2014年,万达影视营收3.8亿元,净利润6116万元。

万达影视预测未来3年内,净利润数累计不低于50.98亿元,否则,万达投资将按照《盈利预测补偿协议》中约定的方式,对万达院线进行补偿。

近两年的总利润一共不足两亿,另外还要带着传奇这个持续巨额亏损的拖油瓶,那么万达影业如何才能在未来三年内的净利润超过50.98亿呢?

再来看看乐视方面

乐视影业最近的融资公告显示,本次收购估值在98亿元。

2014、2015年度,乐视影业扣除标的公司2014、2015年度非经常性损益后,归属于母公司股东的净利润分别为6444万元和1.36亿元。

预测在2016年度、2017年度、2018年度承诺利润分别不低于5.2亿元、7.3亿元、10.4亿元。

业绩承诺金额均远远高于报告期水平。

乐视和万达之所以报出如此夸张的盈利预测,本质还是被一级市场长期牛市惯坏了,硬是要做出一个要符合证监会要求的估值要求。到底如何做到?恐怕还得乐视网和万达院线关联交易输血。

一级市场中除了上述明显的问题之外,还有企业家信用的反复抵押,贾跃亭是一个鲜明的案例。

乐视汽车:根据网上爆出的乐视汽车Pre-A轮融资方案,贾跃亭提供无限责任连带担保,融资票面利率12%,投资方可以在乐视汽车A轮融资时,将可转债以8折的价格折股;若是乐视汽车无法在18个月内进行A轮融资,投资人可以要求赎回。乐视汽车的融资金额大约是5-10亿美元,即大概32-65亿人民币。

乐视体育:承诺3至5年上市,若无法上市,投资人可以要求乐视体育大股东贾跃亭,以年化收益率8%的价格赎回股权。

乐视移动:预期利率10.3%至11.3%,贾跃亭提供担保,年限24个月,到期,乐视移动到期还款。

当年钢贸崩溃时,市场惊见同一笔钢贸也是被抵押了无数次!完全是风险严重不匹配的对赌行为。但现在企业信用被反复抵押,不明白这些投行、发行机构到底有没有做过严肃的DD(关键是信息也严重不透明)。如果是企业债券融资至少还有个评级,但是企业个人担保、各种隐性担保提高债务的行为太多,也毫无监管,谁知道到底有多少负债?,真实情况比当年钢贸到底好多少?

早已低迷的二级市场融资

二级市场的萎靡已经众所周知,最近证监会收紧借壳和并购重组,这对二级市场的并购融资影响之巨大不言而喻。

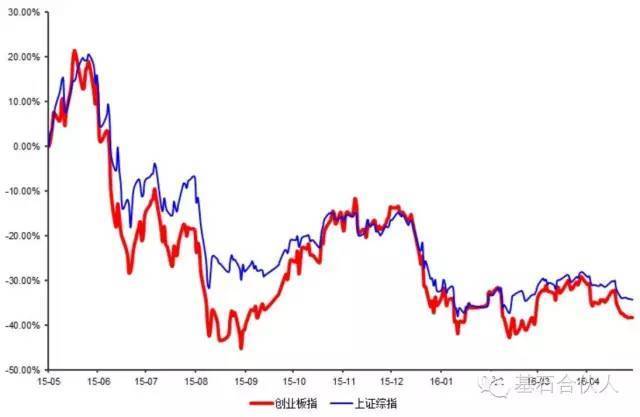

从去年5月调整以来一年时间里,二级市场跌幅高达40%,无数个股腰斩,下跌2/3的甚至更多比比皆是,调整幅度相当大。

资本幻觉下,一级市场投资散户化

不可否认,很多好公司会穿越资本周期给投资人丰厚的回报,但很多不过是泡沫,事实上,相比制度导致(注册制无法推行)的堰塞湖的二级市场,一级市场的泡沫状况更加严重。

但为什么投资人总是青睐这些吹嘘着资本故事的一级项目,并且甘愿长达3-5年,甚至5-7年锁定期的项目?

最根本的原因在于资本幻觉很难被拆穿。

二级市场往往随着基本面及情绪的波动而上下震动,导致投资人不断反思、交易股价的上下波动,造成投资人实际的亏损与盈利显而易见。而一级市场没有盯市机制,往往每轮融资都要隔上至少大半年甚至一两年,这会使很多散户投资人产生麻木心态,认为净值没变,或者只会上涨。

一级项目如此好融资的根本原因与一级市场投资的散户化也有关。以往散户将资金交给基金,由基金作为组合投资去投一批项目来分散风险,这导致基金的融资能力受到其能力的约束,且散户的投资回报和风险都被平均化。

现在一些好的项目,公司直接兜底或项目化融资,绕开组合投资,以鼓吹资本故事的方式直接卖给散户,极大的增加了散户的投资回报,同时也加大了风险。

这种逻辑在牛市初期很好,但既然是卖给散户的产品,必然要求市场知名度达到极致。一个在知名度上达到极致后融资越好融的产品,实际上的回报就只能呵呵了......