如今, “淘品牌”于我们而言,已经变得陌生,耳熟能详的是网红淘宝店。而仅存的几个昔日淘品牌中,韩都衣舍、茵曼(汇美)、裂帛在前段时间分别向证监会递交了招股书,集体(申请)上市背后是争夺“淘品牌第一股”。当然,现在他们更愿意被称之为“互联网服饰品牌第一股”。

站在阿里的角度,他们也默默放下了昔日“淘品牌,为原创喝彩”的口号,转身天猫之后,品牌卖家称之为“阿里生态系统的重要组成部分”。为此,今年4月底,阿里专门成立了“协助商家上市办公室”,加入上市大潮的还有阿芙、三只松鼠、十月妈咪、小狗电器等40多家公司。

那么问题来了。

为什么淘品牌要集体上市?

一个时代成就了淘品牌,另一个时代让淘品牌暗淡,这一现象在服饰类上的表现尤为明显。

2009年之前,多数传统品还未“触电”,韩都、裂帛、茵曼、阿卡、绿盒子、七格格等众多淘品牌雨后春笋般涌现,同时享受到了PC互联网时代的流量红利。但2010年之后,大量传统品牌正经历严峻库存危机,借助电商渠道进行消化,尝到甜头后加快电商转型步伐。而淘品牌“出淘”或并购洗牌,如上海拉夏贝尔服饰收购七格格。

2012年进入移动互联网时代,淘宝商城更名“天猫”,阿里加大了对传统品牌商家的扶持,淘品牌从C店晋升为B店,只是再也不能像以前一样从淘宝小二那里获得更多扶持。流量红利已尽,获客成本变高,伴随着消费升级,“便宜”已不能成为核心竞争力。

要“输血”,上市融资则成为昔日淘品牌通往未来的最佳路径。而在2016年上半年出现淘品牌集体上市,以韩都、茵曼、裂帛为例,主要有以下几方面原因:

1)企业发展周期,时间窗口,“第一股”诱惑

根据上述淘品牌发展轨迹,其光环已经不再,“出淘”有了京东、唯品会等更多电商渠道的同步经营,他们重新标榜自己为“互联网品牌”。与传统品牌相比,美特斯·邦威1995年成立,2008年上市;森马1996年成立,2011年上市;差不多13—15年上市周期。

韩都、裂帛是2006年创立,茵曼是2008年创立,至今也有8—10年,而互联网品牌的发展速度是传统品牌2倍以上非常之常见。所以,符合服饰企业发展周期的上市步伐,而他们其实在两年前就有启动上市的机会,但去年证监会救市暂缓IPO,宏观方面导致淘品牌今年集体(申请)上市,谁都想抢在时间窗口关闭前,拿下“第一股”的称号。

2)大浪“淘”金,洗牌并购打下扩张基础

2012年之后,淘品牌洗牌加速。韩都收购了ANYMO艾茉、茵曼收购了初语、裂帛则收购了天使之城(2004年建立,曾一度蝉联淘宝女装销量NO.1)、Lady Angel等。

细分类目上,他们分别从女装向男装、童装进行了扩张。并在设计、柔性供应链方面进行了改造,打下基础后进入成熟发展期。

3)阿里“推波助澜”,上市阻力变小

虽然韩都、茵曼、裂帛已称自己为“互联网品牌”,但也不掩盖“淘品牌”的起家史。阿里赴美上市后,需要巩固扩大自己的版图,推成功案例,成立“协助商家上市办公室”,与集体上市的淘品牌相呼应,帮助自己的商家客户与券商、交易所之间搭建沟通桥梁,间接减小淘品牌们的上市阻力。

4)不排除与投资人签署了对赌协议,限定上市期限

以韩都衣舍为例,其签署的投资协议中,有一条明确提出:2018年6月30日前未能IPO或合格公开发行等因素触发创始人股东或公司需回购外部投资者股权、清算优先权等条款。

创业板、新三板两条跑道,上市仅“一步之遥”

虎嗅根据韩都、茵曼、裂帛三家公司的招股书进行了整理分析。他们均根据用户年龄、风格喜好的差异,在一棵大树下经营多个服饰品牌,对应由控股子公司来负责相关环节(设计、采购、仓配等)。

截止2015年12月31日,韩都有6家子公司、14个品牌,茵曼有16家子公司、14个品牌,裂帛则有15家子公司、8个在营品牌。

为何会出现子公司明显比子品牌多?虎嗅发现,出现该情况的主要原因是三家公司为筹备上市,进行了股权结构改造,员工持股部分转为设立全资子公司代持。

虎嗅又根据发行人股权结构的属性进行了分类整理:

韩都

管理层:持股51.17%,五位高管一致行动:赵迎光18.15%;张虹霞10.74%;刘军光10.74%;杜廷国6.6%;吴振涛4.94%。

战略投资者:暂未引入战略投资者。

机构投资者:持股31.04%,Jolly View11.06%;Big Profit7.79%;景林九盛8.09%;景林景麒4.1%。

其他:四家员工持股平台5.04%:韩酷投资、都腾投资、衣迅投资、 舍谷投资各1.26%。明星李冰冰、黄晓明各0.54%,任振泉0.4%;

茵曼

家族:持股34.79%,方建华、单钰芳夫妇。

管理层:持股13.39%,签署了《一致行动人》协议。

战略投资者:持股25.2%,搜于特,服饰上市公司。

机构投资者:持股26.62%,其中员工持股通过“珠海汇承”间接持股9.17%;其余由三家机构分别持有。

裂帛

家族:持股55.84%,大汤、小汤夫妇四人,分别持股13.96%。

管理层:持股21.63%,员工持股平台:天津心物裂帛9.61%;天津心物所在7.13%;天津天使之城4.89%。

战略投资者:暂未引进战略投资者。

机构投资者:持股22.52%,经纬13.51%;红杉9.01%。

可见,韩都股东分散,裂帛与茵曼还保持着明显的家族企业色彩,不过这一现象并不特殊,拿森马来说,其创始人邱光和及其家族还持有公司31.61%以上的股份。

事实上,韩都曾谋求海外上市,并于2011年2月设立境外(开曼群岛)上市主体——Handu Esell,或许韩都创始人赵迎光看到近几年中概股私有化回归A股热潮,韩都在2013年12月开始终止VIE协议,并通过三次股权变动,回购部分股权,最终于2016年3月完成股改,并在两个月后,向证监会递交新三板上市申请书。

茵曼与裂帛则选择了深证创业板上市,选择上市的赛道不同,韩都招股书只披露了近两年(2014、2015年)的财务数据,不过报告中提到其2013年也是亏损的,只在2015实现约3300万的盈利,并未达到创业板“两年连续盈利”的上市门槛要求,不过韩都未来转板的可能性很大。

2013—2015年,茵曼年营收分别为5.9亿、9.49亿、11.41亿,对应净利润约3400万、3900万、1200万。

2013—2015年,裂帛年营收分别为6.88亿、5.79亿、5.46亿,对应净利润约7000万、-400万、3100万。

值得注意是,裂帛近三年来营收规模及净利润都急速下滑,甚至在2014年出现了亏损,其主要原因是营收下滑而管理费用剧增,产生了非经常性损益(2014年,裂帛对员工进行股权激励,当年产生股份支付费用 2976.46 万元,而2013年无股份支付费用)。

“第一股”走江湖的功底如何?

服饰类目的毛利要比标品中的3C家电更为可观,前者行业平均毛利水平能在50%左右。虎嗅选取了另外三家传统服饰上市公司,森马、美邦、歌力思进行比较:

近三年,裂帛毛利率从57.13%到50.26%有明显下滑,但它却是三家淘品牌服饰公司中最高的;其次为茵曼,毛利率从47.18%到45.62%略有下降;毛利率最低的韩都,则从2014年的34.84%增长到2015年的39.42%。

整体而言,以电商平台起家的服饰品牌与线下门店起家的传统服饰品牌在盈利水平基本接近,但二者的成本构成截然不同。除去固定生产成本(进货成本),电商品牌服饰的费用主要来自网络营销(买流量)及物流配送成本,传统方式品牌还在门店租金及品牌广告。

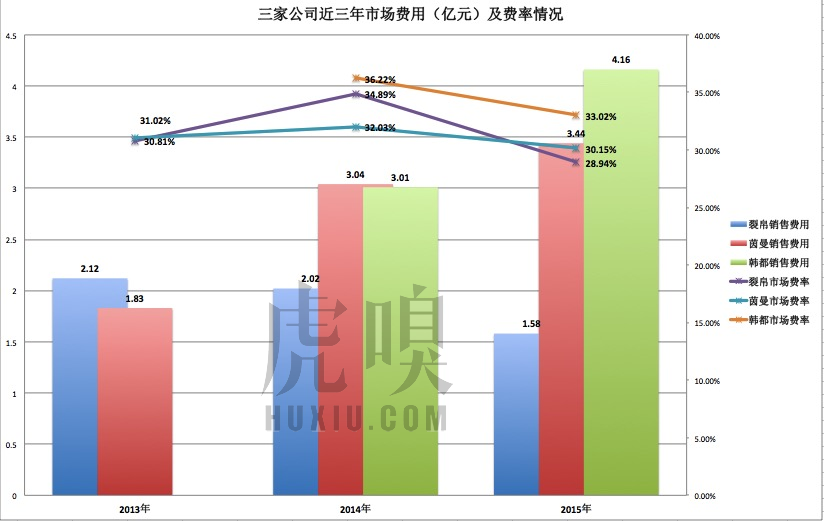

三家公司的期间费用(销售费用、管理费用、财务费用)构成上,都是以销售费用为主,基本上占到80%的比重。韩都、茵曼的销售投入在逐年增加,而裂帛却在收缩,这也正是其年收入减少的主要原因。

虎嗅又拿三家电商服饰品牌与上述三家传统服饰品牌的费用率进行了对比,发现并无明显差异,反映了电商渠道与门店的转化效果已经接近,而森马的费用率水平明显低于行业平均水平,在费用投入与营收增加接近的步伐里,能说明其复购情况优于对手。

我们再将三家电商服饰品牌的费用细拆分析,能更准确看出他们各自电商运营能力的高低。

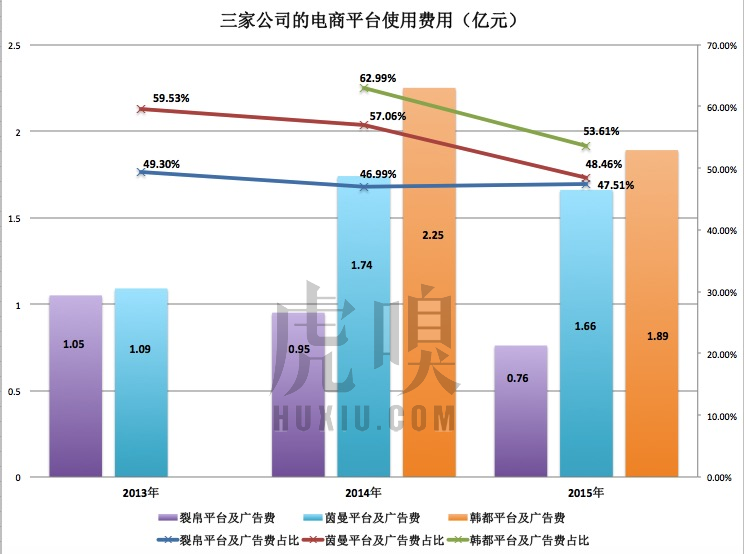

平台及广告费(包涵活动促销、平台佣金及技术服务费)占比超过销售费用的50%,在三家公司里属于非常正常的现象(电商渠道费用主要来自天猫、京东、唯品会),其中韩都最高,2014年达到了62.99%。大家所知道的所有电商公司玩“潜规则”刷单,其成本也包涵在平台及广告费。

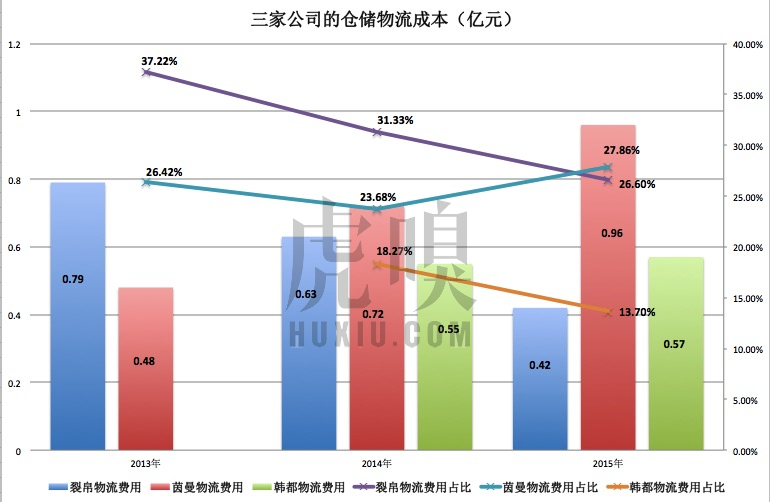

三家公司都是采用代工、柔性供应链,因此物流配送成本要远高于仓储成本。由于裂帛自己建仓,而茵曼、韩都都是外包给第三方,所以在营业额远低于后两者的情况下,裂帛物流仓储成本却逼近茵曼、韩都。

服饰的退换货率比较高,一般情况下都有20%,而这一部分产生的非质量问题退货(尺码大小、色调等)成本是由买家承担,不计入该部分费用。

传统服饰品牌最大风险来自库存,清仓甩卖对品牌的损害极大。而电商服饰品牌采用柔性供应链,一定程度上降低了库存风险,但备货是必要的,特别是打造“爆款”。对比三家公司,茵曼在库存周转率及库存风险程度方面,都要远高于韩都、裂帛。

综合而言,茵曼要做“重”,在市场投放转化效率并无明显优势情况下,库存加大的底气来自线下分销渠道。

韩都略“虚胖”:交易额的增长来自销售费用的投入加大,“小组制”将设计-生产-销售独立预算,内部竞争带来了成长活力,但并不能在整体投入上有所优化。虎嗅注意到韩都招股书中的一个细节:其销售费用中的人员成本已明显超过管理费用中的人员成本,主要是小组制的绩效工作成本形成。

裂帛在“紧身”:年交易出现负增长,是在“节流”方面下功夫,主要表现为经营成本方面的投入减少,其中2014年进行了物流体系优化,上海仓撤销并入北京仓,相应进行裁员,从2013年的1046人,裁减到2015年465人。

上市,需要新的“故事”

传统服饰企业的生存状况如何?来自联商网的最新统计:

国内26家上市服饰公布的2015年财报显示,销售总额达1030.4亿元,其中有10家企业出现营收同比下滑;净利润总额达125.86亿元,其中11家企业出现净利同比下滑。而营收和净利润双双下滑的达6家。

电商服饰品牌同样很难独善其身,上市也是为了走好以下三步:

渠道下沉——提高渗透率,增加用户线下互动体验

上述统计可以看出,拥有传统门店服饰企业在营收规模上都远超电商服饰品牌,何况传统服饰企业正往“线下+线上”的全渠道融合转型,所以电商服饰品牌走向线下是“百亿梦”的必经之路。

裂帛已经开始尝试实体店、工厂店等线下模式,其所产生的收入占营业收入比例分别为 0.55%、0.61%和 0.28%,占比还比较低。在上市募集资金用途中,计划拿出5000万用于线下渠道投入,约占融资总金额的1/8。

茵曼从2015年推出“千城万店”计划,当年线下营业额为2298万,占营业收入比重为2.01%,同年东莞搜于特服装公司3.24亿元战略入股茵曼,为线下扩张做铺垫。茵曼披露,上市后计划拿出1.4亿用于投入线下渠道建设,约占融资总金额的1/3。

相比之下,韩都还未触碰线下。据虎嗅从业内探听到,阿里接下来会通过银泰及喵街辅助昔日淘品牌进行线下开店,连锁加盟的模式已经很成熟。

品牌孵化——解决品类单一、受众过窄问题

一般而言,服饰品牌孵化会通过三个方式进行:内部孵化、外部换股并购、合伙人模式。品类上从服饰到箱包,成人装到童装进行延展。

不算此前的并购,裂帛并没有在品牌孵化上有所投入,韩都、茵曼则高调推崇自己的品牌孵化生态工程,甚至推出各自的品牌孵化基地。茵曼上市后,将拿出2.2亿投入品牌孵化建设项目,接近融资总金额的1/2。

网红IP——应对流量成本增高,提升用户忠诚度

品牌孵化的一个方向是围绕优秀设计团队,另一个方向则是草根网红。而打“网红牌”的根源在于流量越来越贵。此前,韩都接受李冰冰、黄晓明、任泉的明星投资,也是为了博眼球,现在正尝试直播。

茵曼 “网红+电商”的策略,通过社群联动线下实体店,作为互动场景,再签约网红,做粉丝经营。“民族风”十足的裂帛,在网红之路上,还未找到最佳结合方式。

“一将功成万骨枯”,争抢“第一股”让我们记住了韩都、茵曼、裂帛三个名字,而昔日无数的淘品牌,已经被我们遗忘。

本文版权属于虎嗅,转载必须注明出处并带链接!作者长期关注电商O2O/传统企业互联网转型,同行可通过微信公号“dsnm008"勾搭