1、价格太贵。网龙CEO刘路远曾于去年此时透露计划将91剥离上市,预期估值为10亿港币,合8.244亿人民币,而如今才一年时间,估值竟然翻了14倍到19亿美元,116.6亿人民币!这实在超乎所有人的想象。

2、非决定性收购。91虽说在中国APP分发渠道有先发优势并占得一定市场份额,但该领域格局复杂、市场集中度较低,腾讯、360、百度无线、当乐、机锋、豌豆荚及各运营商渠道仍然鱼龙混杂,91在该领域远未做到行业龙头。百度以超过其2012全年净利润的大手笔投入于一个胜负未分的市场,与其历来手法相悖。

另外微信的崛起对于Native APP产生较大冲击,尤其是马上面临开放的微信社交游戏渠道,将对以游戏分发为核心收入来源的下载渠道们的产生什么影响尚未可知。

3、整合难度大。百度业务属于内生型增长,历来投资并购并不活跃(参见笔者半年前研究百度历史投资文章),可谓成败各半,除了去哪儿网并无操作超大型并购案例经验(去哪儿发展也不如预期),且91位于厦门,团队背景及管理风格差异都将是未来整合时无法避免的问题,无形中增大了并购风险。

4、无聚合效应,双方无法达到1+1>2的效果。有朋友拿百度曾收购hao123大赚举例说明百度目光如炬,但hao123与百度搜索皆为web产品,处于百度流量体系之内,可充分变现。但91的产品结构是客户端+APP,百度既无法像收购去哪儿网那样为其带入大笔低价流量,也无法像hao123那样加速其变现能力或为百度带来更多流量。

但是,笔者在写完以上分析之后,震惊之余又静下心想了一下凡事皆事出有因。于是将网龙历史财报仔细算了一下,结果发现又不是特别贵,至少并不是难以想象。

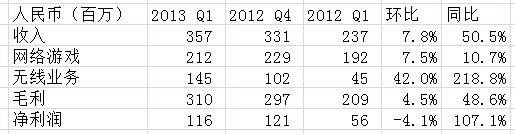

根据网龙2013年Q1财报显示,旗下91无线Q1收入1.44亿,环比增长42.0%,同比增长218.8%,如果能继续保持该增速,今年预计收入会在10.5亿人民币左右,净利率没有公布,不过笔者对比计算2012年Q1同期收入结构后,假设网络游戏业务的利润率不发生变动,推算无线业务净利润率约在56.8%左右,即2013年净利润预期约为5.964亿人民币,以此次收购总估值116.6亿人民币测算,动态市盈率约为19.6倍,而百度此时市盈率21倍,如果再加上业绩对赌,对于迫切需要布局移动互联网的百度来说,从战略投资与财务投资并重的角度,就不显得特别贵了。

而双方选择这个时间点,应该是网龙Q2财报已经出炉,对今年的发展势头有了一定底气。因此结合战略投资与财务投资的双重视角来看,这笔交易对于双方来说都是比较合理的。

作者微博:@谢晨星,TMT投资从业者