文|朱昂

导读

对于消费品研究的复盘往往有共通的地方,帮助我们建立更加完善的投资框架。去年我们曾经和大家分享过Under Armour的十倍股之路,今天我们再来分享另一个三十倍大牛股Lululemon。从成长性来看,Lululemon也是抓住了Athleisure的大风口,从一个小众市场龙头变成了大众市场的垄断者。同时,Lululemon营销方式也很特别,是卖一种健康的生活方式,而非产品,这就给了他们很强的定价权。这种定价权反应在产品结构,以及更强的财务指标。当然几年前的管理层风波也让大牛股之路不是那么平坦。

以下是我们的全文分析。

Lululemon是全球著名的瑜伽运动品牌生产商,公司位于加拿大。

前几天和一个男性朋友聊到Lululemon这个大牛股,作为投资总监的他居然浑然不知。我笑笑说这个很正常,因为Lululemon主要的客户都是女性,不像UA这种男女通吃的。这个成立于1998年的加拿大运动时尚品牌公司,通过建立高逼格的女性瑜伽服饰,成为了一个三十倍的大牛股。当然,真正要抓到30倍并不容易,因为公司2007年上市后先下跌了90%。当然,在后金融危机时代,整个实体零售和百货店都被电商不打打压后,Lululemon的股价表现依然大幅超越同行,是当之无愧的大牛股。

时代的背景:垂直领域的零头品牌

任何消费品崛起都有时代的背景,我们曾经分析过的Under Armour就是受益于运动品牌功能性加强的大趋势而成为一只超级大牛股。Lululemon的崛起也是受益于Athleisure的穿衣风。顾名思义,Athleisure就是运动和休闲风的结合。职业女性开始穿瑜伽裤上班,CEO穿运动鞋参加董事会。过去运动装的设计看重功能性,只要舒爽透气,时尚与否根本不重要。而Athleisure风潮之后,运动装的休闲时尚型被突出。这让Lululemon站到了风口,从一个小众市场的龙头变大。

和UA的崛起类似,整个运动行业开始越来越细分。已经不再是和篮球明星签约就能打响品牌的日子。Lululemon并没有把钱花在明星代言上,而是把营销费投入给瑜伽教练,给他们提供免费的服装,帮助他们做宣传。而这些瑜伽老师,健身教练作为一个小众市场的意见领袖,就能不断影响身边的学生。可以说Lululemon很早就想明白了“流量入口”来自于哪里。

另一个重要的时代背景是运动成为一个生活方式,而不仅仅是身体的健康。也就是说,运动是一个24小时的东西,不是每天1-2小时的健身房锻炼。这个生活方式涉及到饮食,休闲娱乐,朋友社交等。当然最重要的还是把运动成果show出来。UA的服装很好满足了男性用户对于这种show的需求,Lululemon则满足了女性用户show身体曲线的需求。

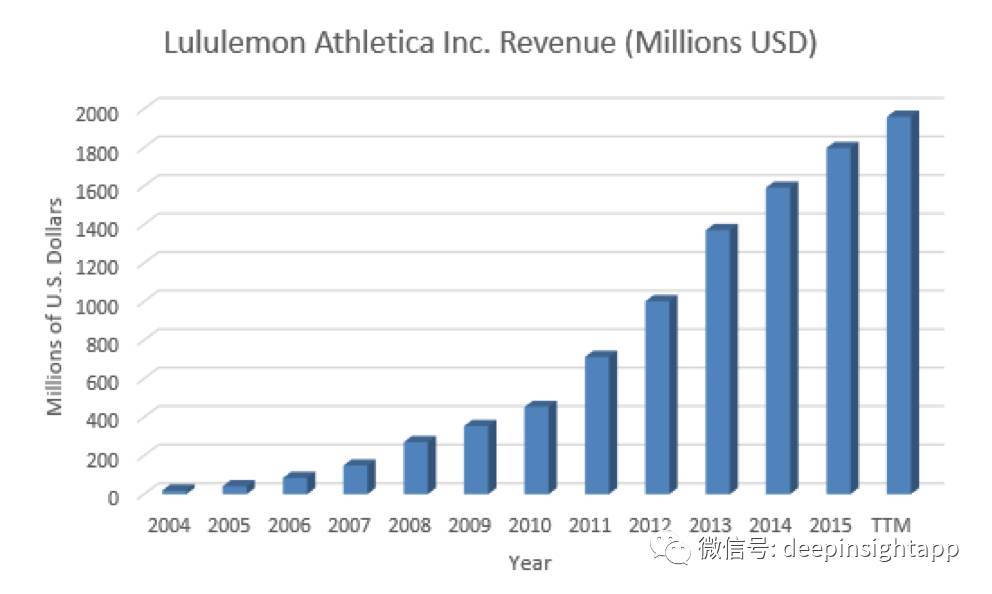

商业模式:销售一种生活方式

在创立Lululemon之前,创始人Dennis "Chip" Wilson先花了20年创建了滑雪和冲浪装备的公司。在创建Lululemon的时候,他也是把瑜伽服做了更多的科技元素改良。这点和当年UA的创立有异曲同工之处。创始人都是对于传统服装的舒适度不满意,注入科技元素进行改良,而且在一开始只是非常小众的市场。随后正好进入了瑜伽运动兴起,Athleisure等几个大风口,加上Lululemon的衣服是很舒服,很快就被传播开来。公司的收入从2004年的1800万美元增长到了2015年的18亿美元,年复合增长率达到了52%。同时在2013财年报告中,公司的每平方英尺销售额为2058美元,是美国所有服装品牌中最高的。

Lululemon商业模式中,有几点比较特别。

KOL制造流量。首先就是我们之前说的,Lululemon并不依靠任何明星代言做营销,因为明星代言在今天的时代流量未必精准。Lululemon很早就发现了KOL的力量,将大量健身教练,瑜伽老师作为他们的流量入口。他们发现许多人买瑜伽产品就是通过教练推荐。通过正循环,也奠定了Lululemon在瑜伽行业的高逼格地位。

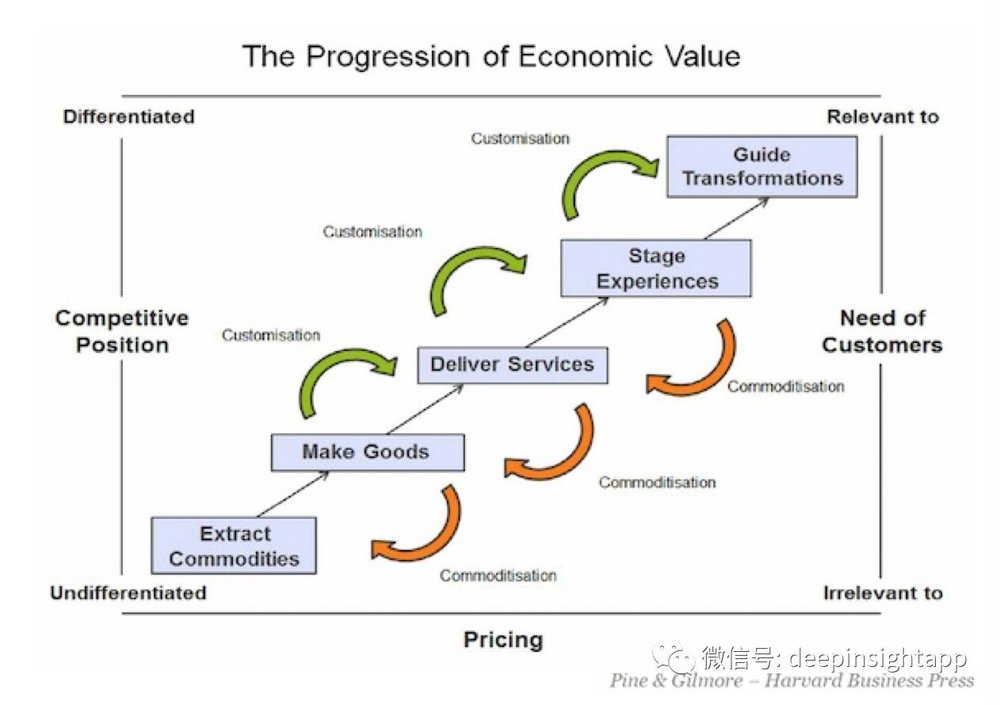

其次,Lululemon不仅是卖商品,而是卖一种生活方式。从Lululemon里面的员工开始,明天都几乎被接受洗脑式的教育,说瑜伽的生活方式有多好。在温哥华的总部里面,到处都是这种标签在墙上。在面对客户时,他们不是销售,更像瑜伽老师。从上到下都完成了生活方式的销售。所以作为一个生活方式品牌,就比传统品牌有很强优势。我们看到有许多运动品牌都有自己的瑜伽装备,但是没有人能像Lululemon那样有定价权。特别是过去十年女权主义的提高,女性越来越注重自己的外表,结婚后也关注身材,她们内心是Lululemon文化最深的接受者。

而从任何商品的定价角度看,最高的定价一定是文化:信仰!

财务对比:PK耐克、UA

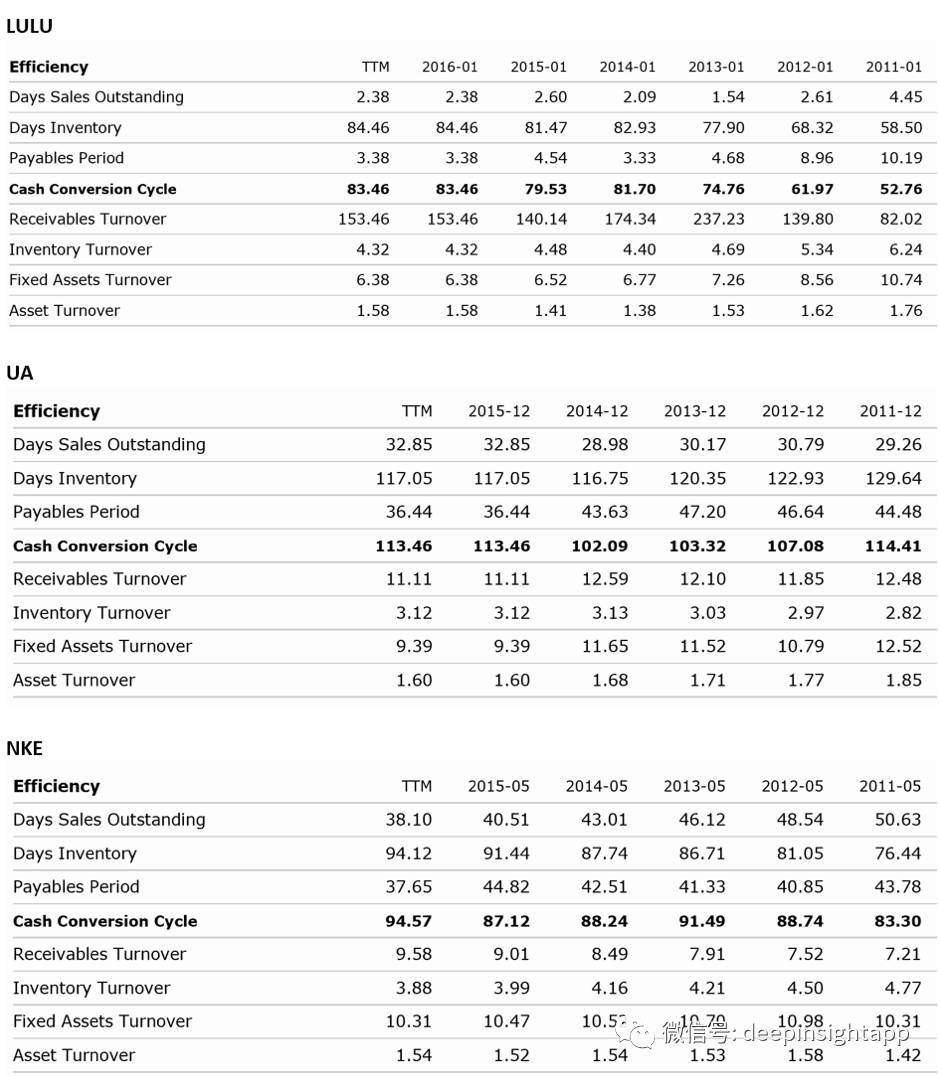

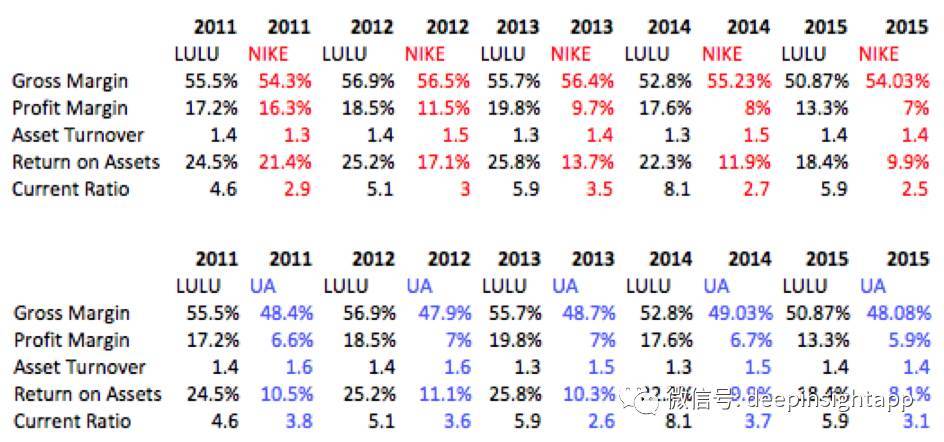

我们把Lululemon和耐克,UA进行一些财务数据的对比,从中看到商业模式中的差异。

我们看到三家公司的资产周转率都差不多在1.5,但是Lululemon的库存周转率显然要高于耐克和UA,这是因为Lululemon在产品线上相对单一,没有那么多SKU要管理,周转率就要比产品线大而全的耐克和UA要强。另一个让人震撼的应收账款周转率。Lululemon非常高,说明在其资产负债表上,没有任何借款。

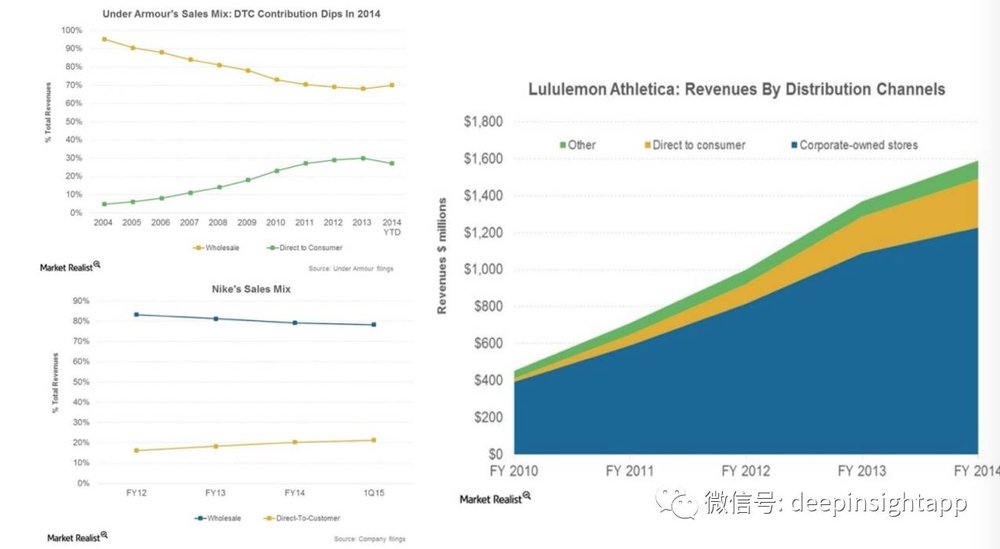

这点也和他的商业模式有关。Lululemon有77%的收入来自于公司自营商店,16.5%来自于对用户的直销,6.2%来自于包括瑜伽俱乐部等其他渠道。Lululemon所谓的“批发”业务占比远远小于其同行。

我们再看另一个让人震惊的数据对比:Lululemon的DSO(days sales outstanding)只有2.38天,而UA是32.85天,耐克是38.10天。这意味着什么?也就是说Lululemon只需要2天就能把他的账目变成现金,远远高于竞争对手。这也是来自于Lululemon强大的定价权,并且没有任何的Wholesale业务。这也导致公司的现金周转率也明显好于UA和耐克。

我们再看过去几年毛利率和净利率的对比。Lululemon的毛利率过去几年和耐克水平差不多,说明耐克在原材料成本上的控制比Lululemon更强(因为产品本身定价权Lulu更强),但是两者的毛利率还是比UA要高。我们再看净利率,Lululemon的净利率明显高于两个竞争对手。整体净利率过去五年一直在17%的水平。而耐克净利率差不多在11%,UA差不多是7%。最后我们看ROA,Lululemon也是高于耐克和UA。前者基本上也是在24%的水平,而后两者ROA在17%和10%的水平。

创始人风波:离开公司

创始人Chip Wilson是著名的大嘴巴,也导致自己被迫从公司离开。2013年3月,公司被迫召回售价98美元的绑腿裤,因为用户抱怨这个裤子穿上去走光。然后在2013年11月的彭博电视访谈中,Wilson大放厥词说,公司的产品本来就不是给所有女性准备的,有些女性的身材根本没法穿他们的产品。

这也导致用户的暴跳如雷,股价也随之出现了大跌。这也导致Wilson在2014年5月被迫从公司主席的位置上辞职。他在2014年9月卖掉了持有的4020万股中的一半,获得8.45亿美元现金。Wilson目前依然持有公司13.85%的股份,但已经从公司完全离开。这也让Wilson更专注于他太太和儿子创立的Kit+Ace品牌。Lululemon继续打造自己的品牌生态,而不断去创始人化。。。公司已经从产品化向设计化转型。

Lululemon十倍股小结以及展望

Lululemon的十倍股故事和UA非常类似,都是从一个非常小众的市场变大。公司本来都是小众市场的龙头,之后突然发现成了一个大众的服装品牌。时代的背景依然类似,整个运动行业个性化品牌崛起。20年前是耐克,阿迪这种大而全的天下。跑步,走路,打篮球都是穿同一双乔丹鞋。今天我们跑步,健身,走路都是会穿不同的鞋子。整个运动品装备Know-how越来越强,市场也越来越细分。Lululemon作为一个有逼格的瑜伽裤品牌,就这样成长起来了。更重要的是,今天越来越多的运动品牌不是卖产品,而是卖生活方式。一切围绕生活方式的连接,才能带来最强的用户粘性。

展望未来,从公司最新一次的交流会中,对于2016年收入预期23.35亿美元,新开44家店,将总体店面收入提高到407家。每股收益在2.21到2.23之间,对应目前股价33倍市盈率。但盈利增速不高,大约在16%左右。Lululemon今年开始要进入中国,通过全球化带动其销售。长期看,美国品牌向中国的输出还是很有效的。

然而从估值角度看,公司目前不便宜,未来一旦低于预期有可能出现UA这种大幅下跌。高端瑜伽裤在经济周期开始放缓时,也会面临一些竞争,虽然Lululemon的用户非常忠诚。在创始人完全离开后,公司职业经理人化,也会缺少原来的基因。在这个位置,我个人建议再继续观察一段时间,等待更好的买点。