文 | 墨菲 零和

2017年,消费金融集中爆发之年。

消费金融主要分为两种形式:分期和现金贷。

业内有一个共识,和场景结合的风控,比现金贷好做很多。

因此,3C、医美、教育、家装、租房、旅游、农村等多个线下场景,去年集中出现了扎堆创业者。

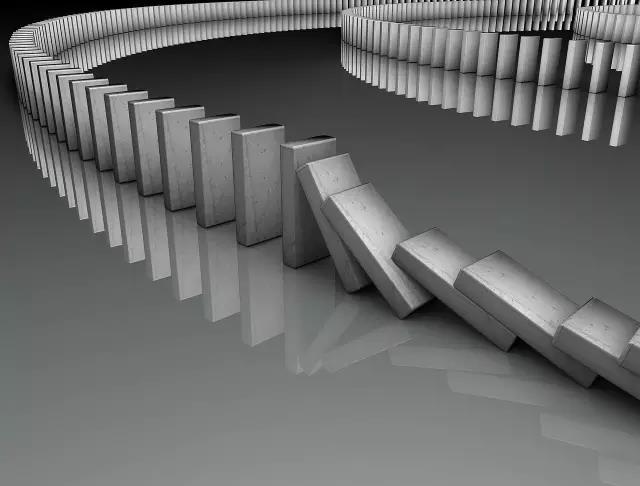

然而,大家都低估了群众的集体智慧:机构、中介、骗贷者们嗅利而来,场景风控筑起的城楼,摇摇欲坠。

线下场景,要如何严防死守,打赢这场与人性之恶的战争?

1、人性之恶

“平台把钱直接汇到场景机构账上,用户不直接接触现金,风险更加可控,”冰鉴科技创始人兼CEO顾凌云称。

“线下场景可以直接和借款人接触,通过一个人的着装、神态,当面‘验真’,” 某机构投资人程云表示,这是线下风控的优势。

这就是从去年开始,各路玩家开始争抢线下分期场景的核心原因。

然而现实情况,却并不乐观。

从去年下半年开始,五花八门的骗贷和套现手段,无孔不入。

产品分期,因为可以转手卖掉,早就成为套现的重灾区。3C、奢饰品,甚至农村金融的电动车,无一不成为套现者的猎物。

“3C领域早就混乱不堪,”给分期平台输出风控技术的平台负责人曹俊元,曾见过诸多的骗贷手段,其中一种是专门针对分期手机的骗局。

中介先以“免费领手机”来诱惑一批客户,领到门店填写分期购机申请表。

但是,申请表上的手机,和客户最终拿到手的手机却不一样——一般申请iPhone,拿到的却是便宜的国产手机。

但被蒙在鼓里的分期平台,依然按照iPhone的价格,给门店打款,其中的差价,就会被中介和门店分食。

最终结果,消费分期平台被薅,客户欠债被催收。

这些3C产品因为好变现被盯上,那么不能进行“二次贩卖”的服务消费,总不能套现了吧?

因此,租房、教育、医美等行业的创业者,也出于这个考虑进入行业,却发现太低估了人性的欲望和利益的诱惑。

一些不怀好意的中介或者用户,直接和场景勾结,联合骗贷。

以医美行业为例,中介、医院和各个平台的内鬼,勾结在一起,联合从分期平台骗出来贷,再进行分食。

原本应该成为风控重镇的线下场景,从根部开始腐烂。

教育分期和医美行业也有同样的弊病:定价模糊、中介返佣高昂——这正是滋生骗贷和套现的土壤。

有媒体报道,一些教育机构租了几个教室,雇了几个教师干培训班,拿到金融机构发下的用户贷款后,就直接跑路,平台和学生成为受害者。

在知乎上,也有学生反应,遇到IT培训分期的坑——课程粗制滥造却不能退,没有上课却要背负几万的贷款。

“自从教育、医疗分期火了之后,很多原本针对3C的骗贷都转移了,”程云称,“3C面对的是个人信用风险,教育、医疗面对的更多是欺诈风险。”

而租房领域的骗贷,更是“腹背受敌”。

“除了要防住C端的骗贷,还得防住B端的套现,”曹俊元称,很多出租房,会拿着一份租房合同,多处抵押贷款,“分期平台套完,再去找保理公司,最夸张的情况是,一份合同会用几十次。”

而家装分期,因为单价高,其骗贷的历史,可以追溯到几年前——银行都曾遭遇骗贷。

“有家装需求的客户,一般被认为是有房产的,资质比较好,”某互金平台负责人表示,“而且家装分期,动辄几十万,是银行喜欢的客户。”

早在2011年,便有媒体报道,银行客户经理假借装修合同,帮客户骗贷。

银行客户经理甚至能提供一条龙服务,比如装修预算单、合同模版等,用户只用多支付买发票的钱,就能爽快套现。

但不同的是,如果是向银行贷款,因为“上征信”,影响信用,所以必须要还;但对于互金消费平台,骗贷者胆子就大了,甚至直接套现消失。

“自己凭本事借的钱,凭什么要还”,这句戏言,已成为骗贷者的圣经。

线下场景深陷“人性之恶”,面对为利而动的庞大群众智慧,他们该如何破解?

2、打破交易链

在线下场景中,场景和中介的勾结,是乱象的根源。

如何破解场景和中介的交易链条,成了风控的关键。

“行业内现在忽视的一点是,B端的欺诈和风控,”顾凌云认为,是机构先有欺诈的土壤,进而导致C端也出现问题。

“首先要筛选合作机构,”曹俊元认为,短期内,在征信体系缺失的中国,风控得循序渐进,不要盲目追求速度,“做金融,讲究的不是要跑得最快,而是要跑得更久。”

曹俊元举例称,租房市场,中介是绕不开的环节。

大的中介,比如链家、我爱我家等,都有自己的租房分期平台,其他公司很难切入;而小的中介,鱼龙混杂,有些甚至“涉黑”,也不是理想的合作对象。

“因此,最开始和品牌公寓合作,是比较保险的方式,”曹俊元称,品牌公寓可以集中管理,相对质量也高。

除了租房分期,其他场景,也会选择成立时间长、信誉比较好、是想“好好办下去”的机构。

比如教育分期,平台会要求,培训机构成立时间不低于一年。

筛选只是第一步,第二步,就是严密的B端监测。

“在正式合作前,可以先给培训机构一个短期的固定授信额度,”课栈网COO魏炜认为,先小额试水,再拍板决定。

确定合作关系后,也需要对场景进行严密检测。

以前传统的方式,就是平台方指派一个巡视员,在各个场景来回跑。

“但这个已证明,巡视员贪污腐败的机会特别大,”顾凌云称,丰厚的回扣是最大的诱惑——死工资,哪里有回扣的获益大?

任何人工环节,都极难逃脱利益的诱捕,平台不得不辅以数据检测。

魏炜介绍,平台会对合作机构每日放款进行监测,一旦发现放款量波动较大、日放款额过高,就会进行回访跟踪,“必要时,会采取实地考察或暂停放款的措施”。

越是鱼龙混杂的领域,越需要小心,“在医美分期,异地整容、金额较高的申请,我们的风控都会拒绝,”曹俊元表示,在风控体系建设没有无懈可击之前,最好的选择,是“挡”和“躲”。

在这个价值链条中,最开始,是将场景和机构,当成对手来防御,但敌人哪有朋友靠谱?

更近一步,是将利益链条打破,将线下场景变成自己的“盟友”。

要求机构“交押金”是常见方式。“一旦发生逾期、坏账,若超过一定期限未还款,将扣除培训机构的保证金作为代偿,”魏炜称。

“这实际上,是在打破原有的交易结构,让合作机构承担一部分风险。”曹俊元称,在3C领域,他们也总结了一套防御经验。

比如,在一个地区招聘区域代理商,收益分成,同时也要求风险共担,缴纳一定的“风险服务费”。

而另一种方式是,平台只提供技术。

在和宁夏第二大手机销售商“强远”合作时,曹俊元便提供产品、技术、风控等服务,把分期产品名字定做“强远分期”。

“我们就藏在幕后,提供服务,而风险和品牌,都需要机构自行运营承担,” 曹俊元称,这种方式,就完全打破了价值链条,将场景拉到自己一边。

3、 “反欺诈”与“风控”

B端风控之后,才是我们传统认为比较重要的C端风控。

在中国,C端风控的第一步,毋庸置疑就是“反欺诈”。

一般而言,借款人的手机是新号、或同时有4、5张入网的电话卡,或者借款人上网IP地址和“下单地点”不一致,都有可能被反欺诈系统拦截。

“这种属于规则反欺诈,”顾凌云称,“但硬性的规定,很容易造成误伤,用户体验很不好。”

比如,经常出差的客户,也会出现IP地址和“下单地点”不一致状况,规则却判断不出来。

目前,各家分期平台在打造“反欺诈模型”,把借款人各项指标放在模型中,得出一个评分后,再判断是否通过。这种综合评分,大大降低了误伤的概率。

这是一个升维,再降维的过程——尽可能的搜集多维度数据,再筛选出有用的维度。

因此,一个好的风控模型,需要大量数据支撑,也需要实际运行的反复检验。

曹俊元也提出了一些新的逻辑和方式。

“我们通过用户主动授权,获得12亿的社交数据”,曹俊元称,他们利用这些数据,建立了一个风险模型,看其主要的联系人是否有“高危人群”。

“如果,一个客户在和同事、亲属之外,还和我们标记的高危人群,比如黑中介联系频繁,那在一定程度上,就能被反欺诈系统识别出来。”曹俊元称。

当这个社交网络足够庞大,就能看到一幅有趣的画面:黑色的用户,会相互串联、成团,污染了一大片用户。

直接挖掘用户这种深度的联系,是目前C端风控上常用的技术手段——好坏的区别,就在于黑色用户的数据量、深度关联的维度。

“一个现实的做法是,风控不需要做到最好,只要做到比别家好,增加骗贷成本,骗贷者都去骗别人家,我就安全了。”程云称。

在某种程度上,各家平台都在“自扫门前雪”。

最后

“场景不能只作为导流渠道,需要做深做透,” 曹俊元表示,场景+风控的模式,路没有走错,错的是将路幻想得“太平整”,而现实就是如此崎岖。

在金融领域,从来就没有“大而不倒”的神话,大如雷曼,也可能一夜之间破产收官。

金融的胜利者,不是跑最快者,而是跑得最长者。

(应受访者要求,本文部分人名为化名)