之前我们有写过一篇《三钱消费品投资框架》 , 是从“定性”的角度去分析公司。在其文末,我们这么写道:

我们的这个框架可以用来判断一个消费品公司的质地或者说是基本面,但判断一个消费品公司是否值得投资,除了基本面外,还有就是价格是否合理与催化剂。

今天,钱真理来谈一下价格是否合理与催化剂这个问题。

三钱二两认为,价格是否合理的核心思想,是去寻找投资的“安全边际”。这一理念,其实早在60年前,就在格雷厄姆所著的《证券分析》中提出,而巴菲特也撰写了大量的文章来阐述,包括其公开的致股东的信。

巴菲特对于“安全边际”的理解,用了一个很形象的比喻:投资好比建设一座大桥,假设建造时设计桥可承受的最大载重量为30吨,但是实际使用时只准许载重10吨以下的卡车通过。

或者换句话说,就是:用五毛钱买价值一块钱的东西。

那么,这里还存在一个问题,就是怎么样来对一个公司估值以及合理的“安全边际”是什么?

首先,三钱二两认为没有一个特定或者公式能够直接判断一个公司的“安全边际”,比如可能有人会用市盈率、市净率、股息率等去寻找投资机会,但没有一个是被证明长期有效的。

其次,三钱二两认为寻找“安全边际”里的“估值”是建立在对这个行业,这个公司乃至这个市场的深刻理解上。作为投资者,我们需要去理解行业与公司,判断其商业模式,以及知道其到底为何赚钱。

再次,关于如何确定公司的价值,钱真理比较推崇的办法是两个方法(这两种方法在很多地方都有很详细的介绍):

1. 计算NPV(Net Present Value),意思是将企业未来将产生的现金流的折现价值。但这里需要指出的是两点:

第一点是任何一个企业的未来现金流并非像债券的现金流是固定的,企业的未来现金流是不确定的,而作为投资者,我们应该尽量保守的去预测未来现金流。

第二点是每一个商业模式的现金流的确定性也不同,比如消费企业如可口可乐,其现金流就比较确定,至少会同上一年差距不大。而对于一些爆发性或者周期性行业,其确定性就比较小。

2. 清算价值:清算价值是指一家公司如果被清算,其资产的价值。清算价值里有一个重要的理念是,负债是真实的,而资产是需要重新考虑的,尤其是无形资产的价值。

关于“安全边际”的问题,就是个仁者见仁,智者见智的问题,很大程度上绝定于一个人的风险偏好。在这个问题上,钱真理的看法是,一个投资者应该更注重向下的空间有多大,而不是向上的空间,这里可以通过对比其历史极端估值,作为借鉴。

最后就是关于催化剂。假设一个投资者能够理解一个公司的商业模式,能够估算出其价值,并且认为其市价是远低于其价值的,那投资者需要关注的问题就是为什么目前这家公司被低估(背后是研究其交易对手),什么会导致这家企业的价值重估,而导致这家企业价值重估的逻辑便是催化剂。

准确把握催化剂再买入,可以避免陷入“价值”陷阱里面。一个完美的投资就是投资者能够深刻理解其商业模式,在其催化剂来临时,以一个极好的“安全边际”买入。这里我们以2012年-2017年博彩股的走势为例来阐述催化剂。

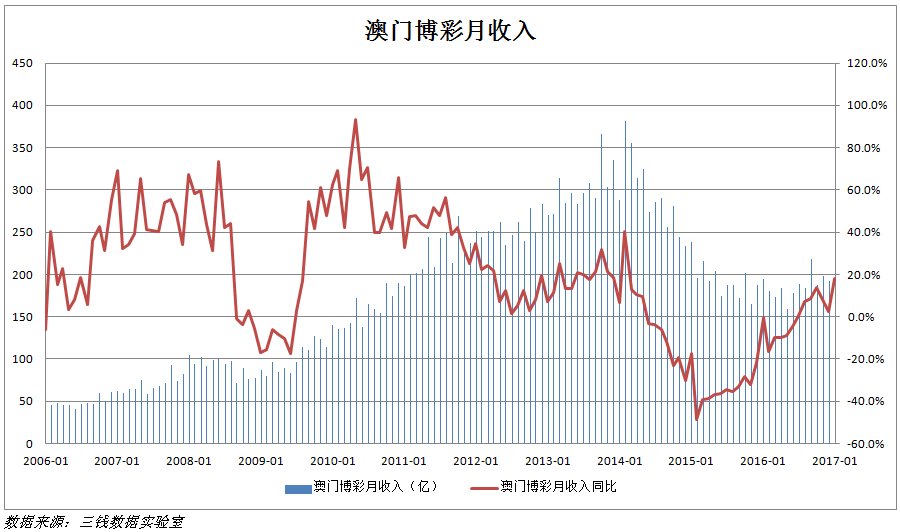

我们如果回溯2012年-2017年,我们可以发现:博彩板块的下跌是出现在2014年8月,而其开始上涨是出现2016年8-9月:

这里,下跌与上涨周期变更的一个重要的催化剂便是澳门统计局所公布的博彩月收入变化。我们看到,在2014年6-8月是澳门博彩月收入开始第一次同比下降的时候,而2016年8月是澳门博彩月收入开始第一次开始同比上升的时候。

这个催化剂产生的原因是因为博彩公司公布季报的时间频率为3个月,而澳门统计局公布的频率为每个月。如果投资者有耐心的抓住了这个催化剂,就可以避免一定的“价值”陷阱。

以上便是三钱消费品投资框架里关于安全边际与催化剂的补充部分,希望对大家的投资理解有一定的帮助。