文 | 李喆

摘要:Cloudera在技术与产品方面优势明显,但运营能力制约公司发展。未来毛利率有望提升至80%,销售费用将直接影响未来盈利空间。

万众瞩目的大数据公司Cloudera终于上市了,但市值表现令人大跌眼镜。

作为国外Hadoop三驾马车中体量最大、估值最高的公司,Cloudera一直受到各方关注。2014年,Intel斥7.4亿美金巨资收购Cloudera约18%股份,使得Cloudera估值达到41亿美金,成为估值第二高的大数据公司,仅次于Palantir,一时风头无二。

上周五,Cloudera登陆纳斯达克市场,IPO价格只有19亿美金,还不到三年前的一半。尽管开盘之后,股价立刻上涨了20%,但短期内很难冲到41亿美元市值。

爱分析认为,从定性层面判断,Cloudera所覆盖的市场规模2020年将超过600亿美金,作为开源社区领导者,Cloudera在技术与产品方面优势明显。从定量层面判断,Cloudera毛利率未来有望提升至80%以上,销售费用占比也有望降至40-50%,盈利空间在5-10%。

综合判断,Cloudera当前市值处于合理估值区间,这个价格也表明了当前资本市场对大数据公司热情骤减,投资趋于理性。

Cloudera Manager是核心产品,帮助客户搭建大数据平台

随着数据量越来越大,传统数据库已经越来越难以满足企业级客户存储和处理数据的需求,Hadoop等分布式架构成为很多企业的选择。

一方面,分布式架构降低了处理TB、PB级数据的成本,企业不再需要购买高性能机器来满足需求;另一方面,分布式架构的可扩展性更强,企业级客户可以根据自身处理数据的需求提升而不断增加机器,无需在最初就购买大量服务器。

然而,作为一项开源技术,原生Hadoop并不是一款符合要求的企业级产品,其系统稳定性、兼容性、安全性以及易用性都无法达到企业级客户的标准。而企业级客户自身IT能力相对较弱,基于开源技术进行开发符合自身需求的产品难度很大。

于是,出现了一系列基于Hadoop开源技术开发企业级产品的公司,Cloudera就是其中的佼佼者,它是世界上第一个发布Hadoop发行版的公司。

Cloudera的Hadoop发行版CDH是技术完全开源的产品,任何人都可以通过其官网免费下载CDH进行安装部署。那么,核心产品完全开放,Cloudera如何盈利呢?

产品安装部署仅仅是开始,使用产品过程中会碰到各式各样的问题,需要有专门人员帮助其解决问题,Cloudera的收入来源就是帮助这些企业客户解决他们日常使用产品过程中的问题,收费方式是以订阅形式,按年付费。

如果仅仅是这样,Cloudera与Hortonworks等其他Hadoop发行版公司没有太大区别,只不过是在开源技术封装方面有所差异,在一些模块的功能、性能上有所侧重。

Cloudera在产品上的优势在于,除了提供Hadoop发行版CDH外,还开发了一款名为Cloudera Manager的产品。这个产品的作用是帮助大型企业管理其Hadoop集群,提升运维能力,这是一个付费产品。

企业级客户一般都会有几十个系统,当企业级客户全面使用Hadoop架构时,每个系统都对应了一个或者多个Hadoop集群,如何将这些集群进行统一管理成为新的问题,而Cloudera Manager就是为解决这个问题而生,这点是Cloudera优于其他Hadoop厂商的核心。

开源社区领导者,技术实力强

基于开源技术的公司,其在开源社区的地位直接决定其技术实力以及未来发展前景,而Cloudera作为Hadoop开源社区的领导者,在这方面无疑占据优势。

成立伊始,Cloudera就从Yahoo挖来一名技术大牛,Doug Cutting。Cutting是Hadoop社区的第一名作者,之前在Yahoo带领团队研发Hadoop产品,加入Cloudera后担当首席架构师,并在后来成为Apache基金会主席。

Cloudera正是在他的带领下,成为Hadoop开源社区中贡献代码最多,对社区影响力最大的公司。那么,成为开源社区领导者对Cloudera而言,到底有哪些益处?

首先,开源社区是个非常松散的组织,每天都有大量开发者在贡献代码,这就使得开源技术包含的功能非常庞杂,很多模块并不适合用于企业级市场。这个时候,开源社区领导者对整个开源技术的认识是最深的,很清楚其中哪些功能适合做成企业级产品。

其次,很多开发者同时在向社区上传代码,这使得开源技术的未来发展方向存在不确定性,如果基于某个版本开发产品,一旦与开源社区的发展方向相悖,未来这个产品的更新迭代就很难再借助社区的力量。而社区领导者在一定程度上可以影响技术发展路径,减小了自身技术路径与社区发展背道而驰的风险。

以大型客户为主,客单价高

正如前文所言,Hadoop技术主要是解决TB、PB级数据的存储与计算问题,只有中大企业才有这么大的业务量,因此,中大型企业是Hadoop产品最主要的买家,也是Cloudera最主要的目标客群。

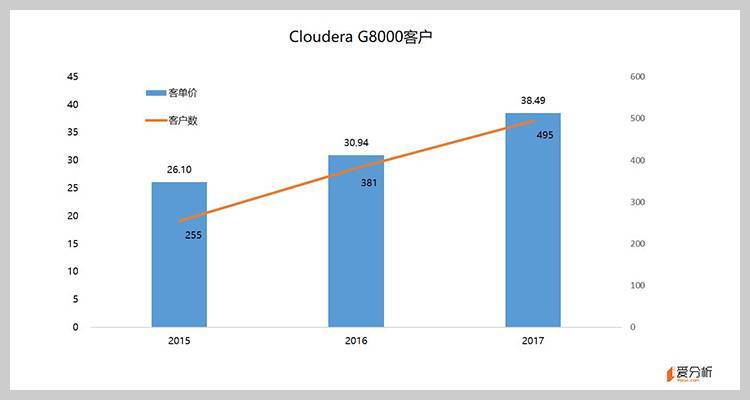

在S-1文件中,Cloudera定义了名为Global 8000的一类公司,包含福布斯评选的世界2000强以及Data.com中除福布斯2000强外收入最高的6000家公司。Cloudera将G8000公司作为自己的目标客群,目前已拿下其中的495家,占Cloudera总客户数的50%,2016年贡献营收的73%。

这类客户的客单价相对较高,2016年平均客单价达到38万美金,不仅续费率高,而且每年都在增加投入,客单价以每年20%的增速在提升,说明这些客户对Cloudera的产品还是相当认可。

背靠Intel大树,增强商业拓展能力

2014年,Intel以41亿美金的估值向Cloudera投资了7.4亿美金,成为Cloudera最大的机构股东。对Cloudera而言,Intel的入股不仅仅带来资金,而且带来大量客户资源。

最初Intel是打算自己研发Hadoop发行版,并于2011年发布了IDH,积累一批种子客户。在入股Cloudera后,Intel将IDH产品并入到Cloudera的CDH中,同时将之前积累的一批种子客户转移给Cloudera。

对Cloudera而言,Intel弥补了其在商业拓展领域的短板,Cloudera可以借助Intel的渠道快速将自己的产品推向大型企业客户,帮助其快速占据市场。因为Cloudera提供的是底层大数据平台,一旦用户选择使用了CDH,将业务运行在CDH架构上,其迁移难度较大。

潜在市场规模很大,运营能力是短板

Cloudera所能切入的市场包含两部分,一部分是传统市场,主要是指数据库市场,另一部分是新兴市场,包括大数据平台、认知分析系统以及预测分析系统等,后两部分是为人工技术提供基础计算引擎。

根据IDC测算,新兴市场规模将从2015年的87亿美金,提升至221亿美金,传统数据库市场到2020年也将有400多亿美金的市场份额。因此,Cloudera潜在市场规模不小,而且这种底层基础平台的市场集中度很高。以数据库为例,Oracle在数据库市场占有率常年保持在40-50%之间。

但Cloudera目前所能覆盖市场要远远小于这个规模,Hadoop技术在整个基础平台的渗透率还比较有限。不过,经历十年发展,Hadoop技术的地位已经比较牢固,即使出现Spark等新技术,更多也是建立在Hadoop生态体系内,很难出现颠覆Hadoop生态的新技术。这使得未来Hadoop技术将会成为主流技术,Cloudera覆盖的市场规模会越来越大。

根据爱分析大数据公司评价模型,Cloudera的技术实力很强,本身作为开源社区领导者,对未来技术影响力很强。相比Hortonworks,Cloudera的产品化能力更强,开发了基于企业级市场的Cloudera Manager产品。

团队方面,Cloudera技术负责人是Hadoop的第一位作者。 Intel在资金、渠道等方面给Cloudera提供了很大支持。唯一的问题是运营能力比较差,主要体现在商业拓展能力不强,销售费用占比过高,影响未来的盈利空间。

毛利率不足70%,销售、研发费用占比过高

作为一家软件厂商,Cloudera整体毛利率只有67%,这点与外界对Cloudera的业务毛利率预期有差异。仔细研究一下Cloudera的收入构成,发现订阅业务的毛利率很高,超过80%,而服务毛利率只有20%,拖累了整体毛利率。

订阅业务的商业模式类似SaaS软件,只不过客户购买的不是软件使用权,而类似于软件的售后服务,这部分业务边际成本很低,因此规模越大,毛利率越高。而服务业务则包含软件安装、部署等工作,对人力依赖较大,毛利率很难有很大提升,与规模关系不大,毛利率会长期稳定在20%左右。

从成本结构来看,影响Cloudera盈利的主要是销售费用与研发费用占比过高,与其他科技类公司无异。80%的销售费用与40%的研发费用一定是非常不正常的,考虑到Cloudera目前营收规模还相对较小,未来随着体量增大,销售与研发费用必会降低到一个合理区间。

对标红帽,盈利能力与开源技术的渗透率

历史上将开源技术商业化的软件厂商很多,但鲜有成功案例,红帽(Red Hat)是其中最成功的一家,借鉴红帽业务发展及相应财务表现,可以帮助我们判断Cloudera未来的盈利空间。

2000年至2005年,红帽的业务毛利率从56%提升到80%,盈利能力大幅提升。考虑到红帽在企业级Linux软件市场几乎是一家独大,不存在太多市场竞争,毛利率提升并非因为市场竞争减少所致。

从营收构成来看,红帽的业务毛利率提升与订阅收入在整体收入占比提升有很大关系,订阅收入占比从2000年的56%提升至2005年的75%,而订阅收入的毛利率远远高于服务收入。

在这五年间,Linux跻身世界第三大操作系统,仅次于Windows和MacOS,其桌面Linux市场份额达到0.5%-2%,同时进军手机市场,并逐步扩大在手机市场的占有率。

Linux在操作系统领域的渗透率逐步提升,使得越来越多企业选择使用红帽的Linux产品,这就使得红帽的订阅收入得以大幅增长,截至2004年,红帽的订阅收入连续三年保持80%以上增速,大大提升了红帽整体业务毛利率。

因此,对Cloudera而言,业务毛利率提升的核心在于订阅收入占比逐步提升,这与Hadoop技术架构的渗透率有很大关系,当越来越多的企业采用Hadoop技术,Hadoop相关产品普及率越高时,也就会有越来越多企业订阅Cloudera的服务,这会逐步提升Cloudera的业务毛利率。

对标红帽业务发展,我们认为,未来五年,Cloudera毛利率有望从当前67%提升至80%以上。

市场竞争激烈,短期很难盈利

从红帽的财务数据来看,销售费用占比为40%,研发费用为20%,管理费用不到10%,净利率为10%左右,我们认为,Cloudera在市场和业务成熟后,也将达到类似结构。不过考虑到Cloudera不仅面对Hortonworks、MapR等同类Hadoop厂商竞争,还需要面临云厂商以及传统数据库厂商的竞争,其盈利空间很可能会低于红帽。

爱分析认为,Cloudera毛利率会逐步上升到80%左右,对比红帽以及其他成熟科技类公司,20-30%的研发费用以及10-20%的管理成本是相对合理区间,销售费用占比将直接决定未来的盈利空间。

Cloudera业务模式是订阅加服务,单个客户的销售费用占比与服务客户的年限以及客单价有很大关系,一方面,获取新客户的销售费用远远高于老客户,建立信任关系是需要成本的;另一方面,客单价越高,其销售费用占比会越低,当然不可否认,高客单价客户多数为老客户。

随着未来Cloudera业务成熟,客单价会逐步提升,销售费用占比会逐步降低,但未来五年,Cloudera的销售费用很难降低到40%以下,40-50%的销售费用占比是合理区间,主要是基于以下两点:

首先,对标红帽,Cloudera的业务模式与红帽类似,销售模式也完全一样,都是直销为主,而Cloudera面临的市场竞争要比红帽更加激烈,获取新客户的难度更大。

其次,Cloudera目前客单价为20-30万之间,即使每年保持20-30%,50万美金以上的客单价占比很难超过80%,按照目前客单价与销售费用对应关系来看,整体销售费用也很难降到40%以下。

因此,综合考虑Cloudera的营业成本、销售费用、研发费用及管理成本,Cloudera短期很难实现盈利,其理想状态下盈利空间是5-10%。

市场对大数据公司的预期回归理性,股价短期内很难有大幅上涨

过去几年,资本市场曾经有过一段对大数据公司的狂热追捧期,在2014年达到顶峰,Hortonworks上市时20倍PS应该算是创下一个记录。最近这两年,通过比较几家大数据公司的市场表现,可以发现市场对大数据公司的预期正回归理性。

对比其他大数据公司的市场表现,Cloudera目前20.42亿美金的市值处于合理区间。资本市场还是会容忍大数据公司的亏损,像Splunk尽管相比上市时亏损幅度变大,但股价仍然一路上涨,今年有望突破100亿美金,主要是因为Splunk仍然保持较高营收增速,相比之下Tableau尽管亏损少于Splunk,但其增速放缓明显,市场表现不好。

因此,对于Cloudera而言,只要保持50-60%营收增速,同时亏损不要像Hortonworks那样夸张,股价不会出现大幅下跌。但短期来看,Cloudera的股价不会有较大幅度上涨,主要是因为早先上市的Hortonworks这几年并没有兑现预期,资本市场对这类大数据平台公司持谨慎态度。

专注基础平台的大数据公司发展前景不明朗

同美国市场一样,中国大数据产业同样经历了一段狂热期,目前这股浪潮正渐渐退去。企业与资本都开始关注大数据如何应用,不再追捧底层基础平台的搭建,而是将其作为大数据应用的基础。

按照我们之前判断,由于中美市场差异,使得基础平台型大数据公司在美国市场会有更好发展,但从Cloudera财务数据与市场表现来看,国外基础平台型大数据公司的发展同样不尽如人意。这对很多以Cloudera为对标的中国大数据公司来说,并非一件好事,这些公司的融资会因此受到影响,而这类公司又是最需要外部融资。

对研发Hadoop发行版的厂商而言,面临的困局主要在于,一方面,底层基础平台在行业发展早期很难让客户付费,因为底层平台并不能直接让客户感受到大数据的价值;另一方面,底层基础平台的研发人员工资远远高于其他大数据细分领域,这就使得公司研发投入很大。

自身造血能力不足,又花费巨大,再加上资本市场遇冷,融资困难,很多公司被迫走向做项目的老路,配备大量服务人员,帮助企业级客户解决一些实际需求。这就导致大数据公司在核心技术上投入精力变少,对开源社区贡献越来越少,最终偏离主流技术发展轨道。

从目前来看,专注底层基础平台的大数据公司发展前景不太理想,大数据公司还是要以解决行业应用为核心,基础平台只能作为其中一个环节,服务于行业应用。