关于途牛将被收购的传闻一直没断过,去年11月爆出携程度假和途牛合并的谈判已进入实质阶段。上个月又传出途牛的大股东京东将要收购途牛。

传闻不会空穴来风,屡次被认定潜在收购标的途牛最新一季的财报显示,连续亏损12个季度。途牛高管明确表示将努力在2018年实现盈利,怎么做到?

刚过去的端午假期前,5月26日,途牛发布2017年第一季度财报,净收入4.56亿元人民币,同比增长60.4%(与非美国会计准则下净收入相比),略高于预期,净亏损2.87亿元人民币,亏损额较去年同期的5.39亿元人民币有所收窄,但已连续亏损12个季度。

财报公布当日途牛开盘价8.47元,收盘价8.2元,复盘上市以来的行情,股价显示过山车式下降。从这些方面来看,在投资人眼中途牛应该不是一个理想的投资对象。

在线旅游行业有望三年内成为万亿级市场

途牛身处竞争激烈的OTA(Online Travel Agent)行业,随着大消费时代的来临,在线旅游市场交易规模迅速扩大,预计2020年可成为一个万亿级市场。行业增速经过迅速增长后,已逐渐趋缓,但仍高于14%的全国旅游总收入增速。线上渗透率保持稳定上升,2016年为12%,作为非标品已十分不易。

▲ 数据来源:艾瑞咨询《中国在线旅游度假行业研究报告(2017)》

在线旅游行业包括在线机票预订、在线酒店预订、在线度假预订和其他旅游相关产品与服务。其中,在线度假板块规模逐年上升,有望在未来三年突破二成。除各大板块之间的份额消涨,在每个细分板块里,各大OTA巨头也在纷纷抢占市场份额。

在一波未平一波又起

国内在线旅游业里有超级多玩家,各有各主打产品和经营模式。但,三年前根本还没途牛什么事儿,携程、去哪儿、艺龙三足鼎立。携程和艺龙运营模式比较相近,收的是供应商的佣金以及一小部分广告费。去哪儿比较奇葩,做的是一个比价平台,挡在了用户选择心仪OTA的路上。

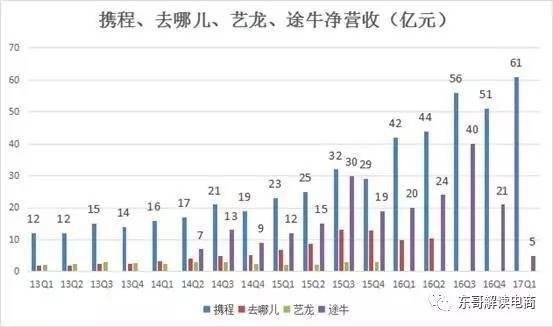

▲ DonG根据各公司财报整理

注:途牛从2017年1月1日起,将执行新收入准则并使用完全追溯调整法,同时跟团游的收入将主要按照净值确认(截至2016年12月31日跟团游收入绝大部分按全额确认)。因此虽然2017年第一季度途牛净收入为4.56亿元人民币,但较去年同期却仍增长60.4%(与非美国会计准则下净收入相比)。

首先,来看携程、去哪儿、艺龙这三家公司的营收数据,艺龙体量是最小的,基本没什么增速;去哪儿颠覆式的经营模式带来可观的增长,最先去哪儿的营收规模是最小的,2014年Q1反超艺龙并持续增长,于2015年Q3达到最高值13.25亿元,当时是携程的2/5多,但后来也逐渐下滑了。携程是最大的,各个季度去哪儿和艺龙两家加起来都没有一个携程大。

艺龙不景气使它成为原股东Expedia的一块烫手山芋,最后冤家成亲家,2015年5月艺龙被携程溢价收购。这桩收购使携程涉嫌行业垄断的质疑声不断,但可以明确的是,去哪儿自此再也无望赶超携程了。

后来,又发生一系列事件,艺龙被携程收购3个月后收到私有化要约,2016年6月正式完成私有化。2015年10月携程与去哪儿合并,2016年10月去哪儿宣布私有化,并于2017年3月退市。这一波合并潮体现竞争激烈的环境下,大家抱团取暖、强强联合的选择。另外,携程也参股了途牛、同程等OTA企业,构建起了强大的携程系。

上一波的硝烟逐渐平静下来,但你以为这样携程就可以只手遮天了?并没有。

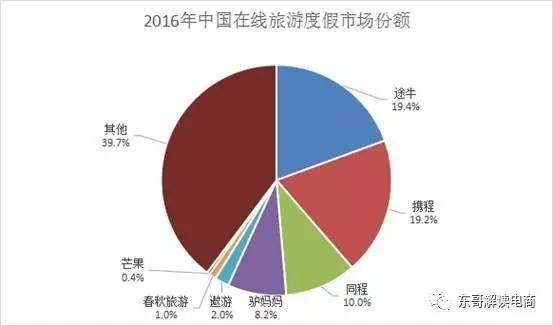

年轻的美团与阿里旅行在机酒领域毫不示弱,途牛与同程在休闲度假领域做得有声有色,其中,途牛已做到该领域的第一(2016年在线旅游度假市场份额途牛19.4%,携程19.2%),并且自2015年第四季度开始,各季度的市场份额均超过携程度假。

▲ 数据来源:艾瑞咨询

为了补充自己的短板以及对标携程,途牛也发起了攻势,2016年7月途牛对外宣布全面进军在线机票、酒店预订市场。

但是携程毕竟有快20年的经营积累,拥有一大批忠实用户,解决的是用户“说走就走”的诉求和需求。

上图显示的是途牛和携程2011年至今的百度指数趋势,携程整体趋势较为稳定,途在2015年和2016年迎来峰值(分别投了《中国好声音》和《奔跑吧兄弟》)。

但必须提出,途牛是以“万”为单位显示,而携程是以“十万”为单位显示,两者的数量级不在一个档次上。体现携程的知名度和用户(包括潜在用户)均高于途牛。

从2016年10月(主要是国庆假期游)主要OTA企业APP活跃用户数来看,携程、去哪儿占据半壁江山,途牛月活用户只有携程的23%,比去哪儿、阿里飞猪、同程旅游都要低,并不具有用户优势。只能说在第二梯队里(除去携程和去哪儿)途牛还能争取一下。

▲ 易观分析2016年10月旅游类TOP100榜单。

暴走的亏损额

最让投资人担忧的莫过于途牛连年的亏损了。

外界对于途牛的亏损完全一边倒,没有听到明显“力挺”的声音。招股书上显示的净亏损是9200万、10700万和8000万。

上市之后,途牛就开启暴走模式了,上市第一年,途牛亏损幅度惊人地上升462%达到4.48亿元,之后一年,亏幅还在227%并且亏损额已破十亿至14.62亿元,令人瞠目结舌。

最近一年,净亏损24.43亿元,亏幅同比收窄了,只能说亏损的基数太大了!业绩表现不佳,途牛的股市也令人失望,开篇的股价走势图显示自上市以来,随着亏损额度扩大,途牛的股价也一直呈波动式下降。

▲ DonG根据各公司财报整理

资本市场对互联网公司盈利与否还是比较宽容的,有句话是说“互联网公司不怕烧钱,在可控、可承受的范围内‘烧钱’属于利好”。

OTA企业盈利的也就携程了,2017年Q1携程归属净利润8200万元,其他企业像去哪儿最后一次披露财报2016年Q2净亏损3.7亿元,艺龙最后一次披露财报2015年Q4净亏损3.3亿元。但是同是亏损,也没有像途牛那般夸张啊,途牛2016年Q4净亏损5.6亿,2016全年亏损24.43亿。

虽然数字可怕,但还是让先冷静下来看看途牛为什么会亏这么多,未来还有救吗?

烧钱造势代价大

途牛走进大众眼球无非是借助强大的营销和广告,代言人上请了具有巨大粉丝效应的周杰伦和林志颖(可想而知代言费有多高),也合作了很多热门真人秀,像第四季《中国好声音》(2015年7-10月)、第四季《奔跑吗兄弟》(2016年4-7月),联系上文的百度指数,发现确实在这两个时间段百度指数迎来明显高峰。但是这两个高峰并没有得到持续,马上又回落了,2017年的表现也很平淡。

▲ DonG根据各公司公开财报整理

上图是途牛2013年以来各季度的市场营销费用,发现在2016年第二季度迎来峰点后最近几个季度有所下降,在单季度怒砸6个多亿的营销费用后,途牛的广告费用不断在缩减。

另外,营销增速与净收入增速趋势是差不多的,每年的二三季度营销费用及其增速都会有个小高峰,相应的净收入也能有个小高峰。一旦营销费用下降以后,净收入也会跟着下降,说明营销活动产生的影响不具有持续性,这与消费低频但竞争激烈的行业特点有关。

途牛的市场营销费用是运营费用中占比最高的部分,2016全年市场营销费用占总运营费用的61%,同期携程是36%;2015年途牛占比63%,同期携程是41%,可见途牛的市场费用占比高于携程20多个百分点。携程业务已经趋于成熟,而途牛作为后来者,更加倚重营销广告,还是比较容易理解的。

大规模的市场营销活动确实提高了途牛的知名度,但是消费者知道途牛并不意味着真的去用途牛。像旅游这种前期安排较多、费用较高、又低频的行为,消费者在选择“管家”前一定会深思熟虑,多方比较后做出选择,特别是机票、酒店的预订回头客较多,而携程就是主打这方面的,解决了消费者“说走就走”的需求。

像度假这种前期安排较多、费用较高、又低频的行为,消费者在选择“管家”前一定会深思熟虑,多方比较后做出选择。但机票、酒店的预订回头客较多,而携程就是主打这方面的,解决了消费者“说走就走”的需求。

因此,在强大的携程面前,途牛难免遭到消费者“只闻其声不选其身”的待遇。品牌投资不能无止境地增加下去,途牛要从具有知名度走向成为出行的第一寻求对象,要的不仅是造势,还有切切实实的用户体验,后者更重要。

途牛毛利低只因为确认收入模式不一样

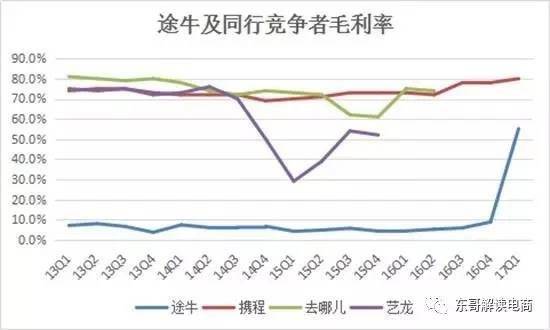

▲DonG根据各公司公开财报整理

上图是途牛,及其竞争对手携程(2016年之前还有去哪儿、艺龙)的毛利率对比图,从图中可以想到两个问题,一是2016年第四季度之前,为何途牛的毛利率远低于同行水平?二是为何2017年第一季度途牛毛利率瞬间提高?

要回答以上两个问题,主要在于途牛的收入记入方式与携程等其他友商不同,简单的类比差异为阿里平台模式(70.65%的毛利率)和京东自营模式(整体16%,商品销售毛利率8%左右)的差别。途牛占比最大的业务跟团游记收入时不扣除供应商成本(类似于自营),自助游记收入时扣除了供应商成本(只算佣金部分),而携程、去哪儿、艺龙则是按照扣除供应商成本后的佣金记收入。

既然收入的确认方式不同,那几家公司的毛利也不能直接拿来比较。好在从2017年1月1日开始,途牛执行了新的收入准则并使用完全追溯调整法,同时跟团游的收入将主要按照净值确认(截至2016年12月31日跟团游收入绝大部分按全额确认)。

因此,从数字上看2017年第一季度毛利率为55%,与往年相比有了大幅上升,毛利率背后的数字是2017年第一季度净收入4.56亿元,同比增长60.4%(非美国会计准则下净收入相比),毛利2.513亿元,同比增长170.8%(非美国会计准则下毛利相比)。

如果按今年的新算法,去年同期途牛的毛利率应为33%。但即使如此,途牛的毛利率仍低于携程,2017年第一季度途牛毛利率55%,携程毛利率80%。只是看途牛网本身,毛利润率的大幅提升,将有助于途牛网未来的盈利。

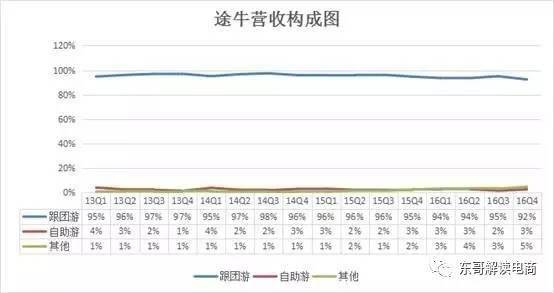

途牛毛利率低于同行水平的原因可以从业务结构考虑。下图显示的是各季度途牛跟团游、自助游和其他(保险、金融、机票等)的收入占比情况,可以明显看到跟团游是占比最大的一块业务,历年都在90%以上;自助游营收占比起先是介于跟团游和其他之间的,2016年开始被其他收入超越,主要原因是途牛加大了对机票酒店的投入,而这部分销售的利润相对较低,竞争又十分激烈。

2017年一季度财报不再单独公布跟团游和自助游的收入明细,而是统一用打包旅游产品收入表示(包含跟团游和自助游,绝大部分以净额确认),这一块的收入占总净收入的78%,也是占了绝大部分。

▲ DonG根据各公司公开财报整理

一般而言,酒店业务的利润率最高,其次是休闲度假业务,最后是机票业务。携程擅长的是机酒,2016年机酒营收占总营收的82%,途牛擅长的是休闲度假,途牛已在高毛利品种上丧失优势。做休闲度假的钱也不好赚,途牛主要赚是差价收入,即从供应商那里进货价减去卖给消费者的售价。

赚差价利润空间很小,因为,途牛在OTA行业议价优势不明显,一方面给供应商的钱不能少,否则供应商不卖给你了,另一方面卖给消费者的价格也不能太高,否则消费者去别的平台买了,在左右夹逼的情况下,利润空间极小。

面对这么低的毛利率,途牛开始想办法扭转局面。2016年7月途牛开始拓展机票酒店标准品类,这有助于毛利率的提升。发展机票酒店品类也能协同休闲度假业务的开展,提高用户体验,增加用户粘性。另外,2014年下半年开始的直采模式也有助于毛利率提升,但难度较大(如处理与供应商的关系,忍受投入亏损等),效果至今不明显。

惨淡数据下的亮点

2016年在线度假旅游细分行业里,途牛以19.4%的市场份额超越携程的19.2%,排名第一。途牛在出境游方面的较有优势,据艾瑞咨询,2016年中国在线出境游市场份额占比中,途牛占24.2%,携程占19.2%。

去年有人问途牛CEO于敦德:10年后希望公司是什么状态?回答很明确,10年以后途牛还会继续专注在在线度假旅游领域,继续践行让旅游更简单的使命。