指导 | 凯文

撰写 | 李喆

国外公有云一统云计算市场之际,VMware发展势头良好,股价也慢慢回归到历史高点。以虚拟化起家的VMware ,现今产品线几乎囊括所有私有云业务。作为一家纯粹软件厂商,VMware毛利率高达85%,净利率维持在15%上下,在服务器虚拟化增速放缓之际,存储虚拟化和网络虚拟化成为VMware新的增长点。

私有云市场,VMware一直有着举足轻重的地位。

VMware成立于1998年,2004年被存储巨头EMC收购,2007年8月纽交所挂牌上市,股价首日飙升79%,涨幅超过当年Google首日表现,当天市值达到190亿美金。

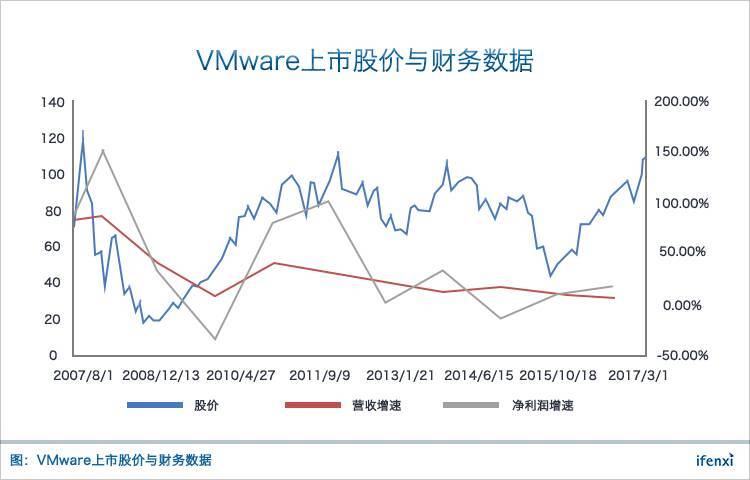

从2007年至今,VMware已经上市十年。这十年间,公有云发展迅猛,根据Gartner统计,2016年公有云市场规模超过2000亿,这其中代表公司AWS经历十年发展,营收达120亿美金,早已超越VMware。

以虚拟化起家的VMware在云计算兴起后,迅速调整战略,以企业私有云为切入点,进军云计算市场,成为私有云市场的领头羊。2016年,VMware营收超过70亿美金,净利润达11.86亿,预计2017年继续保持12%增速,营收达78.6亿美金,净利润13.3亿美金。

按照之前对国外市场的判断,公有云业务应该占据云计算市场的主导地位,私有云市场空间非常有限。但VMware这家私有云代表厂商却依然发展稳健,不但营收、净利润保持10%左右增长,股价也慢慢爬升到历史高点,当前市值450亿美金,令人大跌眼镜。

由于VMware经历十几年发展,产品几乎遍布私有云业务的各个条线,研究VMware整个发展历程、业务模式、财务状况以及市值表现,有助于判断国内企业的价值和未来发展空间。

产品线围绕虚拟化和云计算两大战略

从VMware整个发展历程来看,虚拟化和云计算贯穿始终。从最早的服务器虚拟化,发展到现在的数据中心虚拟化;云计算主要定位于IaaS层服务,从私有云到混合云。

VMware成立第四年,发布了第一个虚拟服务器产品ESX Server。截至2007年,VMware主要围绕服务器虚拟化研发产品,包含虚拟化平台和虚拟化管理工具。

2008年是VMware发展历史的重要节点,由此形成了VMware三大产品的雏形。

这一年的VMware年度用户大会上,VMware将产品升级为VDC-OS(Virtual Datacenter Operating System),主要客群定位于传统数据中心,而不再是服务器和家用电脑。

VMware还将原本的桌面虚拟化产品独立抽离出来,形成一套客户端产品vClient,提供远程管理运维功能。

同时,VMware发布了vCloud产品,企业客户可以搭建自己的内部云,这是VMware首次将云计算纳入到自己的产品线。

2012年,VMware提出软件定义数据中心(SDDC),实现整个数据中心的虚拟化,在原本计算虚拟化(服务器)的基础上,增加了存储虚拟化和网络虚拟化产品,后两者成为VMware在虚拟化市场中新的增长点。

2013年,为了对抗AWS,VMware发布混合云产品vCHS,并于第二年将公有云业务升级为vCloud Air。不过,2017年VMware将vCloud Air出售给OVH公司,仅仅保留了网络连接产品vCAN(VMware vCloud Air Network)。

这表明,历经四年尝试之后,VMware正式放弃公有云业务。

通过投资和收购补全业务线,客户资源是一大优势

自2007年上市以来,VMware收购、投资了几十家厂商,主要围绕虚拟化、云管理、云安全以及数据分析等几个领域展开。

早期通过虚拟化产品,VMware拿下了财富100强和90%以上的财富1000强公司,几乎囊括了全球范围内所有大型企业,这就使得VMware新产品可以快速推向市场。

VMware将SpringSource、GemStone以及开源技术CloudFoundry整合起来,形成PaaS层产品Cloud Application Platform,并在2013年分拆出去,成立Pivotal公司独立运作。

Pivotal不负众望,借助VMware的客户资源,发展势头凶猛,几乎统一了企业级容器市场,2016年营收超1亿美金,估值达28亿美金。

2013年,VMware收购的SDN厂商Nicria。并入VMware时,Nicria几乎没有收入,但之后几年VMware的SDN是增长最快的业务,到2015年订单收入已经达到6亿美金。

从以上并购案例结合VMware业务发展来看,一方面,通过收购增加的新产品可以通过VMware强大的客户资源迅速做大收入;另一方面,这些新产品也成为VMware计算虚拟化产品vSphere保持增长的重要因素。

随着开源技术KVM、XEN日趋成熟,VMware在服务器虚拟化的霸主地位受到撼动,但之所以虚拟化业务仍然能够保持增长,很大一个原因是开源技术在存储虚拟化、网络虚拟化等领域没有特别成熟的解决方案,没办法满足企业客户一整套业务需求。

纯正软件公司,综合毛利率高达85%

VMware是一家纯粹的软件公司,采取License收费的模式。营收由两部分组成,License和服务。服务包含软件维护和服务支持,软件维护是软件升级和维保服务,服务支持是部署交付。

License毛利率很高,之前一直稳定在88%左右,2013年毛利率继续提升,原因主要是成本中第三方专利授权费在减少。这部分业务占营收比例正逐年下降,从上市时的70%逐步下降到2016年的40%。

服务收入中,软件维护占比长期在85%左右,这部分同样不需要太多人力投入,因此,服务毛利率能达到80%左右,比一般厂商要高很多,真正人力依赖严重的交付部署业务占总营收的比例不到10%。

具体收费模式上,VMware主要是按照服务器节点来进行收费。按照其官网在线商店价格,中国区本地桌面虚拟化产品,单个软件是1000元左右;数据中心虚拟化产品,6个节点的售价是3600至36000元。

销售、部署主要依赖合作伙伴,生态做到极致

作为一家纯粹的软件公司,VMware在渠道和生态合作伙伴的建立上几乎做到极致。

85%的营收是通过合作伙伴销售的,这其中Ingram Mcro(英迈)、Arrow Electronics(艾睿电子)和TechData三家分销商合计贡献每年50%左右的销售额、40%的营收。

VMware在全球有1200家技术合作伙伴,包含服务器厂商、存储厂商、网络厂商以及软件厂商等。很多初创公司的产品都是集成到VMware之上,自身不做界面开发,只是专注于解决功能。

由于数据中心的建设包含硬件和软件部分,因此VMware都会与硬件厂商联合销售。根据调查,每卖1美元VMware产品会带动3美元服务器销售和4美元存储销售。

在部署实施方面,VMware在全球各地都有服务商,由这些服务商去帮助客户进行部署实施,VMware只需要对这些服务商进行培训即可。按照之前VMware披露的数据,服务支持团队人员占比不足20%,售后人员主要是面对当地的服务商。

存储和网络业务是新增长点

在VMware宣布与AWS展开合作后,几乎所有人都认为混合云业务将成为VMware新的增长点,但从目前来看,混合云还未到爆发时点。

根据2018财年二季度报,混合云业务在整体营收比例为9%,几乎与2016年的8%相差无几,而整体营收增速只有10%,因此混合云增速在10-20%之间,对营收贡献比较有限。

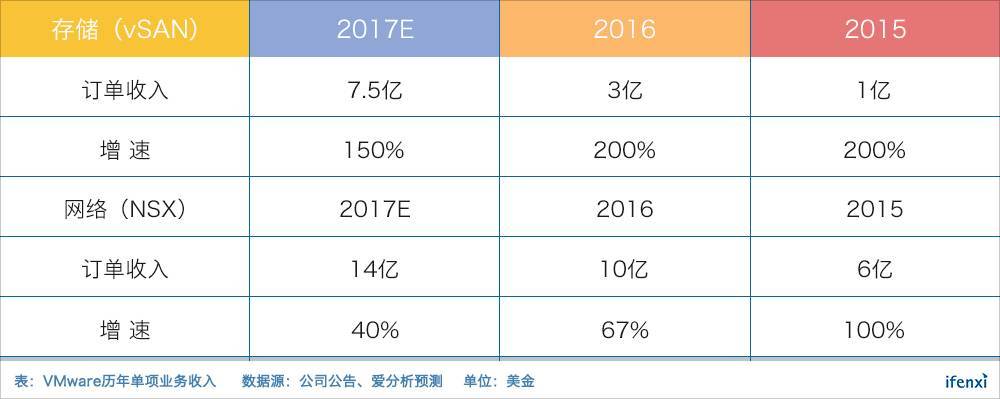

现阶段,VMware表现最亮眼的当属软件定义存储产品vSAN和软件定义网络产品NSX。vSAN是2014年发布的新产品,自发布以来,每年保持150%以上的订单增长,预计2017年存储业务收入将接近总营收的10%。

NSX是VMware在2012年收购Nicria后的产品,根据VMwareCEO Rowe公布的数据,2016年NSX客户超过2500家,是2015年的两倍,在2016年四季度出现了1000万纯NSX订单。按照2018财年二季度的业绩增速,预计NSX全年订单收入将达到14亿美金。

净利空间接近极致,市场给予较高估值倍数

最近五年,尽管VMware营收增长出现过波动,但成本结构非常稳定,销售、研发支出占比几乎保持不变,只有管理支出有所增加,这与公司规模增长以及2016年发生的大规模裁员有较大关系。

VMware的净利率主要与毛利率直接相关,目前来看,85%的综合毛利率接近极限,下一步继续提升的空间非常有限,因此,未来VMware的净利率也很难继续提升,长期会保持在15%左右。

VMware的成本结构基本反映一家服务大型企业客户的软件公司能够达到的极限,能够做到完全用产品交付的公司,才有机会达到这一净利空间,这对国内的软件公司和SaaS公司来说,VMware的净利空间基本上是天花板,继续向上突破难度非常大。

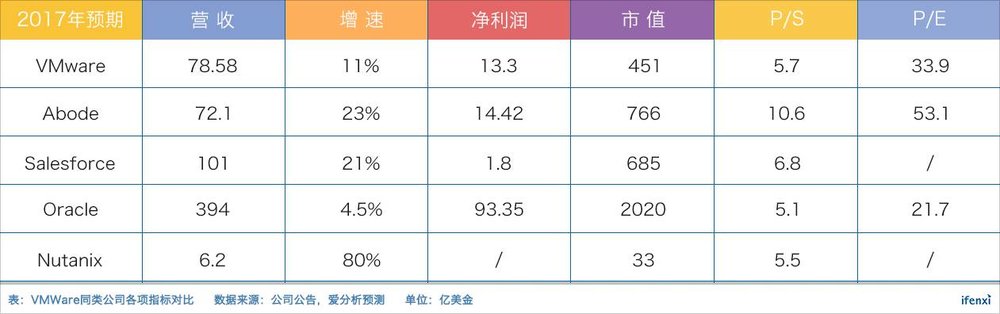

私有云市场上,与VMware比较类似的只有Nutanix,但Nutanix收入中一部分来自硬件,因此整体毛利率远低于VMware。此外,我们再选取两家SaaS公司Abode和Salesforce以及一家传统软件厂商Oracle与VMware进行比较。

从P/S和P/E倍数来看,市场对VMware比较看好,尽管营收增长只有11%,但VMware的P/S倍数与Salesforce和Nutanix相差不大,只是低于云化转型成功的Adobe。

高度产品化的厂商,有机会成为中国的VMware

国内找到完全对标VMware的公司几乎没有,华为等传统厂商虽然从解决客户需求层面与VMware类似,但更多还是通过硬件手段,业务模式相差较大。但将VMware各项业务拆开,基本都可以找到类似公司,上表中列举了部分厂商。

从发展路线来看,VMware具备三大特点:

第一是技术具备领先性,虚拟化技术在70年代就已出现,但VMware是第一个将这项技术应用到X86服务器上,并在这个基础上不断完善,使其能够满足企业级客户需求;

第二是瞄准大型企业客户。VMware刚刚上市时,年营收不到4亿美金,但已经覆盖80%的财富1000强客户;

第三是高度产品化。VMware的毛利率长期保持在85%左右,咨询业务占比非常少,几乎将所有部署工作都交给合作伙伴。

坦率而言,国内厂商在技术上很难做到领先性,特别是像VMware这样领先一个时代。

但一方面,现在是开源大时代,VMware各个产品线上都出现了相应的开源技术,一定程度上降低了创业公司在技术上的投入成本。

另一方面,“去IOE”之风限制了国外厂商进入国内市场,传统IT厂商对新技术的跟踪能力差,使得这些创业公司在技术上具备一定领先性。

客群定位上,对新技术需求最旺盛的仍然是金融、电信、能源等领域大型客户,一方面是政策因素,如银监会对银行业务云化的要求,另一方面则是这些大客户亟需通过“互联网+”提升运营效率,底层需要这些新技术来实现“互联网+”。

因此,对于创业公司而言,技术和获取一些标杆客户并非难事,关键是产品化问题。

首先,一些开源技术包含组件非常庞杂,实现产品化非常困难,需要对底层技术架构进行重新梳理,但这样又很容易与社区脱节,产品难与开源版本兼容。

其次,国内市场成熟度与欧美市场相差较大,基于开源版本封装产品,以License形式卖给客户的难度较大。大型企业习惯传统软件厂商的交付模式,定制化需求多,服务这些客户需要大量人力做部署交付工作。

如果始终难以产品化,创业公司就会走传统软件厂商的老路,陷入到无休止项目中,将大量研发人员投入到项目部署交付中,很难做成一家产品化公司。

从竞争格局来看,产品化公司也更容易胜出。

国内市场,创业公司主要竞争对手是华为、华三在内的传统硬件厂商。今年私有云市场频繁曝出的低价中标,展现出竞争的惨烈程度。产品化公司的交付成本很低,更能够对抗这种低价竞争环境。