来源:通信资本论(ID:telecom_tech_capital)

作者:通信君

忽如一夜春风来,港交所被新经济企业挤破门庭的状况来得有点突然,不久前还上演了8家企业同一天上市,“锣不够用”的桥段。

8月8日,港交所即将迎来的中国铁塔(0788.HK)是一只身处传统行业的巨无霸,近190万个的站址资源令其可以俯视世界上其它任何一家铁塔公司。

令通信君更感兴趣的一点是,甚少直接参与IPO项目的高瓴资本出资4亿美元,成为了中国铁塔的头号基石投资者。

高瓴资本过往的主要投资领域集中在消费、TMT和医疗,那么是什么吸引高瓴资本参与中国铁塔IPO呢?

家底殷实

时间回到2014年,三大运营商以各自拥有的铁塔资源出资成立中国铁塔,成立之初,中国铁塔就可谓家底殷实。目前,移动、联通、电信分别持股38%、28.1%、27.9%,另外6%股份由中国国新持有。

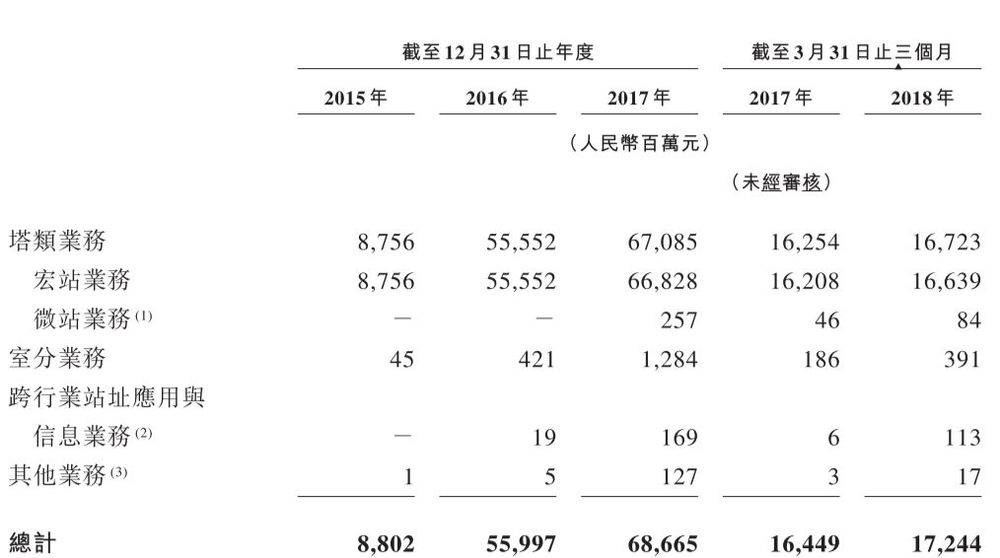

中国铁塔的业务主要包括三类,一是塔类业务,细分为宏站业务与微站业务;二是室分业务;三是跨行业站址应用与信息业务。

塔类及室分业务

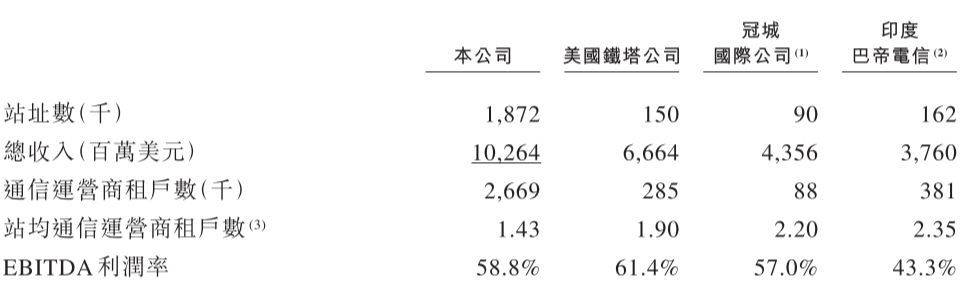

截至去年末,中国铁塔运营并管理的站址数达到187.2万个,排名世界第二、第三的分别是印度巴帝电信以及美国铁塔公司,两者站址数分别为16.2万个和15万个,均不及中国铁塔的10%。

跨行业应用业务

在国内通信基础设施服务市场,中国铁塔一家独大,同样是去年末,以站址数量和收入计,中国铁塔的市场份额分别为96.3%和97.3%。

这里可以看看中国铁塔的细分收入情况:

2016~2017年,中国铁塔收入增速较快,超过20%;佟吉禄在全球发售会上特别强调了一个数据,非塔类收入已经从2016年不足1%升至上半年的3.6%,管理层对此的重视可见一斑。

中国铁塔的收入变化主要源于两方面因素,一是铁塔的平均租用价格变化,二是铁塔共享率的提升。

2015年至2017年,中国通信铁塔基础设施市场上平均每名租户每年支付的价格由25.3千元增至25.6千元;同时,中国的通信铁塔共享率在这期间也由1.23上升至1.42。

综合来看,中国铁塔的收入情况稳步增长,盈利情况也逐渐好转。

值得关注的是,中国铁塔本次IPO募资681亿港元,将创港股市场近年来的IPO记录。

此次募集资金主要用于新建、改造铁塔站址和资本开支等:约51%~54%预期用于站址新建及共享改造;约6%~9%预期用于配套设施更新改造;约30%预期用于偿还已用作拨付资本开支及营运资金的银行贷款;约10%预期用于拨付营运资金及用作其他一般公司用途。

他山之石

虽然中国铁塔成立时间不长,仅有短短4年,但铁塔模式在其它国家已经非常成熟。

按照资产产权的归属来划分,全球铁塔公司有三种主要形式,自有模式、共有模式以及独立模式。

其中,自有模式下铁塔资产由运营商自有(可共享),共有模式下铁塔资源由运营商共有或合资,而独立模式下铁塔资源由第三方独立铁塔公司拥有。

在铁塔模式的发源地美国,由于其电信市场成熟,自上世纪90年代以来,美国电信运营商Verizon、AT&T和Sprint逐渐放弃基础设施控制权,第三方铁塔市场快速发展。

全美铁塔公司目前至少100家,行业前三的AMT(American Tower)、CCI(Crown Castle International)与SBACommunications(SBAC)主导地位明显。

其中,AMT(美国铁塔公司)拥有并运营无线及广播基建设施,主营业务包括两项,一是铁塔、分布式天线网络租赁,收入占比在98%以上;二是铁塔相关服务,如基站选址等咨询服务。

CCI(冠城国际公司)通过长期租赁的方式提供无线接入能力和空间,2017 年公司 84.24%的收入和90.45%的毛利来自于基站租赁;另外,公司还有无线网络设备安装、选址等服务业务。

SBA Communications(SBA通信公司)既向无线通信服务商提供铁塔租赁服务及管理铁塔,也提供网络设计、无线网络设备安装、选址等服务业务。

印度电信市场同样成熟且较为分散,印度铁塔公司多为运营商子公司或运营商合资公司,前三大铁塔公司IT(Indus Towers)、RTIL和BI。

作为决定铁塔公司收入的关键因素,海外铁塔公司在定价模式上也略有不同,常见的定价模式是市场定价、以及成本与市场结合定价。

其中,市场定价基于出租资产对运营商的价值,体现铁塔公司与租户的议价结果;成本与市场结合定价将综合考虑出租资产对运营商的价值和铁塔公司的成本。

中国铁塔在定价模式上似乎采用的是后者,一个不容忽视的细节是,今年初,中国铁塔与三大运营商重新签署了定价协议。

其中的关键条款有,塔类产品的成本加成率由15%调整为10%;塔类产品的基准价格共享折扣分别由两家共享优惠20%、三家共享优惠30%,调整为两家共享优惠30%、三家共享优惠40%,锚定租户额外享受5%共享优惠不变。

高瓴轶事

中国铁塔的10家基石投资者累计认购金额达14.235亿美元,其中,高瓴资本一家就拿下4亿美元,接近3成份额,排在第二的是对冲基金OZ Funds,投资3亿美元。

要了解高瓴资本投资中国铁塔的原因,不妨先通过几个案例看看高瓴资本到底是一家怎样的投资机构。

高瓴资本在官方主页上介绍自己是一家专注于长期结构性价值投资的公司,其老板张磊也曾谈到自己的投资理念,并认为,要做企业的超长期合伙人,高瓴基金是一家长青基金。

“投公司就是投人,真正的好公司是有限的,真正有格局观、有胸怀又有执行力的创业者也是有限的,不如找最好的公司长期持有,帮助企业家把最好的能力发挥出来。”

张磊称,其投资理念并非投一个IPO,上市卖掉,再不停地找。“长青基金的特点是投PE项目不用担心退出压力,公司上市后,只要业务发展前景可期,基金会继续持有。”

张磊最为著名的投资案例之一是京东,这也就有了刘强东找到张磊只想要7000万美元投资,张磊却偏要投3亿美元的案例。

他认定京东的商业模式“本身就是需要烧钱的生意”,不烧20亿美元无法形成核心竞争力。而高瓴资本的风格恰恰是“少次多量”,重金投少数几家企业,靠长期收益盈利。

当然,高瓴资本没有进入中国铁塔的早期投资者名单,也有客观原因,毕竟IPO之前,中国铁塔的股东结构一直相当稳定,外部资本很难进入。

但是,这也引发新的疑问,现在参与中国铁塔IPO,会是一个好的介入时点吗?

关于投资时点及机会的把握,张磊曾有论述,他认为,关键时点就是大家都看不懂的时候,而如果是一成不变的事情,实际上很容易被看见。“这个世界永恒的只有变化,只有在变化的过程中我们才能去跟别人有不同的观点,而且是产生非常长期的不同观点。”

估值与成长性

去年,高瓴资本豪掷531亿港元控股“一代鞋王”百丽,作为一个被认为走向衰败的传统企业,高瓴资本的投资行为不为常人所理解。

张磊却在内部讲话中指出,“你们见过哪个失败的企业,一年还能有几十亿的现金流?”其投资眼光可见一斑。

与百丽一样,中国铁塔也属于传统行业,但从行业前景来看,铁塔的成长性依然是看得见的。其中的重要成长空间来自于三大运营商4G网络的扩展及未来5G网络的组建。

虽然,当前中国的4G网络已经进入稳定期,不会再有大规模的部署需要,但据预测,4G基站数量至2022年预期还将进一步增至约452.9万台,2017年至2022年复合年均增长率为6.7%。

由于5G网络需要更加密集的部署,这部分空间更大,据预测,到2022年底,中国市场上5G基站数量将达到约243.2万台。

收入方面的情况,预测显示,在中国用户数量及移动通信数据流量增长等因素推动下,2017年至2022年,中国通信铁塔基础设施市场规模预期将由人民币706亿元增至人民币1091亿元,复合年均增长率为9.1%。

可以预计,中国铁塔在国内通信基础设施服务市场保持支配地位的情况下,其收入增速也将至少保持在上述复合增速左右。

不过,与海外铁塔公司相比,中国铁塔在部分关键指标上仍有不小的改进空间,例如,中国铁塔的总收入/站址、总收入/租户等比例仍然偏低,其中一部分原因可以解释为共享率较低引起。

下图显示,中国铁塔的共享率为1.43,与其它三家差距还很明显。

对于铁塔的成长性,通信君认为至少要考虑两方面因素,看其能否有超预期的表现。

一是国际成熟铁塔公司的共享率都在2左右,中国的通信服务基础设施共享率到2022年底预计将上升至1.62,与国际水平依然有不小差距。

二是中国铁塔的非塔类业务,也即多元化业务何时能够真正爆发,这对中国铁塔的转型至关重要。这也是为何佟吉禄会强调非塔类收入占比的原因。

至于中国铁塔的市值,相信投资机构会考虑行业9.1%的预期复合增速,这在当前环境下,已经是比较高的增速了。但当较高的行业预期增速已经反映到股价中时,中国铁塔的股价与市值能否有超预期表现就要考虑上述成长性因素了。

当前,港股上市的中国电信与中国联通市值在3000亿港元附近,而根据之前投行给出的分析,中国铁塔上市后市值区间或将在2180~3400亿元人民币。

一个有意思的观察是,中国铁塔上市后,其市值是否会超越两大股东,你怎么看?

免责声明:据公开信息推演,不构成投资建议