一

尘世间的繁荣与牛市都各有主线,而历史上的股市大崩盘,又各有扳机。我发现一条可能大概也许莫须有的疑似规律 —— 就是每次大规模的金融创新后,股市总要崩上一次,才能继续做人。

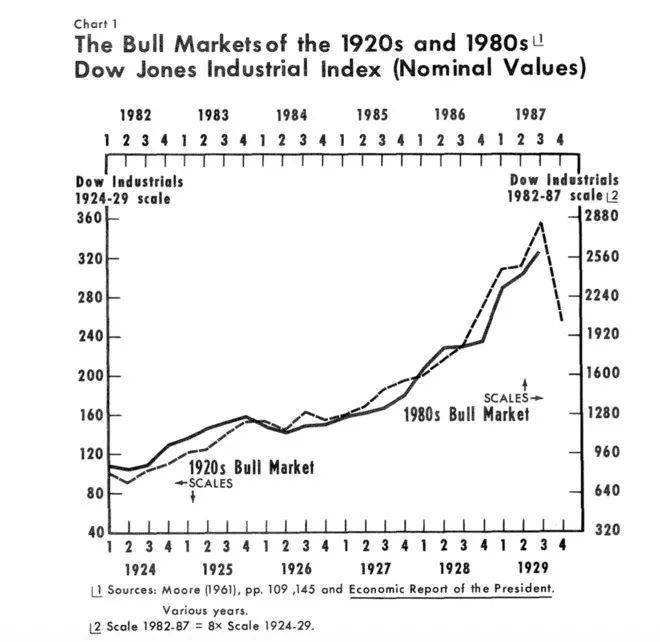

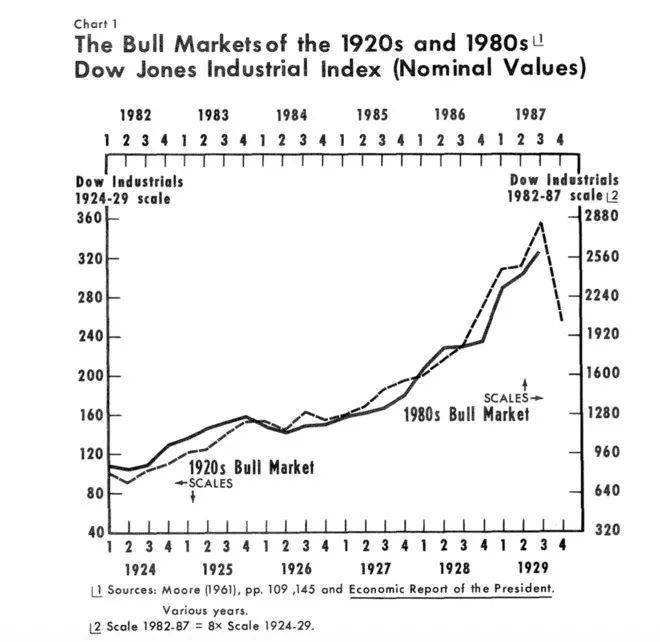

来欣赏一下1929年与1987年的两次崩盘。

(1920年与1980年牛市道指走势图)

1929年十月的大崩盘之前,繁荣的主线是“咆哮的二十年代”,由于当时总统叫柯立芝,所以这场牛市也叫“柯立芝牛”。牛市的底层是贲张的技术革命——造车、航天、无线电、大家电,想想这些题材放一起,在当时能讲出什么样的科幻故事。搞个燃油车,估值一个亿;搞个无线电,估值一个亿;卧槽你竟然能把无线电装在汽车里?估值十个亿。

1927年,福特的流水线上刚刚下线第1500万辆T型车,而彼时美国人口刚过亿;Charles Lindbergh 的“圣路易斯之心”号小飞机历时33小时,从纽约飞到巴黎,人类第一次无停顿飞过了大西洋;John Baird 完成了电视影像的第一次远距离传输,而电视机,在之后一百年里成为美帝人民的第一大时间粉碎机。一切都发展得太梦幻了。

激动人心啊。你要是生活在二十年代的西方,你也会每晚在莺歌燕舞里睡去,然后清晨从激动的鼻涕中醒来。自然,股市也跟着很激动,其中最激动的是融资盘。柯立芝监管下的华尔街就是没有监管,配资唾手可得,保证金大约是25%的水平——也就是25块钱能买100块,而史学家认为当时10%的保证金率也很常见。1块买10块,下跌10%你就光了。然后Party达到高潮的一天,美联储把利率从5%j加息到6%,margin call遍地开花,融资盘就彻底崩了。

很多人会认为美股1929年的大崩盘是股市估值太高,这有点冤枉。当时工业股的静态市盈率水平大约也就是15倍。并且在当时这个时间点,没人能预知到之后发生的大萧条,因此也没人会预测到公司盈利跳崖式的下跌。从历史现场来看,这场股灾的本质就是去杠杆、扳机就是踩踏、诛心的全民融资盘的崩溃,而与估值关系不大。

所以1929年的崩盘,或许就是由于一次大规模的金融创新——即平民化的融资盘交易。不过要注意”大规模”三个字,因为借钱买股票在1920年肯定不算新鲜事,但如此大规模的不受监管的乌合之众竞相配资,却是一个崭新的危机引爆点。

(柯立芝总统肖像)

二

又比如1987年十月的大崩盘之前,繁荣的主线是“里根经济学”(Reaganomics),而气势如虹的股市也被叫做“里根牛”。七十年代美国经济出现长时间衰退,凯恩斯主义的黄金时代末期,搞出了一个名字无比扭曲的摊子,叫做“滞胀”——经济缓慢增长下的剧烈通货膨胀,这在凯恩斯的眼里根本是个不可能的悖论。

大家都很绝望,凯恩斯有点失灵,咋办?于是里根总统上来了三把斧:收银根、去管制、减税负,无论是线性关系还是因果关系——经济学者为此问题仍然争论不休——经济反正是起死回生机勃勃了,里根执政期间美国经济总量增加了三分之一,总财富增加了15万亿美元,也是其国史上至今最长的一次繁荣时期。

穷人至少能有个家,中产阶级能有个好家,富裕阶级能家里有矿,超级富豪能矿里有家,虽然总体而言富人更得利,但所有人民都怀念蓬勃欣荣的八十年代。除了那几个国父与超人林肯以外,里根常年是最受美国消费者喜爱的总统的前几把交椅。

减税+去监管+自由市场= 政府洗心革面重做守夜人,这在股市上体现就是喂你吃下了排山倒海的春药。1964年道琼斯指数是874点,到了1982年就仅剩776了,但仅仅五年后的1987年,道指一鼓作气冲到了2722点。

虽然有人说里根经济学也长满了凯恩斯的倒刺,但人家就是能刺激股市啊,那在股民眼里就是好皇帝。而你猜里根是谁的粉丝?——就说一个事儿,当了总统后,他叫人把会议室里杜鲁门的雕塑撤掉,换上了柯立芝的雕像。”柯立芝繁荣“与”里根经济学“,冥冥中居然来了一场媾和。那问题来了,现在谁又是里根的粉丝?

(共和党总统俱乐部,粉丝见面会)

反正八十年代股市很牛逼。然后时间到了1987年10月19日这个历史上最黑的星期一,崩盘了。一天内道指下跌了508点,跌幅 22.6%。这有多惨,用当今做个类比,你能想象一夜醒来后发现美股跌了6000点吗?换成我肯定是吓到手机屏与蛋俱碎。

那么1987年这次崩盘的扳机是什么?

有很多种理论。其中最流行的”机器人大抛盘”理论,把这口锅分给了自动程序化交易。这乍看有点扯,股票下跌可能有自动化卖出的“止损程序”,但还会有自动化买入的“抄底程序”来接盘啊。所以自动程序化交易还要配合能够快速形成单边压力的金融产品。

有人说,当时市场长大量存在 “资产组合保险” ,也就是一旦股指下跌一定的幅度,直接参与做空标普500的股指期货。原本股票一下跌,你可能会接到margin call,你要么补保证金要么就卖掉股票;现在股票一下跌,合同会迫使你卖空标普股指期货,且股票越跌,你卖空得越凶。

此类保险往往设定的向下空间较大——你不可能下跌个2%、3%就玩儿命地买保险吧,一开始的下跌是由于抛盘与套利交易——无论是并购套利还是指数套利——他们要先砍仓自救,这些都是正常的市场波动,但一旦引起大规模恐慌情绪、打到保险的触发位,就会形成一个自我加强、自我喂食的向下的死亡漩涡。而且你千万别让计算机背锅,正如席勒所言,这完全“是人与人之间的、而非计算机与计算机的反馈循环,让市场飞旋”。

1987年大跌本质上又是一次去杠杆,只是这次方式有了新意,保险杀人了。其扳机可能也是大规模金融创新——自动化的“组合保险”与套利交易。许多前线战斗的交易员都认为这就是一场交易事故,甚至或许就是一次吊轨的乌龙,因为基本面没有半毛钱的改变。注意我说了很多“可能”和“或许”,因为崩盘的原因肯定有很多,但至于哪种因素起到主因,其实没人能说清。

这事儿给我们的另外一个启示是,大崩盘的扳机角度往往很刁钻,几乎一定不是如前车之鉴。

三

为什么我要专门拿出1929年和1987年的两次崩盘来说事,是因为这两次崩盘与互联网泡沫或者咱A股2015年的崩盘不同,这两次崩盘,美股的估值都不算太高。第一次1929年,之前说了,工业股总体15倍市盈率;第二次1987年,周期调整市盈率也就是历史平均水平。股票不能说便宜了,但说有泡沫,言过其实。

估值高不一定崩盘,而估值不高不一定不崩盘。所以无论目前美股估值如何,崩盘的可能性总是存在的。有一些学术研究试图证明这两次大崩盘更可能的原因,根本就是随机事件。某个扳机一动,多米诺就轰隆隆地来了;而至于扳机会不会动,随机事件。

我们看到,2008年的估值其实也不算高,当大衰退来临时,股票居然是越跌越贵的——股价下跌的速度跟不上公司盈利能力的下跌速度——而股市崩盘之前,静态来看估值反而合理,也就是历史平均偏上一点。所以08年崩了不是估值高,也是有它的扳机——以CDO和CDS为首的衍生品金融创新。除了少量金融工程师以外,谁也看不懂CDO和CDS的黑洞,于是崩起来场面自然就非常壮观。

所以我不禁想到,金融一旦有什么大规模创新,市场就会养出一只黑天鹅在那等你。当然这只是我瞎猜的理论,除了一些历史的concurrence与看似自洽的逻辑以外,并没有什么完备的证明。相关性不代表因果性,这是每一个现代人应该具备的常识。世界上所谓的理论,实际上都是有一点依据的瞎猜。

四

那么问题来了,以史为鉴,眼下有没有什么历史上不曾有过的,大规模的金融创新?找来找去眉来眼去,终于确认了嫌疑人 —— 指数投资,以及一张天使脸的ETF。指数投资、指数基金投资 、被动投资、ETF这些词,在业内都已经沦为互相穿插的叫法,虽然四者并不相等——比如指数基金也可以设置成共同基金的模式——但为了方便讨论,本文中这些词强行同义。

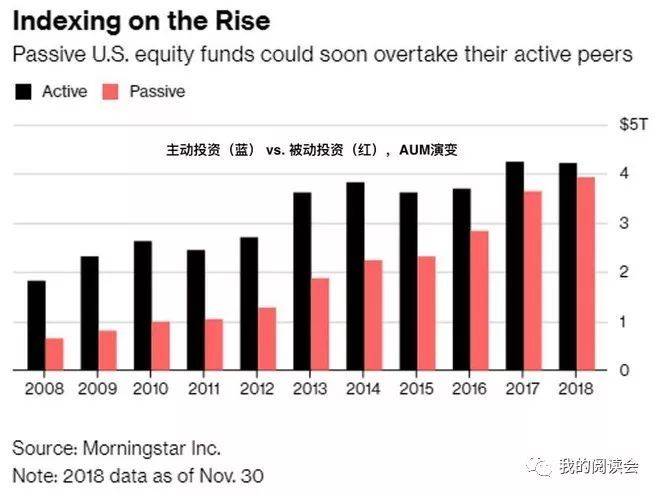

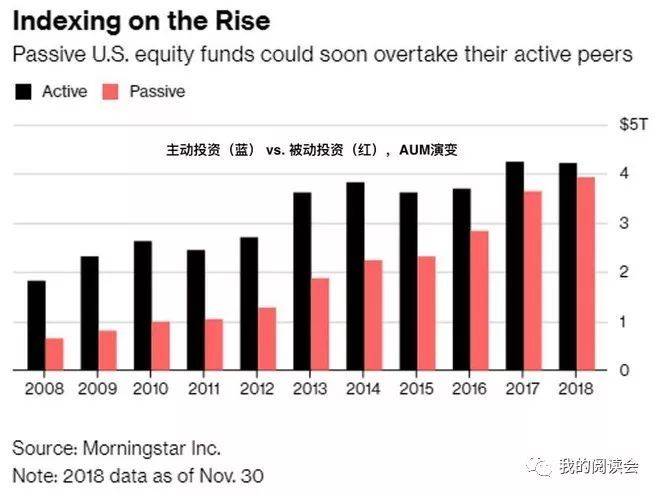

指数投资与ETF都不新,先锋基金的伯格大佬刚开始吹指数投资的时候是七十年代;但ETF与指数投资崛起成为一种“大规模”的金融现象,无非是近几年而已。刚刚过去的八月美股市场就创造了历史,被动投资的股票基金的AUM——包括共同基金和ETF——已超过主动基金的AUM。眼下被动型基金目前是4.27万亿美元规模,而主动型是4.25万亿。这是人类史上头一次。

(红色:被动投资AUM,蓝黑色:主动投资AUM)

(蓝线:被动投资AUM,黑线:主动投资AUM)

指数投资的初衷当然善良而美好,因为主动管理的基金不中用啊,大量研究表明主动管理基金作为一个整体,长期跑不赢大盘。而被动投资大盘指数或者分散投资某个行业指数,既节省费用,又收到了不输的回报,最大化地吃到了equity premium,夫复何求。尤其是美股市场大多时候都高度有效,因此基金经理们经常沦为笑柄。

关注我的都知道我是个伪价投,但我是个真指投—— 指数投资者。原因有两点,1. 我相信投资回报里最重要的要素是“资产配置”,而“证券选择”和“市场择时”,都非常困难,对大多数运势平庸的人来说,其能力只配赚资产配置的钱;2. 我相信市场大多数时候是有效的。

但是被动投资或者指数投资,对于整个市场而言,也有他的黑暗面。

五

首先,被动投资没有价格发现能力。这个市场之所以大多数时候有效、股价大多时候合理,就是因为有无数利欲熏心的投机者与套利者在不停积极交易。当然他们不是雷锋,他们为自己的钱带盐,但其积极劳动也无意中就带来了一种社会福利,就是价格发现。价格是资本主义的视力,没有价格信号市场就瞎了。而被动投资者,或多或少在里面搭了便车,扮演了一个摸鱼、沾光、打酱油、吃软饭的角色。

所以被动投资者,他在买指数的时候是无脑买的,他买100块的纳斯达克100指数,其中的11块钱买了微软,10块买了苹果,但是他斥巨资投资微软和苹果不是因为看好这俩公司的基本面,而纯粹是因为这些公司在指数里占了大头。同理,如果市场恐慌下跌,他在卖出指数的时候也只会无脑卖,他不会看基本面,他卖出微软苹果仅仅是因为它们在指数里面。

这一点是被动投资的硬伤,多少有点讽刺。霍华德·马克斯曾在一篇叫做《投资不靠人》的备忘录里说,指数投资者是因为看不起、信不过主动管理的基金经理而选择被动投资,但指数的价格和权重又是谁来决定的?——正是那些他们看不起、信不过的基金经理。

所以前两天,大名鼎鼎的 Michael Burry出来说话了——ETF就是下一个CDO。Michael Burry 就是《大空头》里面那个医生转行的基金经理,通过豪赌CDS和CDO的崩盘,成为了我人生赢家。由于预言了上一次崩盘并身体力行功成名就,所以他的话,就会有很多耳朵听。

他认为,就像CDO扭曲了整个按揭市场的“价格”一样,被动投资的基金扭曲了股市与债市的整体价格。CDO本质上是通过分级将烂资产切割成好资产,使得投资人就没动力去仔细研究整个房地产市场;而ETF也是提供了相同的便利,投资人就直接省去了分析公司质地与把握风险控制的投资关键步骤。大量的ETF为大量的平庸公司提供估值支撑——价格不是由证券层面的分析决定,而是由资金的狂热决定的——所以如果大趋势翻转,场面就会很难看。

硬核价投选手赛斯·克拉曼也有类似的观点。他认为指数投资风潮过去后,当整个市场oversold,那么指数里的公司股票会比指数外的公司卖得更惨。因为越卖越跌+越跌越卖,ETF市场很快就会陷入自我强化的漩涡。而霍华德·马克斯也认为,越多人选择被动投资,那么就越少有人去做主动管理的价格发现,那么市场就会越无效,市场的整体风险会越高。在涨的时候推动牛市,在跌的时候造成雪崩。

六

所以ETF会是下一次崩盘的扳机吗?我猜可能会是。当然我是坚定反预测的,不相信时光机也不相信有人能预知未来。如果有时光机,为啥我们没见过来自未来的哥们?如果有人可以预测股票市场的未来,为啥这个人到目前为止还没有赚光市场里所有的钱?以反证法推出悖论,得出的结论我认为比较靠得住。

但市场主线是不需要过多预测,波动与周期永远存在,牛市的主线就是不停地加杠杆的过程。按照达里奥的理论,经济周期无非也是不停的杠杆化与去杠杆化,唯一的差别就是去杠杆化的过程是闭月羞花还是丑陋不堪 。股市涨跌,其实也是这个过程周而复始,问题就是怎么去以及什么时候去。

之前的崩盘,无论是margin call去杠杆,还是“组合保险”去杠杆,还是CDO和CDS爆掉去杠杆,金融创新在这个过程里都扮演了扳机的作用,虽然什么时候扳或许没有人知道,但一旦扳下,市场将崩得让你刻骨铭心。那下次的扳机会不会是ETF?

对于整体经济而言,反正去杠杆就是四种实现方式:勒紧裤腰带、印钱、债务重组、财富再分配。无论是哪一种,总思路就是帮杨白劳艹黄世仁。至于是不是beautiful,大概就是情色片与A片的差别。

而股市去杠杆就没那么多花样了,就一种实现方式:崩盘。崩到韭菜割个精光灿烂,崩到镰刀被砸成烂铁,杠杆也就去到位了。只是希望,在崩盘之前,我们能再享受一些美好的牛市时光,哪怕再多一秒也好。